Платформа OptionSmile. Часть 3. Фильтрация рыночных режимов

Добрый день.

Это третий пост о возможностях системы OptionSmile.

Предыдущие посты:

- Анонс системы

- Часть 1. Методика оценки справедливой стоимости опционов

- Часть 2. Расчет исторических рыночных цен

В первой части я рассказал, как система рассчитывает справедливые цены опционов. Во второй, как сформировать базу исторических котировок для большей статистической значимости результатов. Здесь я расскажу о ключевом функционале платформы – фильтрации исторических данных по рыночным режимам (соответствующая часть видео-презентации).

Итак, наша справедливая цена рассчитывается на базе истории. Ключевой философский вопрос: повторится ли эта история в будущем. Далеко не факт, разумеется. Сторонники Теории Эффективности Рынка утверждают, что рынок блуждает случайно (random walk) и не имеет памяти. Их оппоненты, особенно из области Behavioral Finance, утверждают, что в рынке есть закономерности и их можно идентифицировать. Это очень большая тема, материалов огромное количество: behavioral finance vs random walk. Не буду углубляться.

Лично я долго был сторонником эффективности рынка (все же это классическая теория) пока курировал инвестиционный блок в одном из наших НПФ в качестве вице-президента по инвестициям. Всячески пресекал попытки наших управляющих «поторговать». Но когда сам стал активно работать руками на рынке, больше принял противоположную позицию: рынок не блуждает случайно, есть закономерности, и их можно находить. Хотя немногим это удается.

В нашей платформе это реализовано в виде фильтрации рыночных режимов. Основная идея в том, что да, прошлое повторится, если брать в расчет

только то прошлое, которое похоже на настоящее

Иными словами, рынок живет режимами, и в прошлом нас интересуют только те моменты, которые напоминают нам настоящее – по неким признакам. В нашем случае – по различным индексам и индикаторам

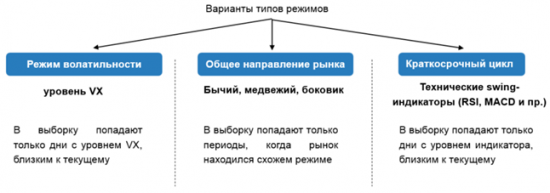

В своей видеопрезентации я рассказал о трех вариантах фильтрации:

1. Фильтрация по волатильности

Мы берем некоторый диапазон индекса волатильности, например VIX, и отбираем из прошлого только те дни, когда он был в этом диапазоне.

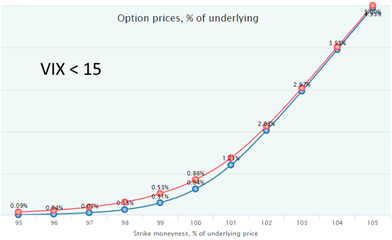

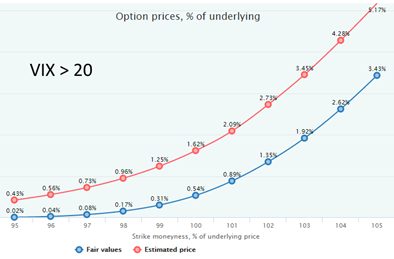

Ниже представлены графики все тех же наших 2-недельных путов SPY за 2012-2016 годы при низкой (VIX<15) и высокой (VIX>20) волатильности

Видно, как рынок намного более справедливо оценивал путы при низкой волатильности, даже в период бычьего рынка 2012-2016. В периоды высокой волатильности рынок был сильно напуган и стоимость страховок (путов) взлетала. Однако взлетала неоправданно высоко, особенно OTM, где путы были переоценены просто в разы. При VIX<15 OTM путы тоже были несколько переоценены, но не так сильно.

Фильтрация по направлению рынка

Трейдерам известно, что паттерны поведения рынка в разных долгосрочных режимах отличаются. На бычьем или медвежьем рынках они совсем разные. Вопрос только как их отличить, а сделать это не так просто. В классических книжках по тех.анализу рекомендуются скользящие средние, чаще простые - SMA: если рынок выше своей SMA, то это бычий рынок, если ниже – медвежий. Или две SMA: короткая (50 дней, например) и длинная (200 дней). На бычьем рынке SMA50 > SMA200 и наоборот.

В системе OptionSmile можно фильтровать и таким образом. В виде фильтрующего индикатора выступает отношение SMA к цене баз.актива в процентах. Если оно > 100 значит SMA выше цены бумаги (медвежий рынок) и наоборот.

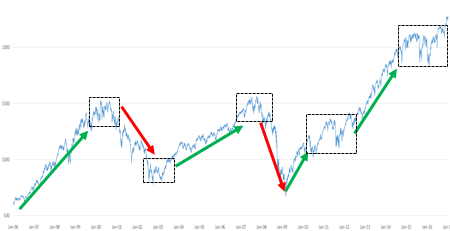

Проблема этого подхода в запаздывании SMA индикатора и невозможности выделить rangebound рынок (боковик). Поэтому мне ближе второй вариант: ручная нарезка периодов и их последующая группировка. Примерно так для S&P 500, график с 1996:

Визуально видны аптредны, даунтренды и боковики. Их можно в системе нарезать и сгруппировать по этим трем режимам. Минус, конечно в том, что все это видно только ретроспективно и определить, где мы сейчас находимся, не всегда просто. Например, ралли после победы Трампа – это часть колебаний внутри боковика последних лет или начало нового аптренда? В этих случаях я смотрю на оба режима (uptrend и rangebound) отдельно и принимаю инвест.решение если оба одновременно его подтверждают. Главное, что, например, сейчас точно не downtrend.

Результаты по тем же путам, в OTM зоне

Видно, как рынок переоценивает путы на бычьем рынке. На медвежьем путы «около денег» (ATM) недооценены, их можно покупать. Интересно, что глубоко OTM путы все равно переоценены даже на медвежьих рынках. Т.е. испуг рынка такой сильный, что и там путы можно продавать. В итоге на медвежьем рынке хорош дебетовый пут-спред: BUY ATM – SELL deep OTM.

Фильтрация краткосрочных циклов

Если долгосрочные режимы определяются макроэкономическими циклами (рецессия-стагнация-рост), то на более коротких отрезках роль играет настроение рынка (sentiment). Тут на помощь приходит технический анализ с тонной индикаторов, оценивающих краткосрочные тренды, развороты, перекупленности, перепроданности и т.д.

В системе OptionSmile можно реализовать любой индикатор (пока около 10 основных) и легко отфильтровать прошлое по любом диапазону значений. Например, возьмем индекс RSI (Relative Strength Index), показывающий перекупленности и перепроданности рынка.

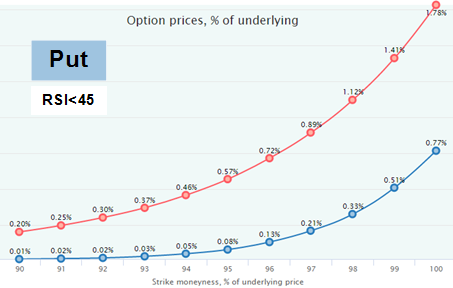

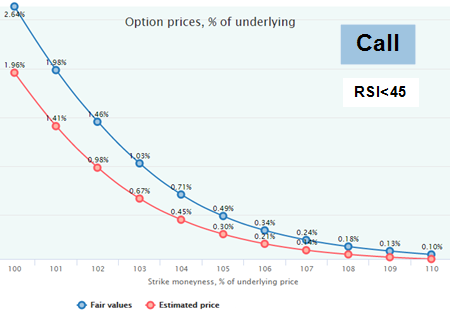

В книжках по тех.анализу говорится, что он хорошо показывает перепроданности на аптрендах. Если он ниже 30, то это сигнал BUY. Возьмем RSI за 14 дней, добавим еще рынок в боковике и расширим его диапазон: RSI < 45. Ниже результаты по 2-недельным OTM путам и колам

Видно, как сильно переоценены путы в такие моменты (рынок обычно напуган после падения) и недооценены колы (из-за последующего резкого разворота вверх). Прибыльная стратегия RiskReversal: BUY Call – SELL Put.

Основной фактор mispricing’а здесь – направление рынка, т.к. в среднем при уровне RSI<45 рынок в следующие 2 недели вырастал на 1.44% (это 36.3% годовых). В OptionSmile, кстати, много аналитики о том, как рынок себя вел в том или ином режиме, в т.ч. оценка статистической значимости через t-статистику (в видео-презентацию это не попало).

Интересно, что в противоположной зоне RSI > 70 все не так очевидно. Да, рынок перекуплен, но если мы не в медвежьем рынке, то он там может долго оставаться и трендить вверх дальше. Путы стоит продолжать продавать, а колы покупать. Т.е. mean reversion хорошо работает только при просадках, когда RSI<45.

Еще в видео-презентации разобран пример фильтрации по индикатору MACD – краткосрочный ускоряющийся аптренд, или «тефлоновый» рынок, когда рынок летит на север, не обращая внимания на негативные новости.

Еще есть скользящие средние,BollingerBands, Stochastic Oscillator, Price Channel, Rate of Change. При желании можно легко добавить любой другой.

Итак, в системе можно фильтровать рынок по любому режиму с помощью выбора дат и значений различных индексов и индикаторов. Это дает намного меньше вариативности результатов в будущем и намного более надежную оценку ожидаемой справедливой стоимости опционов.

Возможности фильтрации в нашей платформе безграничные, что и стало одним из мотивов ее бесплатной публикации в интернете. Одному тут не справиться, и работы хватит на целую команду аналитиков и трейдеров. Присоединяйтесь!

Регистрируйтесь в системе, присоединяйтесь в Facebook.

А у меня остались две важные темы для будущих постов о функциональности OptionSmile:

Всем удачи!

Денис

V_RAK_V31 июля 2017, 18:49А можно ли как-то от индикаторов к реальным объемам перейти типо как на кластерделта? Индикаторы возможно целесообразны на долгосрок, а вот на короткий срок хотя бы в оценке формирования крупных реальных объемов. Может возможно через анализ объемов оценивать волу и выделять в ней доверительные интервалы?0

V_RAK_V31 июля 2017, 18:49А можно ли как-то от индикаторов к реальным объемам перейти типо как на кластерделта? Индикаторы возможно целесообразны на долгосрок, а вот на короткий срок хотя бы в оценке формирования крупных реальных объемов. Может возможно через анализ объемов оценивать волу и выделять в ней доверительные интервалы?0