Аналитический обзор компании «Энел Россия»

О компании: «Энел Россия» (бывш. «Энел ОГК-5») входит в число семи оптовых генерирующих компаний, созданных в результате реформы РАО «ЕЭС России». Производственными филиалами компании являются: Конаковская ГРЭС, Невинномысская ГРЭС, Среднеуральская ГРЭС, Рефтинская ГРЭС. Более 56% акций компании принадлежит Enel Investment Holding.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2006-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка компании растёт, чистая прибыль составила 4,2 миллиарда за 2016 год по сравнению с убытком в 48,6 миллиардов.

На мой взгляд, операционная прибыль более предпочтительней, чем чистая прибыль, так как сразу видно сколько зарабатывает компания от основной деятельности. Операционная прибыль и её маржа восстановились, после убытка от обесценения в отношении основных средств в 2015 году.

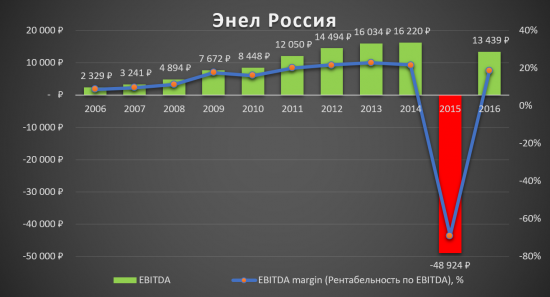

Любимый показатель аналитиков EBITDA и его рентабельность, также восстановились после убытка в 2015 года.

Свободный денежный поток в 2016 году стал положительным, чистый денежный поток отрицательный из-за погашения кредитов и займов, это также видно на следующем графике.

Нераспределённый убыток сокращается, денежные средства пошли на погашение долгов.

Из ходя из выше перечисленного, мы видим, что обязательства компании стали уменьшаться и чистый долг падать, что также подтверждает мультипликатор.

Дебиторская задолженность компании уменьшилась, а оборачиваемость дебиторской задолженности улучшилась. Среднее число дней, требуемое для взыскания займов у компании, составляет 15 дней за 2016 год. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, и, следовательно, повышается ликвидность оборотных средств предприятия.

Активы сократились за счёт уменьшения дебиторской задолженности и сокращения денежных средств.

Капитал компании вырос по отношению с предыдущим годом за счёт за счёт увеличения чистой прибыли и сокращения нераспределённого убытка, что способствовало увеличению рентабельности капитала.

Капитальные затраты компании незначительно увеличились в 2016 году по отношению к 2015 году.

Мультипликатор P/BV=1, P/E=8,49, что не очень привлекательны, но такие мультипликаторы, как: EV/EBITDA=4.20, P/S=0.50, EV/S=0.78 достаточно привлекательны для покупки акций.

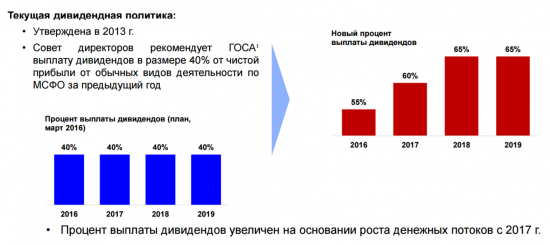

Из пресс-релиза компании видно, как компания собирается выплачивать привлекательные дивиденды.

Производственные показатели: Полезный отпуск электроэнергии в 2016 году составил 41 062 ГВтч, продажи электроэнергии 47 325 ГВтч, а продажи тепловой энергии 5 581 тыс. Гкал. Снижение полезного отпуска электроэнергии и её продаж в основном вызвано из-за ремонтно-восстановительных работ. Продажи тепловой энергии в целом соответствуют показателю 2015 года.

Общая установленная мощность Энел России, не значительно снизалась, также из-за ремонтных работ. По каждой станции, пока нет данных за 2016 год.

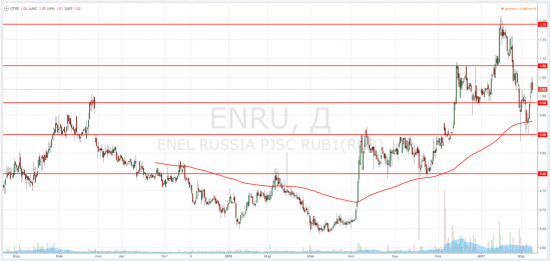

Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. С технической стороны акции в восходящем тренде, отбой от 200 дневной ЕМА после коррекции.

Вывод: Компания улучшила свои финансовые показатели в основном за счёт роста регулируемых тарифов на тепло и электроэнергию, а также переоценке части долга, номинированного в евро, в связи с укреплением рубля в течение отчётного периода. Но идея покупки акций заключается в увеличении выплат дивидендов, как я писал ранее у Энел Росии низкий долг и невысокие затраты на инвестпрограмму, ей вполне по силам будет платить такие высокие дивиденды. И остаётся возможная продажа Рефтинской ГРЭС, средства от которой пойдут на погашение долга или выплату дополнительных дивидендов.