Правительство России к чему-то готовится?

Основными целями Министерства финансов при покупке валюты на открытом рынке являются «повышение стабильности и предсказуемости внутренних экономических условий» и снижение влияния конъюнктуры сырьевых рынков на российскую экономику. Так ли это?

За 2016 г. Резервный фонд России потерял около 2,7 трлн рублей. Согласно информационному письму Минфина ведомство за месяц купит валюты на сумму в 113,1 млрд рублей. По нынешнему курсу это около 2 млрд долларов. С такими темпами для восполнения прошлогодних расходов Федеральному казначейству понадобится около двух лет. Если цены на нефть останутся стабильными, то за 2017 г. Резервный фонд может пополниться на 24 млрд долларов.

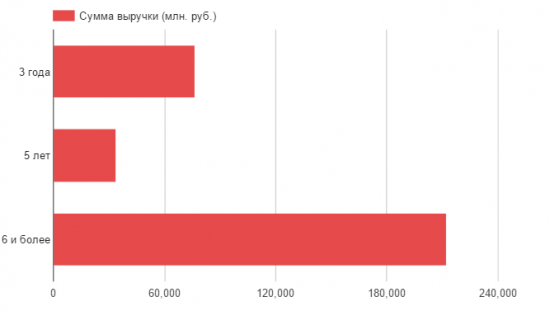

Также для финансирования дефицита бюджета Минфин использует ОФЗ. В прошлом году на внутреннем долговом рынке было привлечено чуть более 1 трлн рублей. Однако в конце 2016 г. аукционы получили новую особенность — министерство предпочитает занимать на длительный срок. «На последних аукционах декабря 2016 г. и в январе 2017 г. ведомство размещало преимущественно длинные выпуски ОФЗ», заявил в своем обзоре Центральный банк.

Вопросы для размышления

Министерство финансов пополняет резервы, а они хранятся в иностранной валюте. Также Минфин переключился на долгосрочные заимствования. Если бы ведомство ожидало в будущем более низкие процентные ставки, то, логичнее занимать на короткий срок, чтобы снизить процентные выплаты по кредитам.

Кроме того, сейчас в России доходность по краткосрочным ОФЗ выше, чем по долгосрочным, что говорит о проблемах в экономике. Поэтому для выравнивания кривой доходности можно было бы увеличить предложение краткосрочных бумаг и уменьшить объем долгосрочных, однако этого не происходит.

Вопросы:

- Почему Минфин вдруг решил пополнить свои резервы, а не финансировать дефицит бюджета?

- Почему ведомство переключилось на долгий срок, учитывая, что доходность по 10-летним бумагам составляет порядка 8-8,2%, а доходность по 4-х летним бумагам 7,8%. Напомним, что ФРС США с целью придания импульса своей экономики специально уменьшала предложение «длинных» облигаций, одновременно увеличивая предложение «коротких». У нас пока наоборот.

Резюме

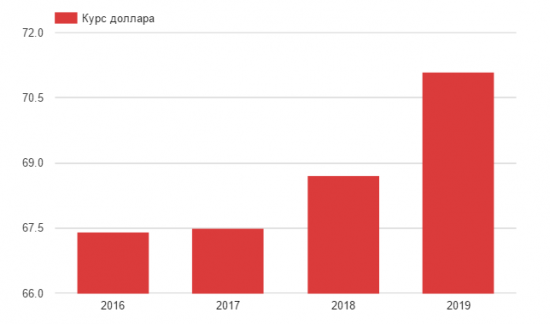

Главная задача предпринимателя: купить дешевле, продать дороже. Основные расходы бюджета традиционно приходятся на декабрь, и если сейчас приобрести доллар, к примеру, за 58, а продать по 67,5 (курс доллара, учтенный в бюджете на 2017 г.), то можно заработать 16%. Таким образом, если Минфин успеет купить 10 млрд долларов, то на колебании курса он заработает 95 млрд. рублей, а если курс уйдет еще выше, то еще больше.

Не вселяет оптимизма и то, что ведомство принялось активно занимать вдолгую. Почему?

Может быть интересно:

- Эйфория на фондовых рынках США зашкаливает

- Сланцевые компании активизировали свою добычу

- Центральные банки мира сократили покупки золота на 33%

- Крепкий рубль делает население страны беднее

- ОПЕК с настороженностью смотрит на рынок нефти в 2017 г.

Другая статистика:

а банки будут выкупать ОФЗ Р.Ф у Мин. Фина

заведомо по невыгодной доходности…

Вся схема выглядит достаточно просто: МинФин покупает валюту пополняя Резервный фонд, одновременно Минфин продает ЦБ валюту из Резервного фонда, тем самым ЦБ эмитирует рубли.

На эти средства, а так же на средства от размещения ОФЗ покрывается дефицит бюджета.

а эта схема работает, когда ставки ЦБ высокие… надо же как то обеспечить привлекательность ОФЗ и одновременно абсорбировать эмиссионную доп. ликвидность.