Этот ETF вырос в 7 раз с начала бычьего рынка

С начала бычьего рынка в марте 2009 года акции на Уолл-стрит в среднем выросли в 4 раза, при этом основные индексы в настоящий момент торгуются возле рекордных уровней. Один маленький фонд акций компаний малой капитализации, однако, показал в два раза больший прирост.

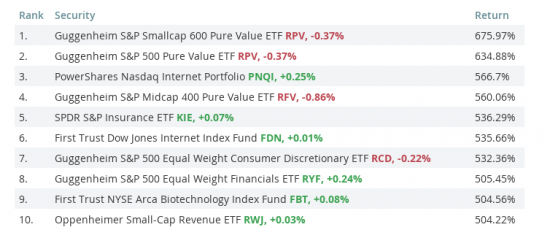

ETF The Guggenheim S&P Smallcap 600 Pure Value — самый доходный ETF с момента дна финансового кризиса, он обошел 562 фонда, которые существовали тогда и торгуются сейчас. Фонд вырос на 675% за этот период.

Этот фонд — относительно маленький — в управлении находится около 232 млн. долл, и его объемы торгов в день составляют примерно 40 тыс. акций. Фонд фокусируется на акциях компаний маленькой и очень маленькой капитализации. Фонд фокусируется на более низких значениях P\BV, чем другие ETF компаний маленькой капитализации. Другой стоимостной фонд от Guggenheim (Guggenheim S&P 500 Pure Value ETF, RPV) показал результат 635% с дна 2009 года.

ETF S&P500 в рейтинге доходности расположился на 180-м месте из 563. То, что большая часть фондов не в состоянии переиграть индекс указывает на один из самых больших инвестиционных трендов за последние 7 лет: растущий интерес к пассивным инвестициям. Исследования показывают, что лишь немногие активные и фонды с «умной бетой» (smart beta) могут переиграть широкий рынок.

Ниже приводится ТОП-10 фондов, которые показали лучший результат с момента прохождения рыночного дна:

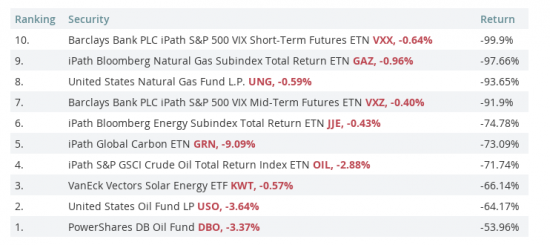

Если есть победители, то есть и проигравшие. Ниже приводится список фондов, которые больше всего потеряли за время бычьего рынка:

За время бычьего рынка сильно пострадали фонды, которые предлагали продукты, основанные на волатильности и индексах волатильности. В определенном смысле, индекс волатильности — это «индекс страха»: во время роста страх минимальный и волатильность минимальная, а рынок последних лет был бычьим практически все время, лишь с несколькими коррекциями.

Другая группа «проигравших» фондов — фонды, основанные на товарах. Разнообразные фонды, связанные с энергетикой, включающие те, которые основываются на сырой нефти, природном газе и солнечной энергии — составляют остальную часть фондов, которые подешевели больше всего. По мере развития технологий, использующих природный газ и солнечную энергию, их стоимость падает, что существенно сказывается на прибылях в этом секторе.

Фонды, которые показаны на картинках — это так называемые фонды без плеча, т.е., которые в своей деятельности не используют маржинальное кредитование. Если в обзор включить фонды, которые используют маржинальное кредитование, то результаты будут еще более впечатляющими. Например,Direxion Daily Mid Cap Bull 3x Shares ETF (MIDU) заработал 3327% за время бычьего рынка, это означает, что если бы вы вложили 10000 долл., то они бы превратились в 342 тыс. долл. до вычета налогов и сборов.

Самым худшим маржинальным фондом, который показал наихудшие результаты является Direxion Daily Financial Bear 3x Shares (FAZ), который показал снижение на 99,97% за рассматриваемый период. Если бы вы инвестировали в него 10 тыс. долл, то в настоящий момент у вас осталось бы всего 3 доллара.

🗝Багатенький Буратина30 ноября 2016, 16:31USO и DBO страдают от контанго. Их возможно надо только шортить.0

🗝Багатенький Буратина30 ноября 2016, 16:31USO и DBO страдают от контанго. Их возможно надо только шортить.0 firebot30 ноября 2016, 20:23Может там Тарасовы и Маркидоновы, нет?0

firebot30 ноября 2016, 20:23Может там Тарасовы и Маркидоновы, нет?0