Российский портфель: текущая ситуация и планы.

За прошедшие 4 месяца с последнего обзора портфель был существенно увеличен за счет продажи части еврооблигаций (BSPB XS0848163456 и DME XS0995845566) и конвертации выручки в рубли. В настоящий момент доля рублевых инструментов составляет 36% от общего портфеля. Это существенное отклонение от первоначальных планов декабря 2015г по увеличению доли рублевых вложений до 36% только к концу 2018г.

Причины более агрессивной покупки рублевых инструментов:

a) Снижающаяся инфляция.

b) Жесткая ДКП ЦБ РФ.

c) Низкая оценка акций ряда российских компаний (Алроса, Интер-РАО, Аэрофлот, Протек и др.)

d) Положительная динамика финансовых показателей выбранных компаний.

e) Кампания по увеличению дивидендных выплат в госкомпаниях.

f) Снижающаяся волатильность курса рубля.

g) Улучшение прогнозов динамики ВВП на 2016-2017гг.

h) Отсутствие эскалации напряженности с Западом.

i) Объявленные планы приватизации на 2016-2017гг и планы по увеличению госзаимствований для покрытия дефицита бюджета (вместо девальвации рубля и увеличения рублевой стоимость барреля).

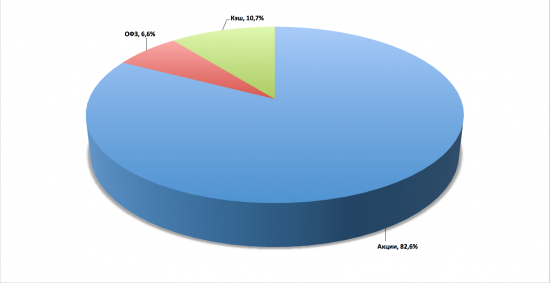

В настоящий момент состав рублевого портфеля таков:

Основные изменения в портфеле за прошедшие 4 месяца:

a) Фиксация прибыли и сокращение веса Алросы с >60% до 6%

b) Фиксация прибыли и сокращение веса Аэрофлота с 25% до 15%

c) Фиксация прибыли и выход из акций Распадской

d) Фиксация прибыли и сокращение веса Интер-РАО

e) Фиксация прибыли и выход из акций ФСК

f) Фиксация прибыли и выход из обыкновенных и привилегированных акций Россетей

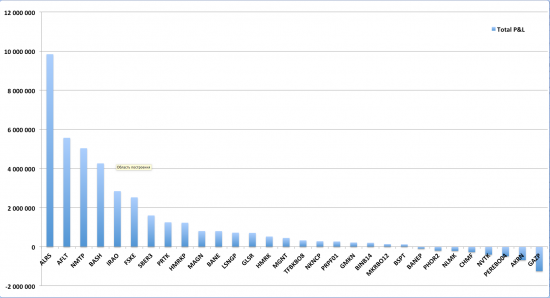

Распределение прибыли и убытков (реализованная + нереализованная прибыль + дивиденды + купоны) по эмитентам:

Всего получено дивидендов: 3’254’788 руб.

Всего получено купонов по облигациям: 1'025'176 руб.

Стоимость портфеля на 06/11/2016: 150’367’000 руб.

Прибыль на 06/11/2016: 36’190’500 руб.

Доходность на 06/11/2016: >50% годовых в рублях

Портфель начинал формироваться в декабре 2015 с 7 млн руб и основные взносы пришлись на апрель-июль. Альфа не рассчитывает time weighted rate of return, а разбираться с большим количеством платежей и считать точную доходность самому нет времени и необходимости.

Средний курс продажи USD для вложений в российские акции и облигации в 2016г составил 66,14 руб/долл.

Плечи не используются (из-за дороговизны) и доля кэша колеблется от 5 до 25%.

Основные ошибки и промахи:

— Апрельская покупка Газпрома под идею увеличения дивидендных выплат принесла убыток 1,25 млн руб. С тех пор Газпром вылетел из списка отслеживаемых акций.

— 3’000 облигаций Пересвет-14в принесли убыток 800 тыс руб. В начале лета у меня было свыше 16’000 облигаций этого выпуска и постепенно продавал их в пользу акций. С момента выхода комментария Fitch о сомнительном качестве ряда кредитов было более чем достаточно времени для выхода из позиции, но не уделил должного внимания. Пришлось выходить по 40-77%. Полученные за время владения купоны сократили финальный убыток до 485 тыс руб

— Несмотря на хорошую прибыль по Распадской, уголное ралли отработал неудовлетворительно.

— 22 года работы сформировали устойчивые спекулятивные паттерны поведения и мышления, которые дико мешают при работе с долгосрочными позициями. Есть над чем работать и чему учиться.

Планы на 2017 год.

Основные надежды в 2017г связаны с приватизацией НМТП (рассчитываю на участие арабских фондов совместно с РФПИ), улучшением показателей и возобновлением выплаты дивидендов Аэрофлотом, дальнейшим снижением инфляции и ключевой ставки ЦБ, что должно привести к переоценке высокодивидендных акций. Снижение напряженности в отношениях с Западом или смягчение режима экономических санкций позволит относительно легко справиться с ростом объемов погашения внешних корпоративных долгов. Даже сейчас, в условиях санкций, спрос иностранных инвесторов на новые еврозаймы российских компаний огромен. В 2016г ряд российских компаний осуществили рефинансирование старых выпусков еврооблигаций на выгодных для себя условиях.

Факторами для дальнейшего увеличения вложений в российские инструменты сверх существующего лимита для меня будут служить следующие события:

— Резкое падение цен на нефть (хотелось бы увидеть цены ниже 35 долларов за баррель)

— Сильная коррекция цен на уголь (надеюсь, что в первом квартале 2017г это произойдет, хотя уверенности в этом нет никакой). Хотелось бы воспользоваться такой коррекцией для покупки акций Распадской и Мечел пр.

— Рост курса доллара до 67-71 руб/долл.

Факторами сокращения портфеля и возврата в валюту для меня будут служить:

— Резкий рост цен на нефть (до 65-75 долл за баррель)

— Резкое укрепление рубля (до 50-53 руб/долл)

— Рост российского рынка акций более чем на 100%

Пока основные гипотезы, послужившие основой для формирования портфеля в декабре 2015г остаются в силе. smart-lab.ru/blog/296061.php

В целом ожидания на 2017г у меня умеренно позитивные: российские акции с привлекательной оценкой и дивидендами принесут доход в размере 10-25%. При стабильном курсе рубля это, по сути, будет долларовая доходность, что на фоне 4-5% годовых по валютным еврооблигациям выглядит очень привлекательно.

Как это не парадоксально может показаться, но лучшим развитием рыночной ситуации для меня был бы обвал российского рынка и рубля. Есть кэш, есть денежный поток из дивидендов и купонов, есть валютный портфель, которые в такой ситуации можно было бы использовать для покупок российских инструментов по низким ценам.

В целом текущими результатами и ходом эксперимента доволен.

А почему в портфеле нет банков?

При таких суммах не хочется уйти на покой? Братва не напрягает? ))