Опционный робот в торговле, SRZ6-Nov, день 12

Продолжаю рассказ про жизнь опционной позиции в ноябрьской серии Сбербанка SRZ6,

начатый пару недель назад в этом посте.

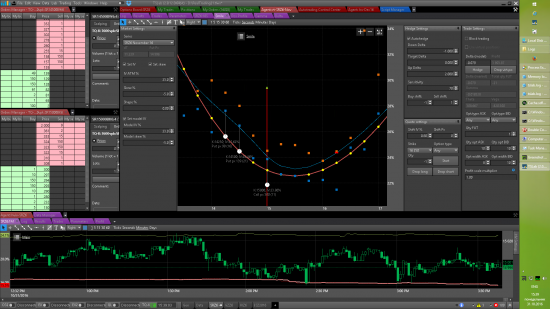

Продолжает сохраняться раздвижка 10% между волатильностями HV < IV.

Это с одной стороны мотивирует нас удерживать позицию дальше и монетизировать тету.

С другой стороны мы понимаем, что стремительно приближаются выборы в известной стране

и куда бы ни пошел рынок нам это не понравится. К тому же пятница (4 ноября) у нас выходной.

Поэтому хотя нас и манит ещё около 4 тысяч возможной прибыли (в дополнение к текущим +4 300),

но пора и честь знать.

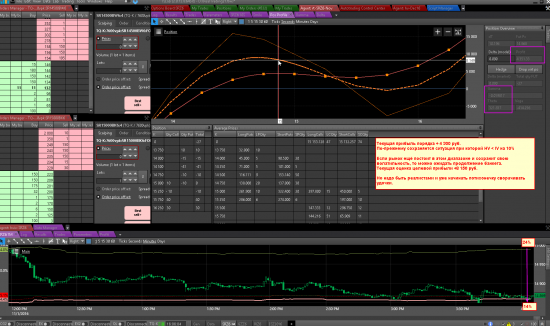

Текущая позиция:

Интересное наблюдение на тему «бесплатного сыра»: вчера 31 октября (понедельник)

при цене Сбера около 15 000, вдруг появился крупный покупатель путов.

Стоял весь день, ставил биды на десятки рублей выше маркета и

пылесосил страйки 14.25, 14.50, 15.00.

А сегодня вдруг видим, что он и вправду волшебным образом угадал с направлением.

Можно по-разному относиться к таким ситуациям.

Но когда крупный игрок выкупает много и даже как будто разбрасывает деньги --

не нужно продавать против него опционы на всю котлету.

Оставьте запас прочности на тот случай, если этот парень вдруг окажется прав.

Десерт

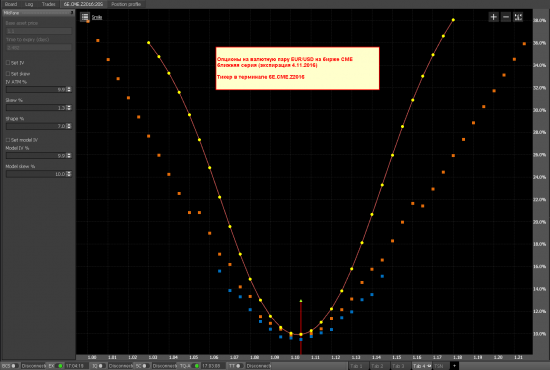

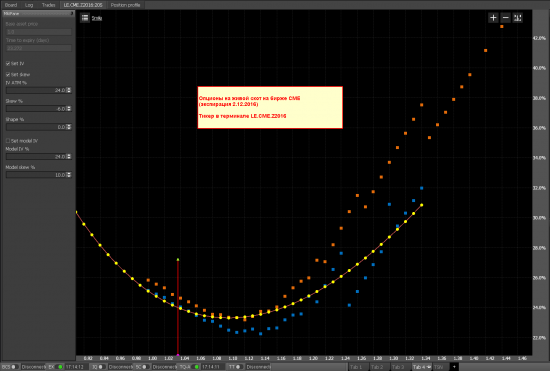

На сладкое хотел бы показать пару улыбок с западных площадок.

Особо подчеркну, что это улыбки с демо-контура Exante.

Можете оценить качество трансляции данных и плотность страйков.

Опционы на валюту EUR/USD, экспирация в пятницу 4 ноября:

Опционы на живой скот, экспирация 2 декабря:

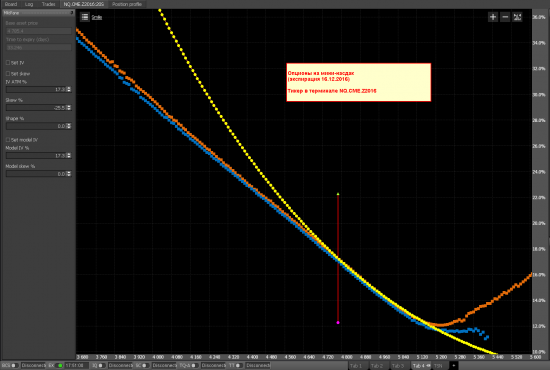

Опционы на мини-насдак, экспирация в пятницу 16 декабря:

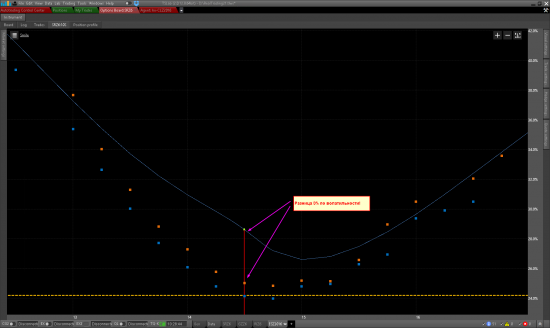

Просто пример на тему: "Почему нельзя слепо верить биржевой теоретической волатильности?"

Сегодня в понедельник 7.11.2016 биржа поставила свою улыбку на 3% волатильности выше оферов маркет-мейкеров.

Казалось бы: вот сейчас обученный человек посмотрит на рынок — и переставит получше.

Но нет. Прошло 40 минут с открытия торгов — а воз и ныне там.