08 августа 2016, 15:30

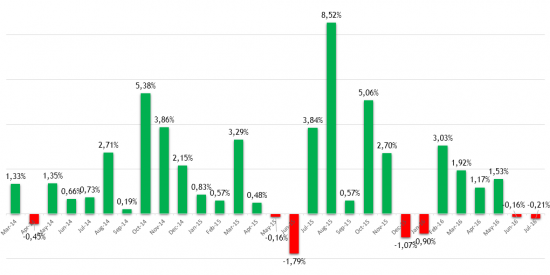

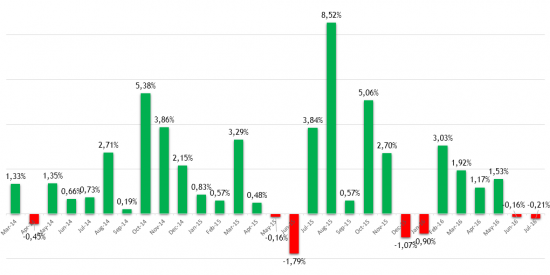

KVABLCK: июль: -0,21%m/m; +6,5%ytd; +24% y/y

Итак наш Квадрат буксует на месте второй месяц в связи с стагнацией американского рынка акций. Результат июля отрицательный -0,21%. У фонда еще не было ни разу трех подряд убыточных месяцев — интересно, что будет в августе?

Надо признать одну вещь: пока растет российский рынок акций, и пока укрепляется рубль к доллару, инвестиции в долларовый фонд со «спокойной» годовой доходностью выглядят непривлекательными. В то же время, если убеждение, что деньги надо хранить в долларах, то лучше получать на них «спокойный» доход, чем держать в кэше. Доходность фонда отчасти зависит от волатильности рынка. Поэтому если все будет правильно, в случае роста волы американского фондового рынка фонд начнет показывать более хорошие результаты, в то же время, если американский рынок будет падать, то и нефть, скорее всего упадет, а значит, фонд начнет расти одновременно с падающим рублем.

Годовое стандартное отклонение: 2.33%

Коэффициент Шарпа 1.55

Максимальная просадка за всю историю -5.63%

Лучший месяц: +8.52%

Худший месяц -2,9%

% прибыльных месяцев с начала фонда: 64%

по вопросам инвестиций: tm@kvadratfund.com

Надо признать одну вещь: пока растет российский рынок акций, и пока укрепляется рубль к доллару, инвестиции в долларовый фонд со «спокойной» годовой доходностью выглядят непривлекательными. В то же время, если убеждение, что деньги надо хранить в долларах, то лучше получать на них «спокойный» доход, чем держать в кэше. Доходность фонда отчасти зависит от волатильности рынка. Поэтому если все будет правильно, в случае роста волы американского фондового рынка фонд начнет показывать более хорошие результаты, в то же время, если американский рынок будет падать, то и нефть, скорее всего упадет, а значит, фонд начнет расти одновременно с падающим рублем.

Годовое стандартное отклонение: 2.33%

Коэффициент Шарпа 1.55

Максимальная просадка за всю историю -5.63%

Лучший месяц: +8.52%

Худший месяц -2,9%

% прибыльных месяцев с начала фонда: 64%

по вопросам инвестиций: tm@kvadratfund.com

21 Комментарий

2153sved08 августа 2016, 15:32бухать им надо прекращать и видео с покемонами снимать !!!, сразу зелёные палочки появятся!+9

2153sved08 августа 2016, 15:32бухать им надо прекращать и видео с покемонами снимать !!!, сразу зелёные палочки появятся!+9 nevik08 августа 2016, 15:47Тимофей, а какая связь между результатами фонда и рублем? Фонд же вроде американские акции торгует? И перформанс в долларах… Если ты про рублевую переоценку долларовых вложений в фонд, то это как-то несерьезно. Типа «ну, в долларах не зарабатываем, но на девальвации котировки паев фонда в рублях подорожают.» Вряд ли инвесторов рублевая переоценка волнует больше, чем долларовые результаты фонда.+3

nevik08 августа 2016, 15:47Тимофей, а какая связь между результатами фонда и рублем? Фонд же вроде американские акции торгует? И перформанс в долларах… Если ты про рублевую переоценку долларовых вложений в фонд, то это как-то несерьезно. Типа «ну, в долларах не зарабатываем, но на девальвации котировки паев фонда в рублях подорожают.» Вряд ли инвесторов рублевая переоценка волнует больше, чем долларовые результаты фонда.+3 Sergey Smirnov08 августа 2016, 15:49в июне была волатильность на амеркианских рынках — а фонд в нулях закрылся. Это как тогда объясняется?+2

Sergey Smirnov08 августа 2016, 15:49в июне была волатильность на амеркианских рынках — а фонд в нулях закрылся. Это как тогда объясняется?+2 Киса Воробьянинов08 августа 2016, 16:21да, Онотоле на РБК вещал, что он покупал американский рынок на просадке после брэкзита, а он как раз после просадки отскочил и пробил исторический хай и при этом фонд в минусе ?-1

Киса Воробьянинов08 августа 2016, 16:21да, Онотоле на РБК вещал, что он покупал американский рынок на просадке после брэкзита, а он как раз после просадки отскочил и пробил исторический хай и при этом фонд в минусе ?-1

Читайте на SMART-LAB:

USD/CHF: Роковая встреча у линии тренда — быкам здесь не место?

Швейцарский франк продолжает накапливать потенциал для возобновления нисходящего движения — «медведи» уверенно удерживают стратегическое преимущество. В настоящий момент цена формирует...

22:29

Дивидендная доходность «голубых фишек». Какой она будет

На российском рынке в разгаре сезон отчётности: компании подводят результаты 2025 года, а значит, можно оценить и потенциальные дивиденды. Традиционно «голубые фишки» ассоциируются у инвесторов...

20:47