Нефть: Откуда объемы ? Из спредов вестимо ... Часть 1

Предисловие

Год назад на канале Russia Today видел интервью сотрудника JP Morgan из студии в Лондоне, в котором мимоходом упоминали, что на финансовом рынке на 1 физический баррель нефти приходится 60 000 тысяч баррелей бумажных. Цифра конечно поразила, но удивило другое: это же сколько надо денег чтобы сделать overnight позиции, т.е. перенос позиции через ночь когда на 1 лот фьючерса в нефти требуется для overnight 5000-6000 долларов.

На тот момент я мало знал о календарных спредах, поэтому данный пост думаю будет открытием и для других трейдеров

Почему календарные спреды ?

Для многих трейдеров календарный спред – это инструмент биржи, который позволяет перероллиться из одного фьючерса в другой, например чтобы перенести лонг 1 лот из фьючерса нефти AUG16 в лонг 1 лот SEP16 нужно в календарном спреде AUG16-SEP16 продать 1 лот: в итоге биржа за Вас во фьючерсе AUG16 продаст 1 лот, а в SEP16 купит 1 лот.

Цена по которой Вы будете это делать, если по лимитному ордеру, будет = Цена ASK AUG16 – Цена BID SEP16. Как результат Вы экономите на комиссии, так как биржа рассматривает это как 1 сделку на 1-м инструменте (каждый календарный спред имеет свой стакан на бирже), но по факту мы понимаем такая сделка порождает 2 сделки в 2-х фьючерсах, т.е. мы увидим ОБЪЕМ 1 лот продан во фьючерсе AUG16, и 1 лот куплен во фьючерсе SEP16.

А теперь самое интересное, допустим Вы не роллитесь, а просто покупаете 1 лот спреда AUG16 — SEP16, т.е. по факту это значит у Вас позиция 1 лот фьючерса нефти в AUG16 куплен, а 1 лот фьючерса SEP16 продан: сколько требуется денег для overnight, чтобы перенести через ночь 1 лот в таком спреде ?

Ответ удивит: 500 долларов, хотя по факту у Вас 2 лота во фьючерсах в нефти, т.е. это не 2 * 5000 долларов = 10 000, а сумма порядка 500 долларов, т.е. в 20 раз меньше!

Причина очень простая, Ваш риск резко уменьшился, потому что в 1-м мес Вы продали фьючерс нефти, а во 2-м мес Вы купили фьючерс нефти, как результат рисков меньше и волатильность спреда на порядок меньше волатильности фьючерса. Представить, что август в нефти будет расти, а сентябрь падать конечно можно и такое бывает (особенно при роллировании позиций), но учитывая что корреляция между всеми фьючерсами положительна (90-95%) то и волатильность такой позиции резко снижается и требования по ГО биржи тоже падает.

Исключения конечно в сезонных спредах например в природному газу на ОКТ-НОЯ или МАР-АПР, но это газ, а сейчас мы говорим о нефти

Важно:

На CME фьючерсы нефти на Light Sweet активно торгуются на горизонте 12-24 месяца, т.е. и фьючерсов порядка 12-24, а вот на 1 месячный фьючерс приходится 15-30 спредов, так как биржа дает возможность перейти из 1 месяца в любой другой месяц через календарный спред, т.е. условно на 20 фьючерсов в нефти каждого месяца приходится 400 календарных спредов в нефти.

Это кстати к вопросу почему нет открытого интереса после каждой сделки в нефти как на рынке ФОРТС: ответ простой сложно представить себе систему, которая обеспечивает одновременно сведение сделок по 20 фьючерсам в нефти и 400 календарных спредов в нефти и чтобы при этом после каждого трейда транслировать открытый интерес.

Как выглядит кривая календарных спредов?

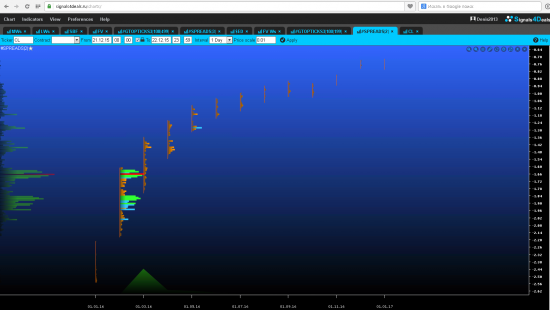

На Скрине 1 дан пример как выглядела кривая календарных спредов по нефти Light Sweet на 2016 год по результатам торгов за 21.12.2015. На что стоит обратить внимание:

- В этот день в календарных спредах 2016 года прошло 159 000 лотов, учитывая что 1 лот в спредах = 2 лота во фьючерсе, это значит во фьючерсах 2016 года в этот день активность в календарных спредах породила 318 000 лотов. При этом во фронтальном фьючерсе Light Sweet в этот день было проторговано 463 000 лотов.

- Отрицательная ценовая шкала в спредах отражает ожидание рынка на рост фьючерса, положительная шкала в спредах говорит об ожиданиях рынка на падение фьючерса

- Обратите внимание на календарные спреды лето 2016 года: в дек 2015 года рынок ожидал летом и начало осени 2016 года боковика, если смотреть на календарные спреды. Что кстати и мы и наблюдаем сейчас

- А вот дальше в дек 2016 – янв 2017 рынок ожидал роста в нефти. Стоит подождать теперь дек 2016 чтобы понять оправдаются ли ожидания рынка.

Скрин 1:

Кто-то может сказать, что за 1 день во фронтальном фьючерсе 463 000 лотов, а в спредах на 2016 год в этот день порождено всего 318 000 лотов во фьючерсах и как результат это не сильно влияет, но стоит помнить:

- Скрин 1 – это кривая 1-мес спредов и 318 000 только там, а вот Скрин 2- к примеру это кривая 2-х мес спредов и там еще 58 000 лотов, в 3-х мес спредах нефти еще 48 000 лотов (тут не прилагаю скрина, стоит поверить) и т.д.

- Это инфо только для 2016 года, а есть еще к примеру 2017 год и чтобы понимать объем по 2017 году на Скрине 3 пример спреда DEC16-DEC17

Скрин 3: Календарный спред DEC16-DEC17 – вроде всего 5000 лотов в спреде, НО это ведь возможность для покупателей и продавцов нефти на DEC17 года захеджировать свои риски сидя 21.12.2015 (т.е. на 2 года вперед). Думает ли кто нибудь еще что американские производители нефти продают свою нефть по спотовым ценам когда ликвидности рынка хватает хеджировать цены на 2-х летнем горизонте ? J

И вся это прелесть возможности хеджировать цены по нефти на 2 года благодаря торговли нефтью в календарных спредах, может быть поэтому наша Санкт-Петербургская Международная Товарно-сырьевая Биржа так «популярна», потому что там нет такого продукта как календарные спреды и никто их не развивает ?

Скрин 3:

Вывод: если кто то еще и сомневается после данного поста, что объемы в нефти во многом приходят из календарных спредов то стоит подождать Часть 2, которая будет через 1 сутки, так как по местным правилам «силы» то у меня оказывается не хватает для более частого написания постов ;)

И да. Тут мало что tradable… увы...

Во всяком случае для нищетрейдинга…

GP Morgan

китайский закос под Морганов чтоле?