Системный трейдинг. Итоги второго квартала 2016-го года.

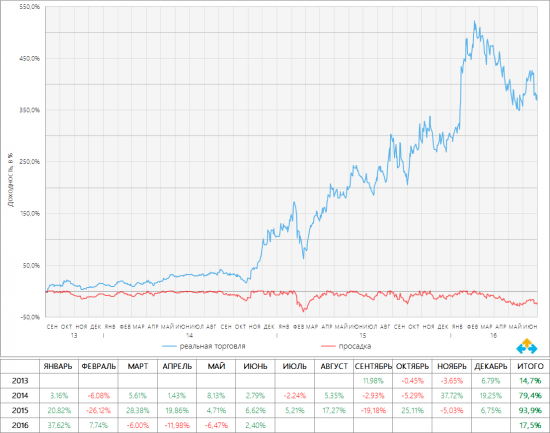

Увы, но для нашего портфеля с самой долгой историей реальных торгов Форум фьючерсы 1000, второй квартал 2016 года оказался убыточным

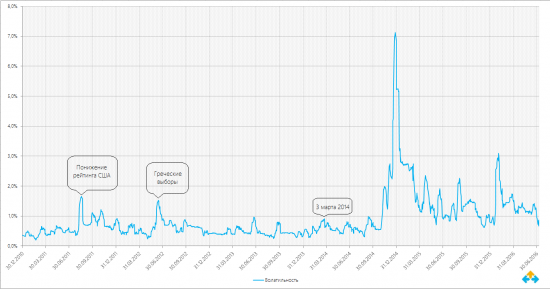

Это второй убыточный квартал за всю историю реальной торговли (предыдущим убыточным кварталом был 3 квартал 2014-го года) и самый убыточный по результату. Причины этого многократно обсуждались нами на внутренних совещаниях и «разгадка» лежит в следующем рисунке

Что на рисунке? Это историческая волатильность, «очищенная от трендов», дневных данных фьючерса на курс «рубль-доллар» (Si), график которой по состоянию на конец апреля я демонстрировал на конференции Смартлаба 14 мая. На той же конференции я говорил об особенностях наших трендовых систем: смена волатильности вызывает в них просадку, а низкая волатильность сопровождается низкой доходностью и относительно небольшими просадками. Как видно из графика, на конец февраля-март приходится период смены волатильности с высокой на низкую и апрель-май уже становятся периодом низкой волатильности в Si. И даже неожиданный (для рынков) результат референдума в Британии не вызвал большого всплеска волатильности в Si. Аналогичную картину для волатильности можно наблюдать и во фьючерсах на курс «рубль-евро» (Eu). А эти два фьючерса занимают около 65% нашего портфеля плюс Si опосредовано влияет и на третий по величине фьючерс в нашем портфеле – RI (фьючерс на индекс РТС), занимающий около 20%. Такое влияние курса «рубль-доллар» на портфель и привело к упомянутому результату.

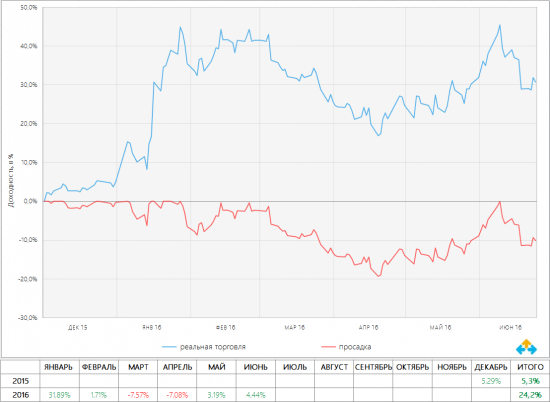

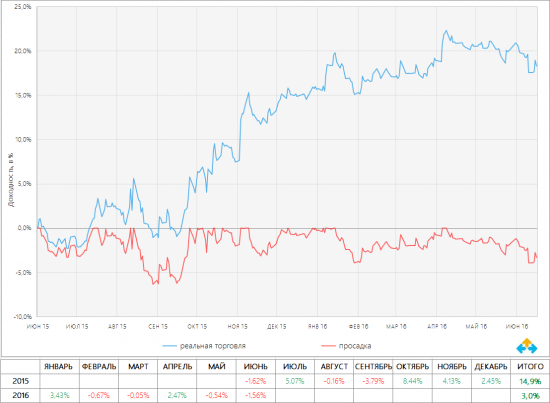

Два других наших портфеля: Форум фьючерсы 200 и Форум акции закончили квартал в небольших плюсах +0,1% и +0,3%, соответственно. Что объясняется меньшим влиянием пары Si+Eu на данные портфели.

Форум фьючерсы 200

Форум акции

По традиции приведем таблицу аналитических показателей для нашего портфеля Форум фьючерсы 1000

Из таблицы видно, что текущая ситуация является плохой по времени в просадке, однако размер просадки не вышел за расчетные показатели и находится от них на «почтительном расстоянии». Следует отметить, что текущая низкая волатильность Si создает предпосылки для повторения максимального времени в просадке в данном портфеле, но снижает вероятность превосходства расчетной просадки. Как отмечалось выше, низкая волатильность сопровождается низкими доходностями и просадками, что с учетом уже полученной просадки позволяет сделать такой вывод. Поэтому наша компания проводит активные мероприятия по снижению доли пары Si+Eu в этом портфеле и сокращению времени просадки.

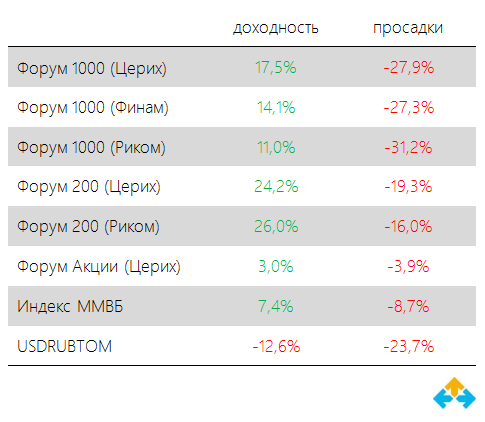

Результаты на наших публичных счетах для автоследования с начала года в сравнении с индексом ММВБ и курсом «рубль-доллар» представлены в следующей таблице:

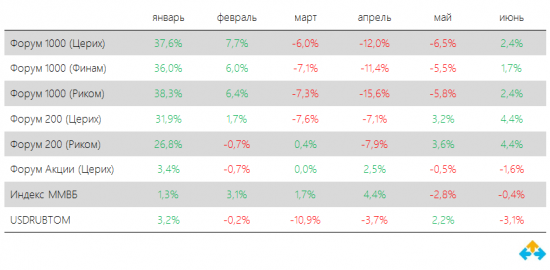

Помесячные результаты на тех же счетах:

Необходимо дать разъяснения некоторым отличиям результатов у разных брокеров. Как уже отмечалось в нашем первом обзоре в этом году, результаты в Церихе должны быть лучше результатов в Рикоме и Финаме на 0,5-0.7%% в месяц потому, что списание платы за прямое подключение к бирже у последних двух брокеров проводится непосредственно с этих счетов, а в Церихе с другого счета. Поэтому для клиентов, у которых эта плата отсутствует, ориентиром должны быть результаты именно в Церихе. Худший результат на Форум фьючерсы 1000 в апреле у брокера Риком объясняется сбоем прямого подключения к бирже у данного брокера на вечерней сессии 27.04, лишившем нас торговли на этой сессии. Этим же и объясняется отставание результатов у данного брокера от результатов в Финаме с начала года. Худший результат в Церихе в мае на данном портфеле уже объясняется сбоем нашего ПО. Отличие результатов портфеля Форум фьючерсы 200 в Церихе и Рикоме в первом квартале связано с тем, что тестовая торговля этим портфелем у последнего брокера началась только 11 января и первый квартал «ушел» на отладку нашего «исполнителя», что, впрочем, привело даже к более хорошему результату.

Удачи!

Именно это я и хотел услышать еще в прошлой вашей исповеди, но там все закончиЛОСЬ только фразой, мы бы почти отбились, но Брексит спутал карты

Следите за рекламой моих сделок на смарт-лабе!