Выбор прибыльной торговой системы. Часть 2 Количество сделок в тесте.

Предыдущая статья: Выбор прибыльной торговой системы. Часть 1 Таймфрейм.

В данной статье проведем небольшое исследование с целью понять, как зависят результаты тестирования от количества протестированных сделок, и какое число сделок должно быть в тестах. Для исследования используем базу данных, в которой собраны результаты тестов более 50000 торговых систем, сгенерированных с помощью конструктора торговых роботов 3CBot, состоящих из 1-2 индикаторов технического анализа (подробнее про тесты данных систем написано в Часть 1 Таймфрейм).

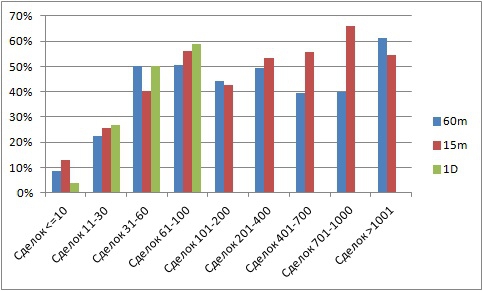

Для исследования отбираем все результаты тестов торговых систем за 2013-2015 г. Все эти системы делим на 9 групп по числу совершенных сделок: 0-10, 11-30, 31-60, 61-100, 101-200, 201-400, 401-700, 701-1000 и больше 1000. В периоде 2013-2015 г. отберем только системы, где показатель «Годовая прибыль / Макс.просадка» > 1 и проверим, какой процент систем отработает в плюс в 2016 г. (с 1 января по 30 мая). Итоги по таймфреймам 15 минут, 60 минут и 1 день будем подводить отдельно.

В таймфрейме 15 минут в 2016 году получаем следующее количество прибыльных систем:

Таким образом, если бы мы отобрали в 2013-2015 тесты с количеством сделок на истории 10 и меньше, с показателем «Годовая прибыль / Макс.просадка» > 1, то только 13% систем отработали бы прибыльно. То есть, только каждая седьмая случайно отобранная система показала бы прибыль. Если отобрать системы с количеством сделок от 11 до 30, то прибыль покажет каждая четвертая система. И наконец, если брать системы с количеством сделок от 31 и больше, то в каждой группе практически каждая вторая система выходит в плюс. Конечно, каждая вторая система в плюс, результат не самый лучший, однако среднее значение показателей «Годовая прибыль / Макс.просадка» в 2016 г. и показателя «Прибыль» в 2016 г., оказалось в положительной зоне значений. Если торговать диверсифицировано большим количеством систем, отобранных по данному методу, то можно гарантировано выйти в небольшой плюс (как методом тестирования выйти на приемлемые результаты, будет описано в отдельной статье).

В таймфрейме 60 минут тенденция роста качества тестов с увеличением количества сделок сохраняется:

Как и в предыдущем случае, резкое увеличение качества тестирования появляется, начиная с диапазона 31-60 сделок и выше, дальше практически не растет.

Аналогично в дневном таймфрейме:

Тесты с количеством сделок больше 100 и со значением показателя «Годовая прибыль / Макс.просадка» > 1 единичны и сильно разбросаны по диапазонам, поэтому группы с количеством сделок больше 100 в анализе дневного таймфрейма не учитывались.

Сводный график процента прибыльных торговых систем 2016 г., выбранных на основе тестов на периоде 2013-2015 г., по трем таймфреймам выглядит следующим образом:

Робот же подгоняется под исторические данные, и неизбежно характер рынка меняется и система теряет эффективность.