28 апреля 2016, 11:07

Как создаются красивые трендовые эквити.

Самая обычная и распространенная ошибка в построении трендовых систем, это когда вы получаете сигнал в конце периода, но открываете/закрываете позицию в этом же периоде. Этот пост об этом.

Скачаем данные и создадим скользящую среднюю по месячным данным SP500

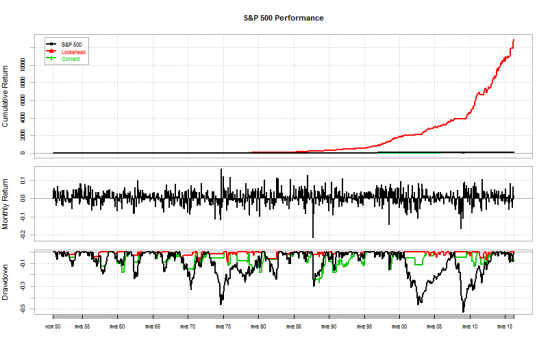

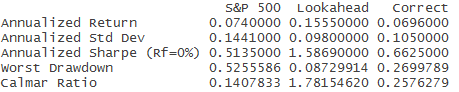

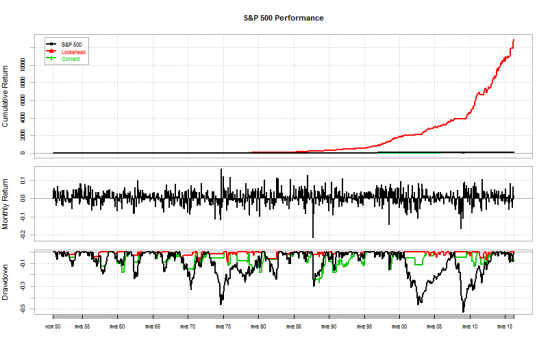

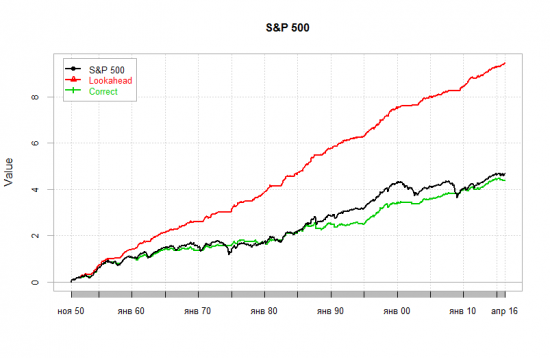

И построим результаты систем, на обычной шкале, и на логарифмической.

График не совсем удобный, можно посмотреть доходности на логарифмической шкале.

Скачаем данные и создадим скользящую среднюю по месячным данным SP500

require(quantmod)

require(xts)

require(TTR)

require(PerformanceAnalytics)

getSymbols('^GSPC', src='yahoo', from = '1900-01-01')

monthlyGSPC <- Ad(GSPC)[endpoints(GSPC, on = 'months')]

movAvg <- SMA(monthlyGSPC, 10)

signal <- monthlyGSPC > movAvg

gspcRets <- Return.calculate(monthlyGSPC)

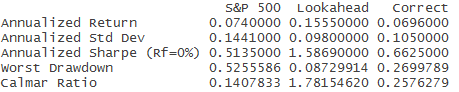

Далее построим две системы одна с ошибкой заглядывания, вторая корректная. Суть системы простая, месячная SMA с периодом 10, выше покупаем, ниже продаем.lookahead <- signal * gspcRets correct <- lag(signal) * gspcRets

И построим результаты систем, на обычной шкале, и на логарифмической.

compare <- na.omit(cbind(gspcRets, lookahead, correct))

colnames(compare) <- c("S&P 500", "Lookahead", "Correct")

charts.PerformanceSummary(compare)

rbind(table.AnnualizedReturns(compare), maxDrawdown(compare), CalmarRatio(compare))

logRets <- log(cumprod(1+compare))

chart.TimeSeries(logRets, legend.loc='topleft')

График не совсем удобный, можно посмотреть доходности на логарифмической шкале.

Читайте на SMART-LAB:

Сделки в портфеле ВДО

📌Редактируемая версия таблицы — в 👉👉👉 чате Иволги : 👉 t.me/ivolgavdo/82866

Все сделки новой недели — по 0,1% от активов портфеля за торговую сессию, начиная с сегодняшней, для...

07:08

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной нижней тенью. Драматизма ситуации добавил утренний...

09.03.2026

Можно еще например при расчете скользящего среднего забыть указать fill=NA:

sma <- rollmeanr(prices, ma_periods, fill=NA)

В результате полученное среднее будет заглядывать вперед на величину периода, а эквити будет поражать воображение.