А так ли важна доходность за один год? И почему 29% может быть лучше 70%

лучшим фондом акций в 2015 году, который показал доходность на уровне +70%.

Хорошее интервью. Больше всего мне понравилось, что раскрыта структура крупнейших вложений фонда.

Единственное, мне не нравится, как однобоко преподносится материал для читателей. Почему показана только доходность за один очень удачный год, но упущена историческая доходность?

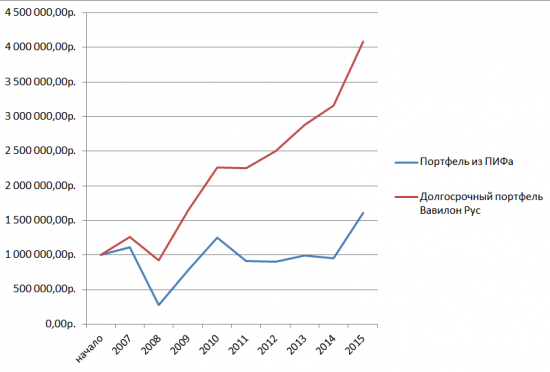

А теперь давайте посмотрим на ситуацию более объективно. Посчитаем доходность с начала 2007 года по конец 2015 года. Именно с этого периода доступны данные по фонду на агрегаторе ПИФов. Что было бы с 1 000 000 рублей, если бы Вы его вложили в 2007 году в фонд “УРАЛСИБ Отраслевые инвестиции“?

Изначально у Вас есть: 1 000 000 рублей. Сравним девятилетнюю доходность лучшего в 2015 году ПИФа, который показал 70% доходность в последнем году, с доходностью портфеля Вавилон Рус, который каждый из Вас сможет сформировать самостоятельно, но который показал скромные 29% в 2015 году, то есть в два с лишним раза хуже лучшего фонда.

В некоторые годы ПИФ показывает прямо сумасшедшие доходности, доходящие до 180 процентов. Максимальная ежегодная доходность портфеля Вавилон Рус почти в три раза хуже! Но что происходит на 9 летнем промежутке с нашим портфелем?

На конец 2015 году, инвестированный в ПИФ “УРАЛСИБ Отраслевые решения” 1 000 000 рублей (в 2007 году) превратится в 1 607 601 рубль. Среднегодовая доходность = 5,42%. Портфель Вавилон Рус, который показывает скромные ежегодные доходности, но более стабилен: 1 000 000 рублей превратится в 4 082 129 рублей. Среднегодовая доходность = 16,92%.

Не следует вестись на крутые доходности за один год, а тем более за один месяц. Практика показывает, что чаще всего этот результат случаен. Гораздо важнее достигать стабильных результатов ежегодно, и в итоге обгонять спринтеров. Ещё раз хочу привести пример-вопрос: что лучше заработать в первый год +73%, но во второй потерять 22% или каждый год зарабатывать по 18%? При беглом подсчете кажется, что первая стратегия более выгодна. На самом деле на конец второго года инвестор в первом случае заработает 34,94%. Во втором случае инвестор покажет доходность в размере 39,24%. Ежегодные максимальные доходности с провальными годами проигрывают на долгосрочных интервалах плавным и скромным доходностям.

Важно! Каждый из инвесторов может сам построить подобный портфель, если будет следовать стратегии asset allocation в рамках личного финансового планирования. С 2016 года мы открыли свой вариант портфеля на Московской Бирже для широкой публики. За первый квартал 2016 года этот портфель уже показал доходность в размере 8%. И Вы (да, да Вы, кто это читает) можете без труда повторить эту доходность.

Будьте разумными инвесторами! Ещё больше Счастья и Богатства!

Каждый год какой-нибудь фонд из списка этих фондов попадает в лучшие. И его можно пиарить вместе с именем управляшки.

Теоретически, отраслевые фонды можно использовать для ротации, но кто это будет делать? Сами управляшки, имхо, на такое не решаются, по крайней мере не видел качественных результатов ни одного фонда фондов.