Текущее состояние SIBN (Газпромнефть)

РЕЗЮМЕ: по фундаменту — выше среднего, но какой-то диапозонный тикер. Брать ниже 140-145 руб. и ждать дивидендов.

Можно и сейчас взять под идею пробоя сильного многолетнего уровня 155-160, с надеждой до возвращения к уровням февраля 2015 г.

Лично я такое не торгую (жду 130-135 руб. для захода под дивиденды)

ДИВИДЕНДЫ - На текущих уровнях = 8.85 %

Дивидендная политика: Выплачивает в качестве дивидендов 25% от чистой прибыли по МСФО.

(В последнее время активно мусируют идею увеличения выплаты дивидендов для всех гос. компаний до 50 %).

ЭФФЕКТИВНОСТЬ — пока положительно (негативная динамика)

EPV (генерация прибыли) – отрицательно (однако ARV растет)

СТОИМОСТЬ БРЕНДА — положительно

ПОТЕНЦИАЛ РОСТА (согласно моделям) — уверенный рост, но в реальности бумага ходит в коридоре 120-160 руб. с 2010 года

ИНДЕКСЫ – нейтрально

СРАВНЕНИЕ С СЕКТОРОМ — нейтрально

(валюта баланса — млн. руб.)

Данные без накопления, относятся только к периоду оценки.

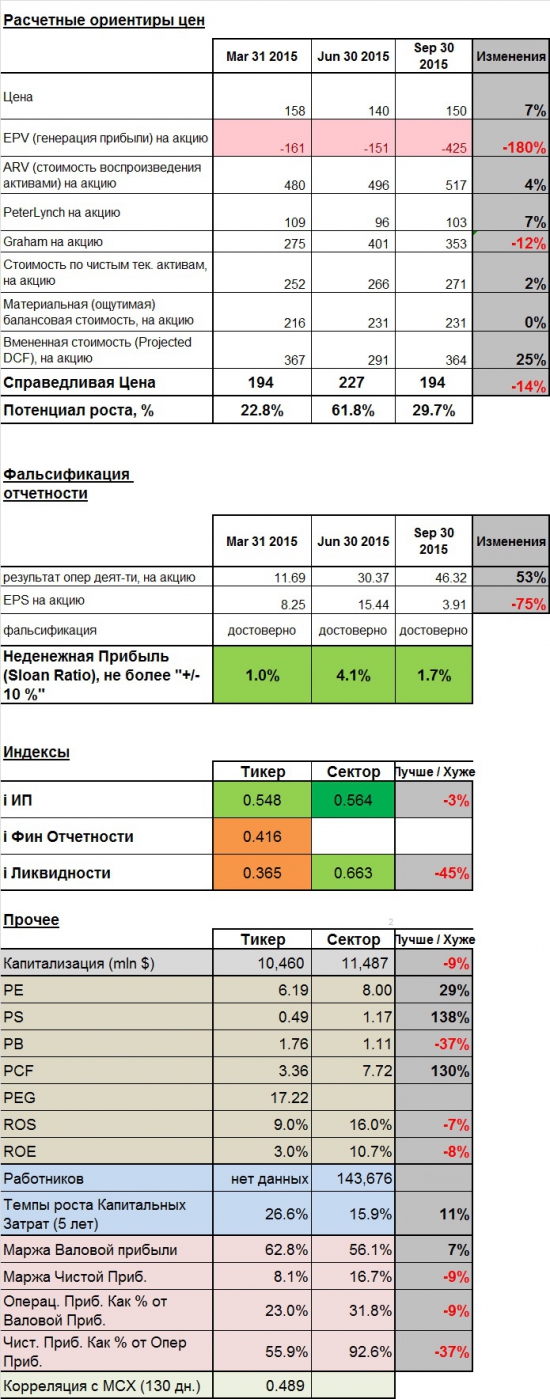

Представляю Вашему вниманию сводные показатели финансовой отчетности компании «Газпромнефть», которая отчиталась за 3-й квартал 2015 года. Данные представлены в таком формате, чтобы максимально сфокусировать внимание на основных изменениях состояния компании. Данные за последние три периода отчетности соответствуют дате выхода финансовой отчетности.Текущая цена отличается от цены в анализе.

Параметры из блока ПРОГНОЗ оценивают изменения состояния компании в определенном разрезе анализа (дисконтированные ден. потоки, общее изменение показателей компании).

Параметры из блока EPV (генерация прибыли) дают оценку стоимости цены акции в сравнении с внутренней стоимостью цены акции ARV (стоимость воспроизведения активами). Если EPV > ARV, менеджеры компании действуют эффективно, создавая дополнительную внутреннюю стоимость компании. Также цена акции стремится к ARV.

Формула расчета EPV: http://provalue.club/wiki/epv-earnings-power-value-sila-generirovaniya-pribyli.html

Формула расчета ARV: http://provalue.club/wiki/arv-asset-reproduction-value-stoimost-vosproizvedeniya-aktivov.html

Блок СТОИМОСТЬ БРЕНДА оценивает стоимость компании, и стоимость бренда компании.

Блок РАСЧЕТНЫЕ ОРИЕНТИРЫ ЦЕНЫ оценивает стоимость акции несколькими моделями. Справедливая цена — взвешанное значение всех моделей (веса у моделей разные).

Блок ФАЛЬСИФИКАЦИЯ ОТЧЕТНОСТИ проверяет адекватность представленной отчетности на простом примере: EPS на акцию не может быть более, чем Результат Опер. Деят-ти на акцию. Если соотношение не соблюдается — появляются вопросы по адекватности данных.

Также оценивается Неденежная Прибыль, кот. должна находится в рамках "± 10 %".

Блок ИНДЕКСЫ оценивает основные фундаментальные индексы:

Параметр i ИП (инвест привлекательность) оценивает основные фундаментальные коэффициенты компании с применением нечетких множеств (pe, ps, pb, roe, debt и прочее). Показатель более 0,5 говорит о состоянии компании лучше рынка. Параметр вида 0…1

Показатель от 0,45 можно рассценивать как сигнал к отслеживанию тикера.

Параметр i ФИН ОТЧЕТНОСТИ оценивает ключевые параметры финансовой отчетности компании с применением нечетких множеств.Показатель более 0,5 говорит о состоянии компании лучше рынка. Параметр вида 0…1

Показатель от 0,45 можно рассценивать как сигнал к отслеживанию тикера.

Параметр i ЛИКВИДНОСТИ оценивает ликвидность актива. Учитывает объемы сделок, волатильность актива, частично капитализацию компании (показатель возможно спорный, но позволяет примерно оценить актив).Показатель менее 0,3 говорит о наличии интереса со стороны долгосрочных инвесторов (якорные инвесторы). Показатель от 0,3 до 0,5 говорит о наличии интереса со стороны среднесрочных инвесторов. Показатель от 0,5 до 0,7 говорит о наличии интереса со стороны краткосрочных инвесторов / позиционных спекулянтов. Показатель более 0,7 говорит о наличии интереса со стороны основной массы спекулянтов. Параметр вида 0…1

Блок ПРОЧЕЕ отражает справочную информацию. Также сравниваются коэффициенты тикера со взвешанными по капитализации коэффициентами сектора. Параметр «Лучше / Хуже» отражает справочную информацию!!! сравнения с сектором.

Недельный график

График: Недельный / Дневной / 2 часа / 30 минут

Визуально об инвестах… ник Common8Sense

Evgen Grig05 февраля 2016, 21:08заморочился круто! уважаю! вот только для 300 компаний такое не напишешь и жизни не хватит чтобы прочесть! а потому сорри это херня, время выброшенное в корзину. ГПН труп на долгие годы имхо0

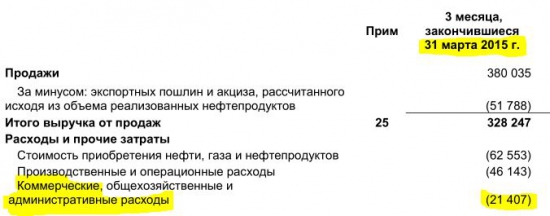

Evgen Grig05 февраля 2016, 21:08заморочился круто! уважаю! вот только для 300 компаний такое не напишешь и жизни не хватит чтобы прочесть! а потому сорри это херня, время выброшенное в корзину. ГПН труп на долгие годы имхо0 Артем26 марта 2016, 01:12Никак не могу выйти на те цифры, которые вы указываете на скриншотах. Как, например, за 31.05.15 вы получили КАР = 145072, когда в отчете стоит цифра 21407?

Артем26 марта 2016, 01:12Никак не могу выйти на те цифры, которые вы указываете на скриншотах. Как, например, за 31.05.15 вы получили КАР = 145072, когда в отчете стоит цифра 21407? 0

0