Нейросетевая фундаментальная торговая система. Опыт, затруднения при разработке, первые результаты.

Целью настоящей работы является разработка математической торговой системы, прогнозирующей величину и направление изменения стоимости акций публичных компаний на определенном интервале времени. Исходными данными для модели служат данные из отчетов компаний и котировки их акций с биржевых площадок. Далее в статье речь пойдет об американском рынке акций в связи с текущими предпочтениями автора. Американский рынок является более привлекательным в связи с большим выбором эмитентов, широким спектром отраслей и доходом в долларах США.

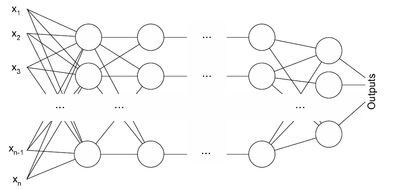

В основе математической модели лежит классический многослойный перцептрон с количеством слоев равным двум, поскольку в процессе разработки было установлено, что значительное усложнение топологии нейронной сети приводит к явлению переобучения (overfitting) и сеть теряет свои обобщающие свойства. Проблема переобучения отдельно в данной статье не исследуется, а способы борьбы с ней будут освещены далее. Схема многослойного перцептрона представлена на рис. 1. Входные параметры в модели – “x” (данные по компании), а выходной параметр (output) – апсайд (upside), прогноз изменения стоимости акции.

Рис. 1. Схема многослойного перцептрона

Обучение нейронной сети (определение весовых коэффициентов связей между нейронами) осуществлялось с помощью генетического алгоритма, который является достаточно быстрым и лишен проблем паралича сети и попадания в локальный минимум ошибки при ее обучении методом обратного распространения ошибки. Для избегания переобучения сети процесс обучения прерывался заранее. Номер поколения, на котором прерывалось обучение, определен эмпирически в процессе разработки модели. Для препятствия переобучению шаг весовых коэффициентов принят грубым, а конечное прогнозное значение стоимости акций рассчитывалось как среднеарифметическое по 15 экземплярам нейронных сетей.

Базовым сроком инвестирования (удержания длинной позиции) при разработке модели выбран один год, в соответствии с публикацией компаниями финансовых результатов в годовых аудированных отчетах. Торговые площадки – NYSE и NASDAQ. Годовые отчеты скачивались с сайта американского регулятора, из системы EDGAR — http://www.sec.gov/edgar/searchedgar/companysearch.html. Котировки акций скачивались с сервиса Yahoo http://finance.yahoo.com/. Оказалось, что у американских компаний годовые финансовые результаты консолидируются в разные месяцы, чего не было ранее замечено у крупных российских компаний, у которых финансовый год совпадает с календарным. В связи с этим сформулируем ограничения при выборе эмитентов для исследования перспективности их включения в инвестиционный портфель:

1) финансовый год должен заканчиваться в четвертом квартале;

2) дата публикации годовых отчетов должна быть не позднее 1 марта, начиная с 2007 года включительно (по текущим требованиям регулятора на публикацию годового отчета компаниям c public float более $700 млн. отводится 60 дней);

3) компании из банковского и страхового секторов исключаются из исследования (разрабатываемая модель сравнивает компании между собой из разных отраслей экономики из-за острой нехватки исходных данных на данный момент, сравнение компаний из реального и финансового секторов недопустимо);

4) компания должна быть публичной и отчитаться не менее пяти раз.

На данный момент собирается фундаментальная информация для выборки, на которой будет производиться обучение модели (обучающая выборка). Всего собраны данные по 50 компаниям с 2002 года включительно с суммарной капитализацией $5,944 трлн. по состоянию на февраль 2015 года. Впоследствии, для прогнозной выборки возможно будет ограничиться периодом в пять лет, на глубину исследования каждой компании.

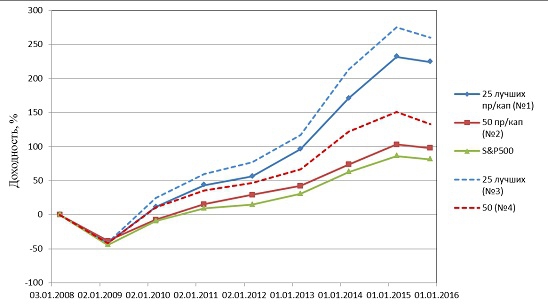

Обучение модели выполнялось на данных за период 2002-2013 гг. и заключалось в минимизации ошибки между фактическим изменением стоимости акции и расчетным. Интервал расчета – один год. Анализ компаний в каждый расчетный год осуществлялся на дату, рассчитываемую как «дата публикации годового отчета последней компанией из выборки + 1 торговый день». Дата формирования инвестиционного портфеля (дата сделки) рассчитывалась как «дата публикации годового отчета последней компанией из выборки + 2 торговых дня», с целью учета проскальзывания. За стоимость акции принималась цена закрытия торгового дня. Каждый год инвестиционный портфель пересматривался путем включения в него лучших компаний из выборки по показателю апсайда и исключения худших. Для исследования теоретической доходности от инвестиций составлено 4 модельных портфеля, каждый из которых сравнивался с исторической доходностью индекса S&P500:

1) 25 лучших акций с долей пропорциональной капитализации эмитента в портфеле;

2) все 50 акций с долей пропорциональной капитализации эмитента в расчетной выборке;

3) 25 лучших акций с равной долей в портфеле;

4) все 50 акций с равной долей в портфеле;

Совокупная доходность четырех модельных портфелей и индекса S&P500 представлена на рис. 2. Доходности представлены с учетом выплаты дивидендов. Последние точки на графиках соответствуют текущим теоретическим портфелям акций. Расчет портфелей выполнен на данных, которые не участвовали в обучении модели. Численные значения доходности портфелей за представленный период показаны в таблице 1, и отдельно по годам в таблице 2.

Рис. 2. Совокупная доходность модельных портфелей и индекса S&P500

Таблица 1. Численные значения совокупной доходности модельных портфелей

Таблица 2. Процентное изменение стоимости модельных портфелей за период 2008-2015 гг.

Совокупная доходность портфеля №1 оказалась в 2,29 раза выше портфеля №2 с полным набором акций и в 2,75 раза выше доходности S&P500. Совокупная доходность портфеля №3 оказалась в 1,95 раза выше портфеля №4 с полным набором акций и в 3,18 раза выше доходности S&P500. Некоторое отличие доходностей портфеля №2 и индекса S&P500 связано с количественным и качественным несоответствием эмитентов в портфеле и индексе (не учитываются обанкротившиеся компании, в выборке также есть одна компания уже исключенная из индекса S&P500) и методом расчета долей эмитентов в портфеле (индекс S&P500 рассчитывается с учетом доли акций эмитента находящихся в свободном обращении). Обанкротившиеся компании на данный момент не учитываются из-за того, что Yahoo не предоставляет котировок по таким эмитентам.

Согласно проведенным исследованиям наиболее оптимальным с точки зрения доходности является портфель №3 с равными долями акций, реализация которого доступна для инвесторов с небольшим капиталом. Тем не менее, на данный момент портфель №3, сформированный 3 марта 2015 года, уступает индексу S&P500 в отличие от портфеля №1. Данная ситуация, характерна и для 2008 года, когда наблюдалось падение рынка акций, и доходность портфеля была близка к доходности индекса. Разработанная модель при достаточном количестве статистического материала позволит, теоретически, предсказывать переоцененность рынка акций и его склонность к падению, что позволит изменить стратегию выбора компаний и уменьшить просадку инвестиционного портфеля по сравнению с индексом S&P500.

В дополнение к статье хотелось бы найти единомышленников по алгоритмической торговле в данном направлении и обсудить тематику. Если Вам понравилась статья, то я могу далее публиковать свои исследования и прогнозы по американскому рынку. Если есть у кого-то возможность поделиться фундаментальными данными по американским компаниям прошу оставить сообщение, обсудим условия, могу делиться своими прогнозами. Собрать достоверную статистику по всем компаниям из S&P500 за необходимый период оказалось на грани моих физических возможностей. Платить за информацию по $12000 в год таким поставщикам как Thomson Reuters нет возможности.

Спасибо за внимание!

попробовал построить сеть повторяющую трейдера, те принимающая решения — копать в сторону NEAT, Cascade-, RBF-, SNAP-