Поиск закономерностей для Торговых Стратегий

Какое-то время назад, Тимофей делал опрос кто как ищет закономерности для торговли. Предложу здесь и свой вариант.

Все кто интересуется хедж-фондами знает такого персонажа как Рэй Далио. Советую зайти к нему на сайт Bridgewater, там выложено много полезной исследовательской информации (не реклама). Так вот, у него предложен интересный подход к макро анализу, на основании матрицы роста и инфляции. В зависимости от разных состояний экономики (например, рост вверх и инфляция вверх) произведен анализ какой из видов актива лучше всего себя ведет (акции, облигации, товары, TIPS и т.д.)

Так вот, определив, что, например, commodities будут расти согласно текущему состоянию экономики (а точнее ожиданиям относительно состояния экономики) и сформировав свой bias торговли вверх, можно торговать commodities любым из торговых инструментов (свечи, формации, индикаторы, фибоначи, и т.д.) и торговать со стат. преимуществом. И получается, что для успешной торговли важны не инструменты торговли, а bias движения цены на основании фундаментального анализа для получения стат. преимущества.

Приведу и пример от себя (тезисно). На истину не претендую.

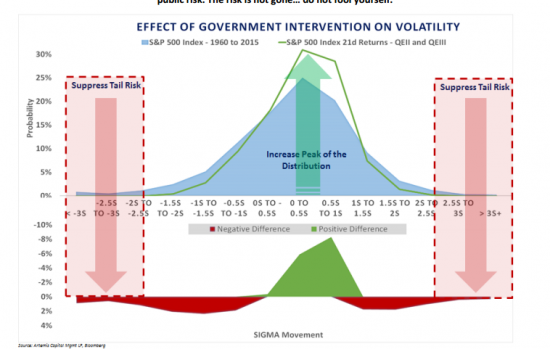

- В настоящее время крупнейшие ЦБ исповедуют политику количественного смягчения, буквально загоняя инвесторов в рисковые активы (например, акции)

- Инвесторы, которые пришли в акции не чувствуют себя в безопасности, помня про кризисы и охотно платят за страховку от падения (опционы, VIX и т.д.)

- Для любителей стройных теорий может быть еще и такое объяснение: согласно портфельной теории, каждый из инвесторов формирует свой микс активов (on the efficient frontier), который соответствует его индивидуальным предпочтениям. Если под влиянием количественного смягчения микс активов искусственно меняется, то выход на эффективную плоскость возможен благодаря хеджированию эквити риска через страховку волатильности

- В итоге мы видим низкие значения волатильности (VIX) в моменте, но интересное контанго для фьючерсов на VIX, что позволяет получать весьма высокий rolling yield

- Как результат, мы видим весьма высокие доходности (50%-60% annually for norm. volatility) для стратегий ориентированных на торговлю inverse volatility через XIV (по сути продажа дальних фючерсов на волатильность и покупка ближних)

Понятно, что данный bias не остался не замеченным для широкой аудитории и стратегия, основанная на торговли XIV уже является достаточно overcrowded, что приводит к весьма значительным показателям волатильности уже самого VIX (волатильность волатильности), т.к. одновременно в позицию входят и выходят значительное количество людей. В итоге, сентябрь оказался одним из самых плохих месяцев для ТС ориентированных на продажу волатильности.

В итоге мы прошли (или почти прошли) полный цикл от нахождения закономерности до момента, когда стратегия стала заметна для широкой публики (overcrowded).

Использованы иллюстрации СFA Institute.

" И получается, что для успешной торговли важны не инструменты торговли, а bias движения цены на основании фундаментального анализа для получения стат. преимущества "

Вывод правильный, что собственно и говорит о различии ФА Vs ТА, а также необходимости учиться и получать ФУНДАМЕНТАЛЬНЫЕ знания