Экономика. Почему мы имеем низкие процентные ставки. Глобальный избыток сбережений. Часть 3.

Экономика. Почему мы имеем низкие процентные ставки. Глобальный избыток сбережений. Часть 3.

Автор: Бен Бернанке перевод: мой)

Бен Бернанке является почетным членом в резиденции Программы экономических исследований в Институте Брукингса. С февраля 2006 по январь 2014 года, он был председателем Совета управляющих Федеральной резервной системы. Доктор Бернанке также служил в качестве председателя Комитета по открытым рынкам, главного органа денежно-кредитной формирования политики Системы.

Мой предыдущий пост обсуждал теорию “длительного застоя” Ларри Саммерса и понимание того, что денежно-кредитная политика хронически неспособна толкнуть процентные ставки достаточно низко, что бы достичь полной занятости. Единственный верный способ приблизится к полной занятости, в этом представлении возможно только посредством финансового действия..

Недостаток гипотезы длительного застоя – в том, что она фокусируется только на факторах, влияющих на формирование внутреннего капитала и внутренних расходах домохозяйств. Но американские домохозяйства и фирмы могут также инвестировать за рубежом, где многие из указанных факторов инициированных длительной стогнацией (такие как замедление прироста населения), могут быть менее релевантными. В настоящее время много экономик крупных промышленно развитых стран находятся в циклически слабых позициях и возможности иностранных инвестиций для американских домашних хозяйств и фирм ограничены. Но если целый мир не находится во власти длительного застоя, в некоторый момент возможности привлекательных инвестиций за границей вновь появятся.

Если это так, то любая тенденция к длительному застою в одних только США должна быть смягчена и нивелирована иностранными инвестициями и торговлей. Прибыльные иностранные инвестиции генерируют доход от капитала (и, следовательно, расходы) дома; оттоки ассоциированного капитала должны ослабить доллар, стимулируя экспорт. В принципе иностранные инвестиции и сильная экспортная составляющая могут компенсировать слабый спрос внутри страны. Конечно, есть барьеры для международного движения капитала или товаров, которые могут препятствовать иностранным инвестициям. Но если это так, тогда мы должны способствовать устранению таких барьеров, как потенциальному противоядию от длительного застоя в США.

Несколько лет назад я обсуждал макроэкономические последствия глобальных потоков сбережений и инвестиций под рубрикой «Глобальный избыток сбережений»

( http://www.federalreserve.gov/boarddo…/speeches/…/200503102/ ). Мой вывод состоял в том, что глобальный избыток сбережений над инвестициями, исходящих в значительной мере из Китая и других азиатских стран с формирующейся рыночной экономикой и производителями нефти, как Саудовская Аравия, был основной причиной низких мировых процентных ставок. Я утверждал, что поток мировых сбережений в США помогли объяснить «загадку» ( используя термин Алана Гринспена ) постоянно низких долгосрочных процентных ставок в середине 2000-х годов, в то время как ФРС поднимала краткосрочные ставки… Сильный приток капитала подтолкнул вверх стоимость доллара и помог создать очень большой дефицит торгового баланса США равный почти 6-ти процентам ВВП в 2006 году. Отвлечение 6-ти процентов внутреннего спроса на импорт дает альтернативное объяснение длительному застою, а так же провалу перегрева американской экономики в начале 2000-х, несмотря на наличие растущего в тот момент пузыря в рынке недвижимости. (см http://econweb.ucsd.edu/~jhamilto/USMPF_2015.pdf).

Существует некоторое сходство между глобальным избытком сбережений и идеей долгосрочной стагнации: оба явления продуцируют избыток желаемой экономии над желаемыми капитальными вложениями при «нормальных» процентных ставках, подразумевая значительное понижательное давление на рыночные ставки. Оба явления способствуют замедлению роста экономики США. Длительный застой делает это за счет снижения внутренних инвестиций и потребления, а глобальное сберегательное насыщение посредством более слабого экспорта и увеличение торгового дефицита. Тем не менее, существуют важные различия. Как я уже упоминал, гипотеза избытка сбережений имеет в основе глобальную тенденци, а понятие “длительный застой”, как правило, применяется для отдельных стран или регионов. Второе отличие состоит в том, что stagnationists склонны приписывать слабость в разделе капитальных вложений к фундаментальным факторам, таким как: медленный рост населения, низкой потребностью в капитале многих новых отраслей промышленности, и снижением относительной стоимости капитала. В отличие от этого, с несколькими исключениями, гипотеза избытка сбережений приписывает избыток требуемой экономии к требуемым инвестициям к решениям государственной политики, таким как совместные усилия азиатского EMEs, чтобы сократить заимствование и увеличить международные резервы после азиатского финансового кризиса конца 1990-х.

Это отличие важно, я думаю, потому что каждое из них будет подразумевать совершенно разные стратегии “ответа” на проблему и выбор таких “ответов” будет зависеть от того какую из гипотез вы принимаете в качестве рабочей. Как предложил Саммерс, если длительный застой является причиной медленного роста и низких процентных ставок, экспансионистская фискальная политика может быть полезной в этом случае и в долгосрочной перспективе, правительство может также принять меры для улучшения отдачи на инвестированный капитал, такие как более благоприятный налоговый режим а так же поддержку исследований и разработок. Если причиной является глобальный избыток сбережений, то правильный ответ состоит в том, чтобы попытаться переломить различные политики, которые генерируют избыток сбережений, например, нужно работать над тем, чтобы освободить международные потоки капитала и снизить вмешательство в валютные рынки с целью получения торгового преимущества.

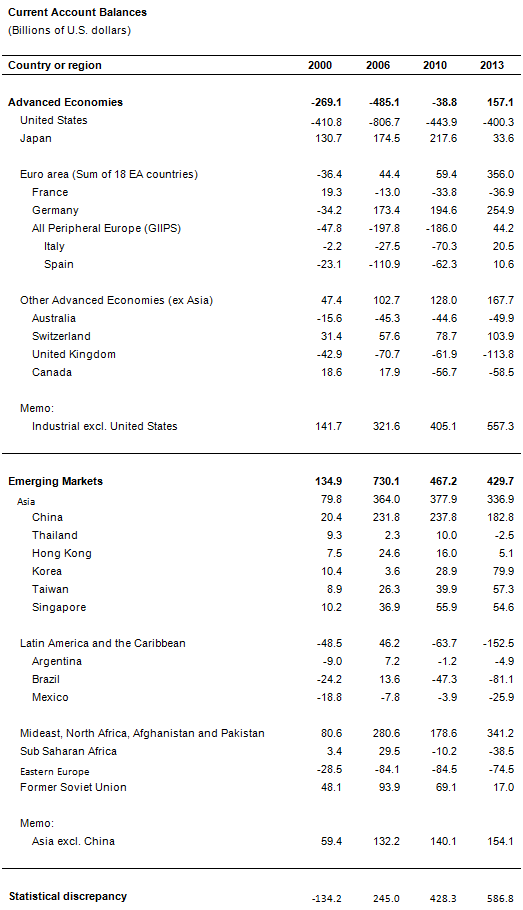

Чтобы помочь оценить, существует ли еще Глобальный избыток сбережений, таблица в конце этого поста иллюстрирует данные моих выступлений 2005 и 2007 года. Показаны национальный профицит счета текущих операций и дефицит в течение четырех лет, два года до и два после кризиса, и 2013-й (полные данные для 2014 еще не доступны). Данные, в основном из Международного валютного фонда, в миллиардах долларов США. Выражая сальдо счета текущих операций в долларах позволяет легко сравнивать между странами, но имейте в виду, что эти цифры не с поправкой на инфляцию или рост в различных странах и регионах.

Излишек текущего счета страны является примерно нетто-величиной финансового капитала, который она посылает за границу; это также равно национальному профициту страны за вычетом количества инвестиций внутри страны. Страна с профицитом текущего счета экономит больше, чем она инвестирует внутри страны и использует избыточные сбережения, чтобы получить иностранные активы. Страна с дефицитом текущего счета является чистым заемщиком на глобальных рынках капитала.

Таблица подтверждает несколько основных моментов, касающихся эволюции сальдо счета текущих операций:

Во-первых, дефицит текущего счета США примерно упал в двое (в долларовом выражении) в период между 2006 и 2013, до $ 400 млрд, или на 2,5% от валового внутреннего продукта. Конечно, повышение американской нефтедобычи, которая сокращала потребность в импортируемой энергии, имело непосредственное отношение к этому. Среди крупных промышленных стран, улучшение позиции США было частично компенсировано, значительным снижением сальдо текущего счета Японии и резким скачком дефицита текущего счета Канады.

Во-вторых, совокупный излишек текущего счета стран развивающегося рынка — чьи большие чистые сбережения были важной частью моей первоначальной сберегательной истории насыщения- значительно упал с 2006 г. Спад объясняется снижением сальдо Китая (частично компенсированным увеличением других частях Азии) и переход от избытка к существенному дефициту в Латинской Америке (в частности, в Бразилии).

В-третьих, профицит счета текущих операций в регионе Ближний Восток / Северная Африка была больший в 2006 году и оставался большим в 2013 году, что отражает продолжающийся поток прибыли от продажи нефти. Однако, учитывая резкое недавнее падение цен на нефть, вполне вероятно, что эти излишки иссякнут уже в 2014 году.

Наконец, коллективный профицит счета текущих операций стран еврозоны вырос более чем на $ 300 млрд с 2006 года и около четверти этого роста идет от увеличения избытка Германии, но доминирующим фактором является дисбаланс от глубоко дефицита до профицита в части так называемой периферии (Греция, Ирландия, Италия, Португалия, Испания). Часть этого может быть следствием улучшения конкурентоспособности, но большая часть, вероятно, отражает глубокие рецессии, которые испытали те экономики, которые сократили внутренние инвестиционные возможности.

Какой мы должны сделать вывод? Интерпретация данных ниже может быть только импрессионистским. Важным источником глобального перенасыщения который я определил до финансового кризиса был избыток сбережений стран с формирующейся рыночной экономикой (особенно Азии) и стран производителей нефти. Хорошей новостью является то, что, по причинам которые проистекают от усилий Китая по сокращению своей зависимости от экспорта и снижение мировых цен на нефть, профицит счета текущих операций этой группы стран, хотя по-прежнему большой, но все же имеет тенденцию к понижению. Возмещение этого снижения, однако, было значительным со стороны увеличения коллективного остатка на текущем счете еврозоны. В частности Германия, с населением и ВВП меньше четверти относительно США, стала крупнейшим нетто-экспортером в мире товаров и финансового капитала. В мире, который имеет короткий совокупный спрос, сохранение крупного немецкого сальдо текущего счета является тревожным. Тем не менее, большая часть чистого изменения в балансе еврозоны в последние годы, кажется происходит из-за циклических факторов, в частности, глубокого продолжающегося спада в периферии еврозоны.

Подводя итог под всем этим мы можем сказать-гипотеза глобального избытка сбережений остается полезной в перспективе понимания последних событий, в частности, низких уровней глобальных процентных ставок. В целом, как я вижу, интерпретация проблемы избытка сбережений в свете текущих событий, обеспечивает немного больше оснований для оптимизма, чем stagnationist точку зрения. Если (1) Китай продолжит двигаться от экспортной зависимости в сторону большей опоры на внутренний спрос, (2) накопление валютных резервов среди развивающихся рынков, особенно в Азии, продолжит замедляться, и (3) цены на нефть останутся низкими, тогда мы можем ожидать, что избыточные сбережения у развивающихся рынков и производителей на нефть снизятся ниже докризисных уровней. Это снижение было недавно частично компенсировано профицитом счета текущих операций в еврозоне. Тем не менее, только часть роста европейского профицита проистекало в основном со стороны Германии, и может выглядеть структурным и долговечным. Большая же часть остального профицита еврозоны, вероятней всего отражает депрессивные циклические условия. Когда европейская периферия возвратится к росту, который предположительно, произойдет в какой-то момент, коллективные излишки должны будут уменьшится.

Если глобальные дисбалансы в торговле и финансовых потоках сделать умеренными, с течением времени, это должно повлиять на тенденцию к росту глобальных реальных процентных ставок и росту США, чтобы посмотреть, как более устойчивой перспективы экспорта улучшается. Чтобы удостовериться, что это происходит, США и международное сообщество должны продолжать выступать против национальной политики, которая продвигает большие, постоянные излишки текущего счета и работать к международной системе, которая дает лучший баланс в торговле и движениях капитала.

Теперь Китай и Европа на очереди...

Китаю перекроют рынок США...

Европа будет строить компании в США которые будут экспортировать продукцию в Европу...

Европу лишат дешевой энергии...

Значительное расширение спреда по сортам нефти

Сильная ревальвация евро...