08 декабря 2011, 15:51

Ростелеком отчитался за 9 мес. Что пишут аналитики?

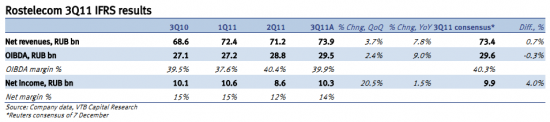

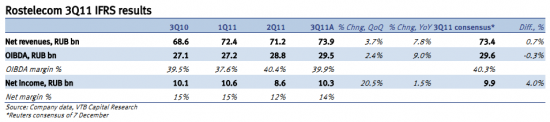

Альфа-Банк: Результаты немного выше консенсус-прогноза. Существенный рост выручки. Мы считаем результаты Ростелекома за 3Кв11 достаточно сильными и полагаем, что они могут поддержать сегодняшнюю позитивную динамику акций. Высокая рентабельность OIBDA.

Цель 180 руб, апсайд 18%

ВТБ-Капитал: despite there being no major surprises in the top level figures, the underlying numbers were quite mixed. We note that these results are not the key valuation driver for Rostelecom’s stock as the market is focusing on hints regarding the company’s buyback programme, the GDR listing on the LSE and, most importantly, the potential terms of the SPO in London (by minority shareholders). We also think that developments in the acquisition of Skylink and the mobile data network are also important in order to understand the potential for business growth, and we will be focusing on these issues during the conference call.

Цель 4.85$, апсайд 26%

Credit Suisse:

Уралсиб-Кэпитал:

«Префы» – лучшая ставка. Отчетность Ростелекома за 3 кв. 2011 г. подтверждает наше мнение, что при достаточно сильных фундаментальных показателях основным направлением бизнеса компании по-прежнему является предоставление услуг фиксированной связи, тогда как в мобильном сегменте позиции Ростелекома оставляют желать лучшего. Результаты 3 кв. не принесли практически никаких сюрпризов и вряд ли отразятся на котировках, основным двигателем для которых в 2012 г. станут новости о ходе реорганизации Связьинвеста. Вместе с тем акции Ростелекома, по нашему мнению, недооценены с фундаментальной точки зрения: они котируются с EV/EBITDA 2012П на уровне 4,4 и обладают 29-процентным потенциалом роста до нашей 12-месячной прогнозной цены, равной 6,3 долл./акция. Исходя из этого, мы подтверждаем рекомендацию ПОКУПАТЬ бумаги компании. Мы более оптимистически оцениваем перспективы «префов» Ростелекома, торгующиеся с 33-процентым дисконтом к обыкновенным акциям, в которые они, вероятно, будут конвертированы. Кроме того, в рамках реализуемой компанией программы по выкупу акций покупаться, скорее всего, будут именно привилегированные бумаги

.

.

Цель 180 руб, апсайд 18%

ВТБ-Капитал: despite there being no major surprises in the top level figures, the underlying numbers were quite mixed. We note that these results are not the key valuation driver for Rostelecom’s stock as the market is focusing on hints regarding the company’s buyback programme, the GDR listing on the LSE and, most importantly, the potential terms of the SPO in London (by minority shareholders). We also think that developments in the acquisition of Skylink and the mobile data network are also important in order to understand the potential for business growth, and we will be focusing on these issues during the conference call.

Цель 4.85$, апсайд 26%

Credit Suisse:

- Valuation: We retain an Underperform rating and RUB 120 price target on the Rostelecom Ord shares. The stock trades on 5.4% EqFCF-yield for 2011E vs. MTS trading on 7.3%. We find the valuation premium of Rostelecom over the Russian mobile companies to be unsustainable going forward.

Уралсиб-Кэпитал:

«Префы» – лучшая ставка. Отчетность Ростелекома за 3 кв. 2011 г. подтверждает наше мнение, что при достаточно сильных фундаментальных показателях основным направлением бизнеса компании по-прежнему является предоставление услуг фиксированной связи, тогда как в мобильном сегменте позиции Ростелекома оставляют желать лучшего. Результаты 3 кв. не принесли практически никаких сюрпризов и вряд ли отразятся на котировках, основным двигателем для которых в 2012 г. станут новости о ходе реорганизации Связьинвеста. Вместе с тем акции Ростелекома, по нашему мнению, недооценены с фундаментальной точки зрения: они котируются с EV/EBITDA 2012П на уровне 4,4 и обладают 29-процентным потенциалом роста до нашей 12-месячной прогнозной цены, равной 6,3 долл./акция. Исходя из этого, мы подтверждаем рекомендацию ПОКУПАТЬ бумаги компании. Мы более оптимистически оцениваем перспективы «префов» Ростелекома, торгующиеся с 33-процентым дисконтом к обыкновенным акциям, в которые они, вероятно, будут конвертированы. Кроме того, в рамках реализуемой компанией программы по выкупу акций покупаться, скорее всего, будут именно привилегированные бумаги

.

.

0 Комментариев