31 августа 2015, 12:18

Анализ динамики фондовых индексов стран BRICS.

«Если вы используете расчёты, то не обязательно достигнете вершин, но зато не погрузитесь в безумие.» © Уоррен Баффетт

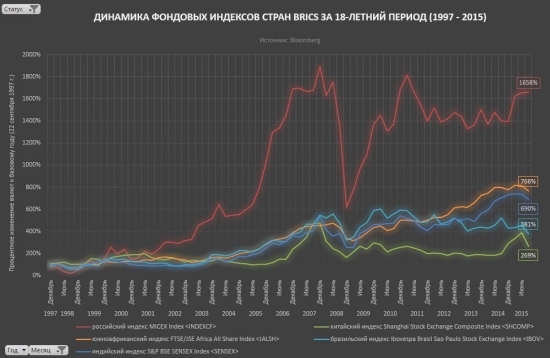

Российский индекс ММВБ с начала своего существования по настоящее время (22.09.1997-25.08.2015) показал впечатляющий рост особенно на фоне динамики за аналогичный период фондовых индексов других стран БРИКС.

Но есть одно «но», которое существенно нивелирует этот рост — слабость национальной валюты. Российский рубль потерял за данный период 92% своей стоимости по отношению к общемировой резервной валюте — доллару США.

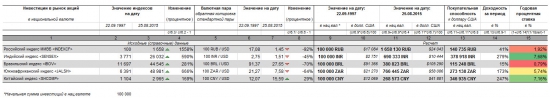

Пример расчета эффективности инвестиций с учётом движения фондовых индексов и динамики национальных валют за период с 22.09.1997 г. по 25.08.2015 г.:

Теоретически «пассивные» инвестиции в российский фондовый рынок ММВБ в размере 100 000 рублей сделанные в 1997 году принесли бы (при прочих равных условиях) к настоящему времени 1 658 130 рублей. Прибыль в рублях в абсолютном значении вроде существенная, но если учесть покупательную способность рубля через доллар США* то, ситуация совсем не впечатляет.

*Можно много и долго говорить о том, насколько правильно или неправильно оценивать покупательную способность национальной валюты через доллар США, но тот аргумент, что «мы находимся в рублевой зоне и ориентир на иностранную валюту в этой связи в корне не верен» — может быть убедительным лишь для людей далеких от мира финансов (и то далеко не каждого). До тех пор, пока доллар США является главной мировой резервной валютой в мире для многих стран включая и Россию, оценка покупательной способности рубля через доллар будет выглядеть куда более объективным подходом, чем оценка через «потребительскую корзину».

В долларом выражении доходность за период с 22.09.1997 г. по 25.08.2015 г. для российского рынка акций составила бы — (+41%), что составляет всего лишь 1,92% в годовой процентной ставке.

Это не самый худший результат среди рассматриваемых фондовых индексов стран БРИКС, но явно не тот результат на который хотелось бы рассчитывать при осуществлении своих инвестиций в рынок акций.

Для бразильского рынка акций <IBOV> годовая процентная ставка инвестиций за 18-летний период составила бы 0,79% годовых. Это худший показатель среди стран БРИКС. Рост фондового рынка за данный период — (+281%), при этом падение бразильского реала по отношению к доллару составляет — (-70%).

Лучший показатель по части годовой процентной ставке инвестиций в национальный фондовый рынок — у Индии. Рост рынка акций <SENSEX> за аналогичный период — (+590%), при этом падение индийской рупии к доллару составило (-45%) и как следствие годовая процентная ставка индийского рынка акций 7,68% годовых.

На втором месте после Индии находится китайский рынок акций. Несмотря на то, что китайский фондовый индекс <SHCOMP> вырос на минимальную величину среди стран БРИКС всего лишь — (+169%), но при этом его национальная валюта единственная которая за рассматриваемый период укрепилась по отношению к доллару США — (+29%). Таким образом, инвестиции в китайский рынок акций с учетом роста китайского юаня составили бы 7,16% годовых.

Средний результат у ЮАР. Годовая процентная ставка инвестиций в южноафриканский рынок акций 5,74% годовых. Рост фондового рынка <JALSH> за 18 лет — (+666%), при этом падение южноафриканского ранда к доллару составило (-64%).

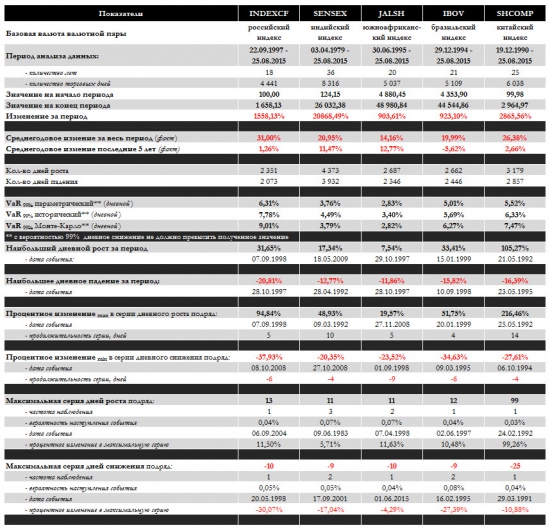

Количественный анализ общих данных динамики фондовых индексов стран БРИКС

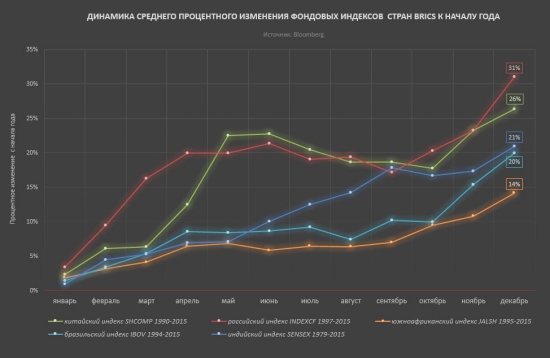

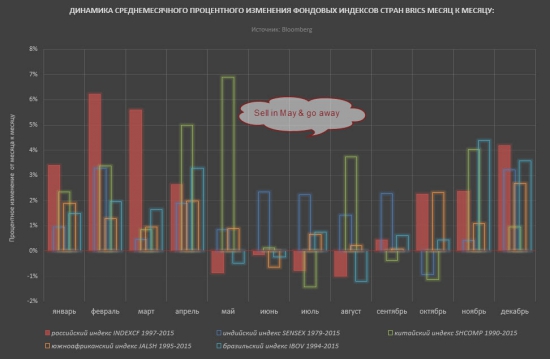

Динамика изменения фондовых индексов в течении года показывает, что поговорка «продавай в мае и уходи прочь» имеет некоторые основания. Активность в летний период в основном проходит со знаком минус для акций (исключение составляет индийский рынок акций).

Самые высокие риски отрицательных дневных изменений Value-at-Risk у российского рынка акций, далее идёт китайский рынок, затем бразильский, индийский и замыкает южноафриканский фондовый рынок (см. табл. ниже).

Непосредственно динамику фондовых индексов стран БРИКС можно посмотреть здесь:

http://abnsecurities.blogspot.ru/2015/08/brics_79.html

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с 20.01.2026г. по 19.02.2026г. ⚠️ Напоминаем, что в...

19.02.2026

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

19.02.2026

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026

" В долларом выражении доходность за период с 22.09.1997 г. по 25.08.2015 г. для российского рынка акций составила бы — (+41%), что составляет всего лишь 1,92% в годовой процентной ставке ".