Тест простых опционных конструкций. Стратегия 4

Здравствуйте дорогие друзья!

Общее описание систем тут.

Тест системы 1 тут.

Тест системы 2 тут.

Тест системы 3 тут.

Разберем стратегию 4.

Условия входа (немного измененные):

Вариант 1

Покупка стратегии за 30 дней до экспирации.

+1 шт. CALL страйк 0

-2 шт. CALL страйк +5

+1 шт. PUT страйк 0

-2 шт. PUT страйк -5

Условия выхода:

— за 1 день до экспирации.

— или если прибыль превысила 10% от максимальновозможного, чего будет быстрее

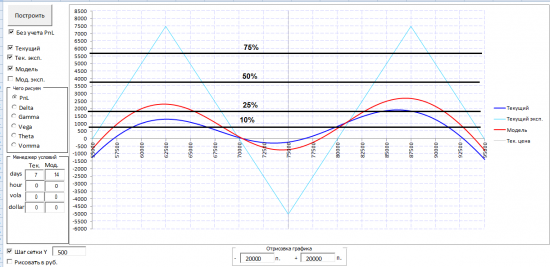

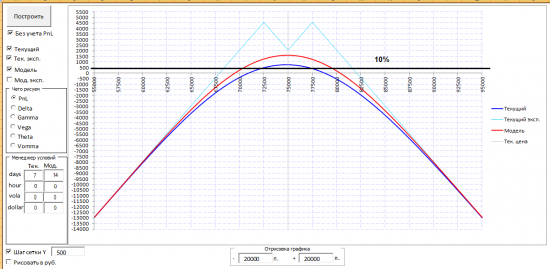

Профиль, через 7 дней, 14 дней и на экспирацию (черные линии это моменты фиксации прибыли):

Второй вариант системы:

— все тоже самое, только выходим при приодолении 50%

Профиль:

Тотже самый.

Тест без применения СУК:

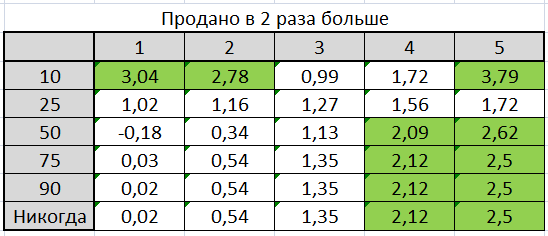

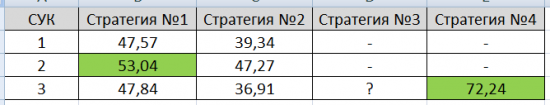

Привожу таблицу фактора восстановления для различных комбинаций. По горизонтали отступ страйков, по вертикали какой берем профит.

Посмотрим какие действия приведут к ухудшению результата.

1. Из таблицы можно будет видеть, что если использовать близкие проданные страйки то держать до экспирации позицию или ждать максимальную прибыль нестоит, надо брать малую прибыль 10%.

2. Также ухудшается систуация, если с близкопроданными страйками (от 1 до 3) пытаться фиксировать убытки. Например закрывать позицию при преодолении 5% хода фьючерса от точки создания позиции.

Вот рисунок, если закрывать позицию при ходе 5%.

Стратегия с отступом 1 и фиксацией профита 10%, верхняя левая ячейка в таблице.

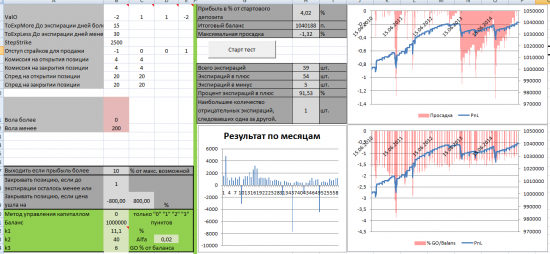

Было. Без применения СУК:

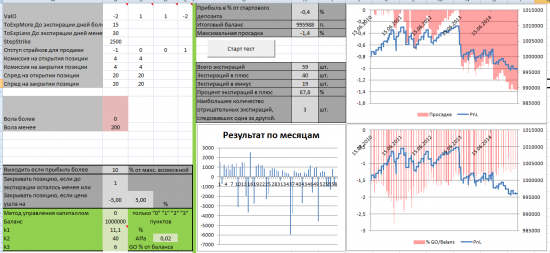

Стало. Без применения СУК:

Результат ухудшается от того, что эта стратегия с отступом 1 и фиксацией профита 10% по сути превращается в проданный стредл и максимальный профит находится в центре. Давайте посмотрим на диаграмму.

Цена отходит от центра и мы неся убыток закрываем позу. Если не закрывать, то цена очень часто возвращается в профитную зону.

В общем вывод 1, очень много ограничений если продавать очень близко страйки от центра. А вот если далеко, например с отступом 5, то эти действия не сильно ухудшают систему.

Применим СУК к исходным вариантам.

В этой системе также как и в Системе №3 СУК №1 и СУК №2 не использую, по темже причинам.

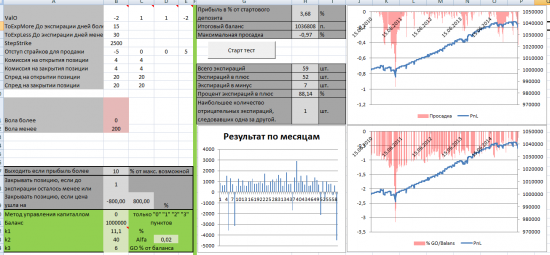

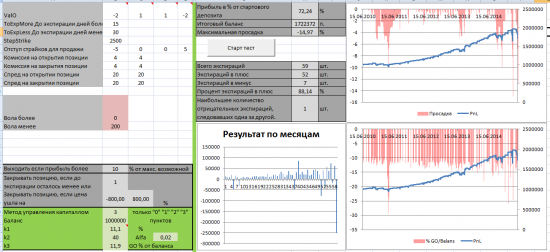

Итак СУК №3 вариант 1:

Выходить если прыбыль более 10% от максимально возможного.

Отступ проданных страйков 5

k=11,9

Доход получился 72,24%

Наибольшее задействованное ГО за всю историю примерно равно 29%

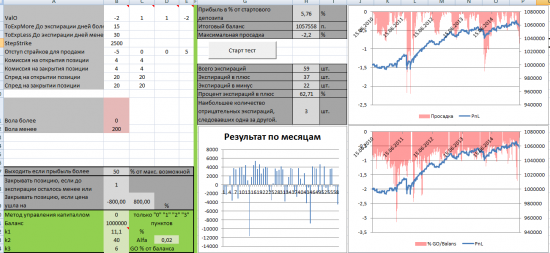

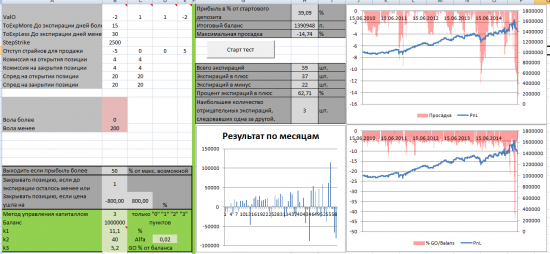

Итак СУК №3 вариант 2:

Выходить если прыбыль более 50% от максимально возможного.

Отступ проданных страйков 5

k=5,2

Доход получился 39,09%

Наибольшее задействованное ГО за всю историю примерно равно 43%

Результаты неплохие, особенно если внимательно посмотреть на вариант №1. Процент экспираций в плюс 88%, это очень много. Наибольшее количество отрицательных экспираций, следовавших одна за другой всего 1. Тоесть по этой стратегии мы почти всегда будем закрывать экспирацию в плюс.

Правда надо учесть, что это тока тесты и реальность может быть другой.

Приведу пример повышения риска и к чему это приводит.

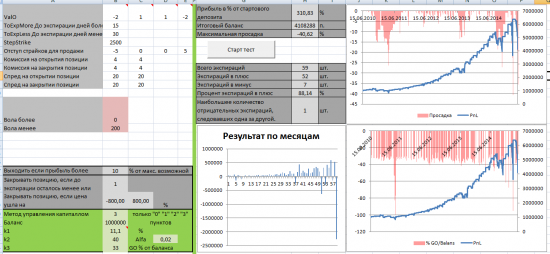

СУК №3 вариант 1:

Смог довести коэффициент «К» тока до 33, максимально задействованное ГО подошло к 100%, дальше не стал. Прибыль составила 310%.

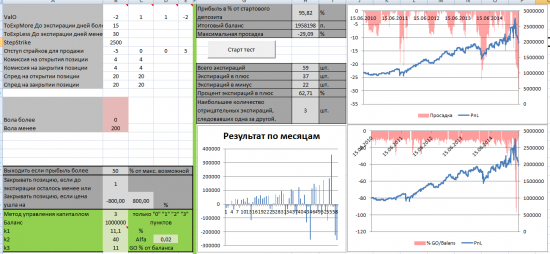

СУК №3 вариант 2:

Смог довести коэффициент «К» тока до 11, максимально задействованное ГО подошло к 100%, дальше не стал. Прибыль составила 95,82%.

Какую систему выбрать из двух решает каждый сам у каждой из них есть свои плюсы и недостатки.

Итак, подведем общие рекомендации по данной стратегии, даже не рекомендации, а мысли в слух:

1. Система оказалась на удивлении устойчевой, особенно если продавать дальние страйки. Ничего её не берет, ни завышенные риски, профит можно фиксить люблой от 10%, можно держать до экспирации.

2. Самое главное условие и наверное единственное в этой стратегии это фиксировать ТОЛЬКО плюс. Фиксация убытка приведет только к ухудшению системы, это сильно отличается от тех учений которые пропагандируются «знающими людьми» — фиксировать малый убыток, дать прибыли течь. Тут все наоборот, берем малую прибыль и нефиксируем убыток.

3. Заходить обьемом таким чтобы ГО не превысило 30% от депозита для варианта 1 и 15% для варианта 2, это предел который уж точно нельзя превышать. Это надо для того, чтобы спокойно пережить периоды повышенного ГО. А повышенное ГО может возникнуть или от хода цены или брокер возьмет и повысит на 15-20% в легкую, тогда будем сидеть нервничать.

4. Есть и негативный момент данной системы, тестер этого показать не может, показывает только опыт использывания. Система относительно сложная и состоит из четырех разных опционов.Так вот при её сборе и разборе будет возникать риски именно разбора и сбора. Блин как объяснить то. Вы не можете сразу зайти всем объемом во все 4 колена, даже с теми проскальзываниями которые указаны в тестере.

В любом случае по мере набора, будет конструкция сильно перекошена (временами), а цена то не стоит на месте, так вот в такие моменты возникают риски получения убытка именно изза перекоса конструкции. В общем далеко не на последнем месте стоит опыт аккуратного набора позиции, он прийдет только современем. Неаккрураным сбором мы можем сильно ухудшить положение вплоть до убытка особенно в варианте №1.

5. Хоть и показывает неплохую прибыль конструкция с очень близкими проданными краями (отступ 1, профит 10%), но всеравно я бы не рекомендовал её использовать. Возникает много условий которые нужно выполнять, чтобы не загнать в убыток систему. В данной системе вся ставка сделана на то, что почемуто в начале жизни опционного контракта нет армаггедонов, низнаю почему но если они появятся, то эта конструкция будет себя ОЧЕНЬ плохо чувствовать.

6. Ну и напоследок, чисто мое мнение, вполне возможно, что оно ошибочное. На мой взгляд нет смысла использовать систему 4 как единое целое. Гораздо выгоднее её разбить на 2 разные конструкции, это или стратегия 1 в паре со стратегией 5, или стратегия 3 собранная и на колах и на путах. и применять к этим конструкциям свои оптимальные методы ведения позиции раздельно. Потому что если использовать систему 1 в паре со системой 5, то оптимальные правила ведения этих конструкций кардинально отличаются. А тут в системе 4 мы пытаемся применить какието средние методы удовлетворяющие всю конструкцию целиком.

Если использовать две системы 3 собранную на колах и путах, то там вообще полное раздолье ведения позиции если пошли не в ту сторону. Если пошли не в ту сторону от конструкции, то методами роллирования можно вывести в 0 или небольшой плюс ту конструкцию, которая минусит от хода не в ту сторону. Да и к томуже собирать и разбирать конструкции с двумя коленами гораздо легче, нежели с 4.

Маленькое пояснение — я в своем тестере нашел ошибку. Ошибка заключалась в рассчете ГО. Ошибка заключалась в том, что по методу SPAN я откладывал 20% хода цены (чисто программная ошибка, стоял коэффициент 2 а не 1), а должен был 10%. Соответсвенно в конструкциях с заваленными краями он показывал завышенное ГО. Итак в общем тест стратегий 1 и 2 корректные, так как максимальные риски у них в центре и этот косяк ни как не сказывается на правильность рассчета, а вот стратегию №3 прийдется пересчитать, к слову сказать результаты приведенные в таблицах корректные так как они рассчитывальсь без применения ГО. Я обязательно пересчитаю стратегию №3 и выложу исправленный вариант. Надеюсь сообщество смарт-лаб меня простит за эту оплошность ;). Не ошибается только тот кто ничего ниделает.

С уважением Фатеев Виктор!

Aero25 августа 2015, 12:01Спасибо, пиши ищо!!!+1

Aero25 августа 2015, 12:01Спасибо, пиши ищо!!!+1 Ruscash25 августа 2015, 12:05кондор протестируешь?+2

Ruscash25 августа 2015, 12:05кондор протестируешь?+2 AA25 августа 2015, 12:19Что-то не заметно, чтобы автор сам торговал по своим стратегиям.0

AA25 августа 2015, 12:19Что-то не заметно, чтобы автор сам торговал по своим стратегиям.0