Сравнение стреддла и стренгла при дельтахедже

Добрый день опционщикам! и всем читателям.

Наверное многие слышали про торговлю волатильностью на опционах: покупаем стреддл на центральном страйке и давай ровнять дельту тем самым зарабатывая на рехедже и повышая свой профит) По теории всё прекрасно, но по факту получаем распад тетты, падение волы нелинейность изменения дельты, ну и тому подобные негативные моменты, но сейчас не об этом.

Всё время было интересно почему ровнять нужно обязательно стреддл?, а не стренгл с купленными колами и путами ч/3, допустим 10 000п. Решил сделать некий разбор полётов.

Интуитивно кажется что стренгл (любой даже на 2 500п) дешевле чем стреддл, т.к. в стреддле покупаем самые дорогие опционы, на как ведёт себя конструкция при отклонении цены? какие убытки максимальны по конструкции?

По этому было решено сделать простенький расчётик в экселе, а не на пальцах как это бывает обычно, в этот раз нужно оставить какой то след и на всегда покончить с недоопределённостью.

Для упрощения расчётов будем рассматривать только односторонее движение цены на n пунктов, шаг рехеджа примем 700п, он будет постоянным. Цену опционов посчитаем по базе скачанной с биржи РТС, вот от сюда ftp.moex.com/pub/FORTS/volat_coeff/ Исходя из шага 700п будем набирать наши позиции таким образом что бы на начальном этапе (при создании конструкции) дельта действительно менялась ч/з 700п, для этого гамма позиции должна быть равна 1/700*100=0,1428 — значение гаммы при изменении цены на 100п. Тут надеюсь понятно что на самом деле в стреддле гамма будет постоянно уменьшаться при отклонении цены от центрального страйка и тем дальше тем больше, в стренглах же наоборот: при отклонении цены от центра и приближении её к одному из страйков купленных опционов гамма будет расти. Так же гамма будет меняться с течением времени и т.п. но это всё оставим. (и уж тем более я не обращаю вниманию на ГО который если очень грубо прикинуть будет равен половине стоимости конструкции).

И так, по базе были рассчитаны опционы на 15.05.13г, просто цена была близка к 140 000 и это должно упростить расчёты, цена на тот момент составляла 140 030п

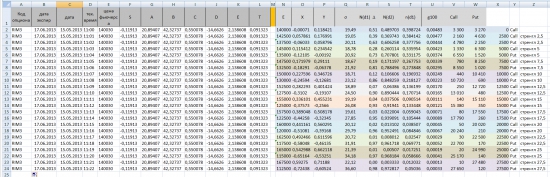

по базе улыбки волатильности считаем цены:

Формулы расчёта опционов велись по Методическим указаниям А.Н. Балабушкина «опционы и фьючерсы», кривая волатильности по «методика расчёта кривой волатильности» скачать всё это можно с сайта биржи RTS.

Огромное спасибо Виктору Фатееву, который помогал разбираться с формулами и вообще).

и так заполняем «простенькую» табличку:

вся не влезла к сожалению

И так, по таблице: в первых колонках название позиции ( например если покупаем стренгл на страйках отличающихся от текущей цены на 7 500п, то название стренгл 7,5); далее параметры опционов, дамма на 100п, дельта, стоимость; шаг рехеджа везде одинаков 700п, далее гамма позиции на 100п при шаге 700; в графе количество для стреддла это просто количество колов, а для стренглов количество опционов call+put, по сути количество стренглов состоящих из 1-го пута и 1 кола; стоимость позиции (он же максимальный убыток по данным позициям если ничего не делать; количество фьючерсов (для выравнивания дельты начальной позиции, как оказалось не смотря на то что цена близка к 140 000 дельта не равна 0 особенно если собирать конструкцию на очень дальних страйках; далее посчитана фактическая гамма и фактический шаг, не смотря на немного отличающийся фактический шаг у некоторых конструкций я всё равно считал на 700п. Далее в столбика выделенных жирным: сверху отклонение цены и цена на момент экспирации.

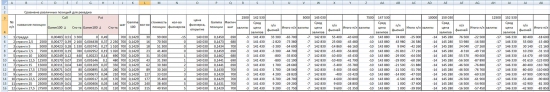

Отступление: было подсчитано какой убыток имели бы различные позиции при отклонении цены на n пунктов, где n пунктов отклонение цены от 0 до 22 700 с шагом 2 500п. Рассматривается только одностороннее движение цены в 1 сторону (в данном случае рост) т.е. цена к экспирации вырастет на 2500, 5000 и т.д. Дата экспирации здесь значит только то что опционы полностью обесцениваются если не входят в деньги.

Залипы это количество фьючей (в данном случае проданных) при росте цены. Например цена отклоняется на 2500п, шаг у нас 700п по этому 2500/700=3,57, т.е. мы бы успели продать 3 фьючерса. далее в столбике подсчитана средняя цена проданных фьючерсов (залипов). В графе п/л фьючей соответственно убыток/прибыль по фьючерсам. Итого п/л — убыток/прибыль по конструкции в целом считается так п/л по фьючерсам минус стоимость конструкции (т.к. к дате экспирации опционы потеряют всю свою стоимость).

Тут нужно оговорится что расчёт конечно же носит довольно условный характер. Например в стреддле мы покупаем 30 колов и продаём 15 фьючей, и при стандартном рехедже мы бы смогли продать при росте цены максимально 15 фьючей и правая сторона стреддла уже была бы горизонтальной на дату экспирации, в расчётах я иду дальше и не обращаю на это внимания, т.к. сравниваю и стреддлы с очень дальними краями.

Сводим итоговый п/л (профит/лосс) в одну таблицу и строим график:

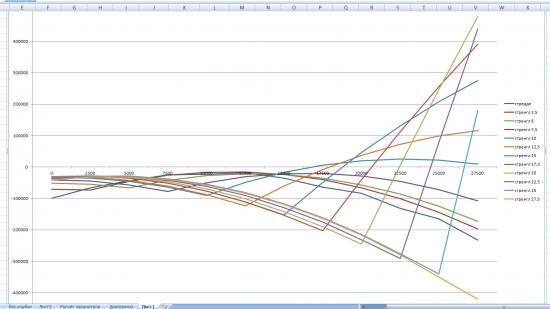

по оси Y профит (лосс) по оси X отклонение цены от начальной.

Наглядно видно, что максимальный убыток конструкция имеет если цена приходит в страйк купленного опциона.

Покрупнее рассмотрим позиции с максимальным стренглом 10 000п :

тут ясно видно что стреддл имеет преимущество в том что при отклонении цены даже на 2500п он будет иметь фактичекское преимущество перед любым стренглом, и конечно же, он будет иметь максимальный убыток если цена останется в страйке купленных колов. (да, кстати, видно что график после прохода страйка где куплены опционы начинает идти вверх, а потом плавно разворачивается, это как раз из-за того мы продаём больше фьючей чем может позволить наша конструкция. Именно по этому на хвосты не обращайте внимания, в реальной торговле они будут горизонтальны достигнув определённого значения).

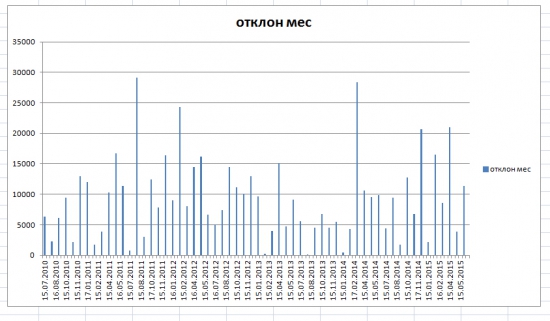

А теперь прикинем по той же самой истории, а как часто цена (в данном случае индекса РТС) остаётся на месте к следующей дате экспирации?

для этого берём цены только на дату экспирации (я брал на 11 часов) и строим ещё одну таблицу с 15.06.2010 по 15.06.15 получается база на 5 лет.

что получается за 5 лет фьючерс отклонялся за месяц, от одной даты экспирации до другой более чем на 5000п — 70% более 10 000п -38% более 15 000п — 17%.

Наверное седует сделать вывод что стреддл имеет действительно преимущество на стренглом, хотя конечно со стренглом 2,5 можно ещё поспорить, ну а с дальними всё понятно, их конечно же выгодне покупать, пока чёрный лебедь не прилетит.

Пишем комментарии не стесняемся, если у вас есть собственный опыт, то пожалуйста делимся мысли и соображения тоже приветствуются.

Спасибо всем кто вынес много букОв! надеюсь топик окажется полезным. Хотя конечно подозреваю что найдутся люди которые скажут: тут и так всё понятно, чё голову ломать. Но так ли всё очевидно, наверное зависит от точки зрения, ну об этом в другой раз.

Я недавно читал исследование стратегий по опционам на SPX за период с 1980-х по начало 2000-х. Так вот, там был вывод, что на прибыльность стратегий большое влияние оказывают транзакционные издержки и требования по марже.

У меня выход на экспирацию за 5000 — 73,26% получался (год назад была популярная тема на смартлабе), а вот вероятность хотя бы раз покинуть диапазон — 100%

smart-lab.ru/blog/180515.php

но я бы помимо тестирования на прошлом, еще бы помоделировал по Монте-Карло.

Посмотрел как бы отличалось, и сделал бы еще выводы.

1 надо было делать не в пунктах, а в %, т.к. счас 80000 пунктов, а 2011 было 200000 пунктов

2 сразу мысль… после месяца с низкой волой надо делать стреэдл с 3ехмесячными опционами… однако редкие сделки 1 раз в год

3 для покупки волы нужны годовые-полугодовые опцики т.к в них минимальный распад… а месячные опцики тока для продажи