16 апреля 2015, 17:53

Дилемма

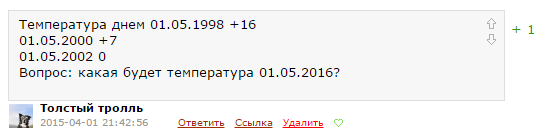

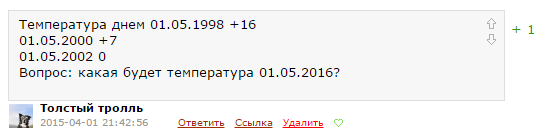

в начале апреля писал пост-задачку. я её ещё тогда назвал «Задачка для умников и умниц». Мною, тогда преследовалась цель — понять, как трейдеры оценивают вероятности и прогнозируют исходы по доходности. К сожалению, конструктива не получилось.

Это только на словах все тут такие математики и всезнайки, а как только дело доходит до формул и конкретных метОд решения тех или иных задач максимум на что способны:

хотя встретил и человека, серьёзно отнёсшегося к моей задаче. Это Андрей Ерохин. Мы с ним списались и по существу весьма плодотворно пообщались. Благодарен Андрею!

В своём вью на апрель я выдвинул такую гипотезу:

рынок вырос. Теперь нужно приблизиться к пониманию момента, а если запас хода дальше в апреле? или нужно выходить из направленной позы и осмотреться? сравнить шансы, так сказать, что дальше вероятней: рост или остановка? а может быть и коррекция?

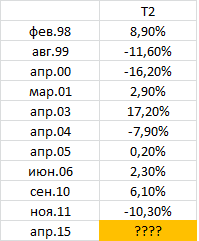

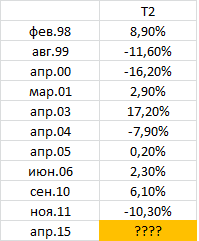

согласно, моему сценарному подходу (smart-lab.ru/blog/239862.php smart-lab.ru/blog/245934.php) я отобрал набор исторических данных (пусть он и скудноват, так как маловато событий, но по-моему скромному мнению, этот путь будет более правилен по сравнению с чёрточками на графике).

вот эти данные:

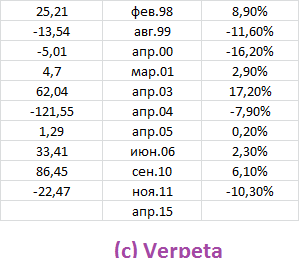

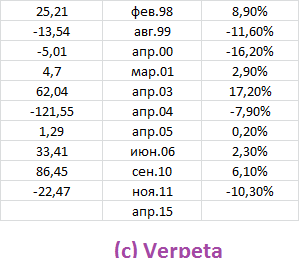

в осбуждении с Андреем (читай выше) пришли к мнению, что нужно считать не относительную доходность, а обсолютную, ещё более правильней было бы посчитать логдоходность, но я пока этого делать не буду.

Переделаю таблицу и представлю данные заново:

т.к. по исходам разнообразие, то «матожидание» будет равно средне арифметическому значению доходности в пунктах.

Посчитаю СА:

5,053 пункта. Посчитаю дисперсию:

Дисперсия равна D(x) = 2833,049741. Посчитаю среднеквадратичное отклонение:

Среднеквадратичное отклонение: 53,23.

Дальше, ссли, применять правило трёх сигм, то очень маловероятно, что закроемся за пределами диапазона от -159,69 до +159,69. Т.е.

876,94+159,69=1036,63 (РТС) (но это с точки зрения статистики)

И это очень странно, но у меня этот уровень выделен на графике как цель ещё при пробое уровня 931! очень странно!

Выводы:

Маленькая шпаргалочка:

Это только на словах все тут такие математики и всезнайки, а как только дело доходит до формул и конкретных метОд решения тех или иных задач максимум на что способны:

хотя встретил и человека, серьёзно отнёсшегося к моей задаче. Это Андрей Ерохин. Мы с ним списались и по существу весьма плодотворно пообщались. Благодарен Андрею!

В своём вью на апрель я выдвинул такую гипотезу:

шансы в период Т2 того, что рынок вырастет 8 к 4, или 2 к 1. Что может выступить драйвером роста индеса РТС, в последующие два месяца? Рубль и преддивидендное ралли, которое у нас вот вот должно начаться.

рынок вырос. Теперь нужно приблизиться к пониманию момента, а если запас хода дальше в апреле? или нужно выходить из направленной позы и осмотреться? сравнить шансы, так сказать, что дальше вероятней: рост или остановка? а может быть и коррекция?

согласно, моему сценарному подходу (smart-lab.ru/blog/239862.php smart-lab.ru/blog/245934.php) я отобрал набор исторических данных (пусть он и скудноват, так как маловато событий, но по-моему скромному мнению, этот путь будет более правилен по сравнению с чёрточками на графике).

вот эти данные:

в осбуждении с Андреем (читай выше) пришли к мнению, что нужно считать не относительную доходность, а обсолютную, ещё более правильней было бы посчитать логдоходность, но я пока этого делать не буду.

Переделаю таблицу и представлю данные заново:

т.к. по исходам разнообразие, то «матожидание» будет равно средне арифметическому значению доходности в пунктах.

Посчитаю СА:

5,053 пункта. Посчитаю дисперсию:

Дисперсия равна D(x) = 2833,049741. Посчитаю среднеквадратичное отклонение:

Среднеквадратичное отклонение: 53,23.

Дальше, ссли, применять правило трёх сигм, то очень маловероятно, что закроемся за пределами диапазона от -159,69 до +159,69. Т.е.

876,94+159,69=1036,63 (РТС) (но это с точки зрения статистики)

И это очень странно, но у меня этот уровень выделен на графике как цель ещё при пробое уровня 931! очень странно!

Выводы:

- рынок, конечно, хаотичен и движение цен случайно в краткосрочном периоде. тупо закрыться на основании статистики не вариант, нужно придумать ещё вариант анализа. Отсюда дилемма: с одной стороны «правило трёх сигм» с другой стороны всякие непредсказуемости, ну например, типа волнения в южной части Саудовской Аравии взорвут нефтяной рынок, и это переставит нефть и рубль на другие уровни!

Маленькая шпаргалочка:

Т.е. вероятность того, что случайная величина отклонится от своего математического ожидание на величину, большую чем утроенное среднее квадратичное отклонение, практически равна нулю.Это правило называется правилом трех сигм.

Не практике считается, что если для какой – либо случайной величины выполняется правило трех сигм, то эта случайная величина имеет нормальное распределение.

29 Комментариев

cerenc16 апреля 2015, 18:02Все что Вы описали интересно первые года три, потом же поиски заканчиваются и остается вопросы как бы сделать так, что бы 1) не потерять имеющиеся деньги, 2) сильно не париться 3) было бы не скучно+1

cerenc16 апреля 2015, 18:02Все что Вы описали интересно первые года три, потом же поиски заканчиваются и остается вопросы как бы сделать так, что бы 1) не потерять имеющиеся деньги, 2) сильно не париться 3) было бы не скучно+1 Толстый тролль16 апреля 2015, 18:06может лучше любой учебник по опционам почитаете? там все ваши идеи разжеваны много раз не далее 5 главы. А вот когда начнете читать дальше, найдете много интересного.+1

Толстый тролль16 апреля 2015, 18:06может лучше любой учебник по опционам почитаете? там все ваши идеи разжеваны много раз не далее 5 главы. А вот когда начнете читать дальше, найдете много интересного.+1 Фыва16 апреля 2015, 18:06Дилемма.+1

Фыва16 апреля 2015, 18:06Дилемма.+1 ◬Cashwill Forts&Stock™16 апреля 2015, 18:08Все очень умно, сложно и непонятно для меня как гуманитария… Но, имея аналитический склад ума, я склоняюсь к тому, что сегодня нужно торговать то, что видишь сейчас, а не то, что по расчетам и прогнозам… Геополитика рулит… В целом круто, че…+1

◬Cashwill Forts&Stock™16 апреля 2015, 18:08Все очень умно, сложно и непонятно для меня как гуманитария… Но, имея аналитический склад ума, я склоняюсь к тому, что сегодня нужно торговать то, что видишь сейчас, а не то, что по расчетам и прогнозам… Геополитика рулит… В целом круто, че…+1

Читайте на SMART-LAB:

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

18:06

Обновление терминала БКС: ускорение стакана и сохранение шаблонов рабочих столов

Мы продолжаем развивать терминал для более комфортной и быстрой торговли. В очередном обновлении — два заметных улучшения, которые экономят время, повышают персонализацию и помогают безопасно...

12:43

Итоги первичных размещений ВДО и некоторых розничных выпусков на 20 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:36

Россети Центр. Отчет об исполнении инвестпрограммы за Q4 2025г. Ожидаемо снизилась дивидендная база по РСБУ.

Компания Россети Центр опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год): 👉Выручка...

19.02.2026