Ситуация на рынке облигаций РФ сегодня #2

Цены на рублевые облигации значительно выросли за это время, и как следствие этого доходности на них существенно снизились.

Имеющийся дефицит новых размещений в корпоративном секторе был в значительной степени компенсирован, в последние недели, дополнительными размещениями бумаг, ранее выкупленных эмитентами в рамках оферт.

Рынок практически «проглатывал» все «выбрасываемые» на рынок бумаги (КрЕврБ-БО7, ГТЛК БО-04, РоссКапБ02, МКБ БО-09, ВнешпрБО-2, СвязБанкБ4, ОткрФКБ12, ВЭБлизБ08, ВнешпрБО-6, ОткрФКББ03, ТомскОб 48, ТатфондБО13, БинбанкБ08, БинбанкБ09 и др.).

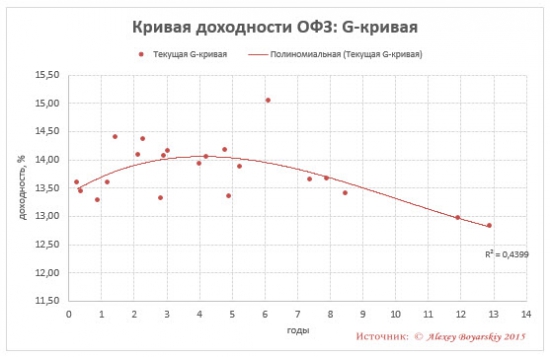

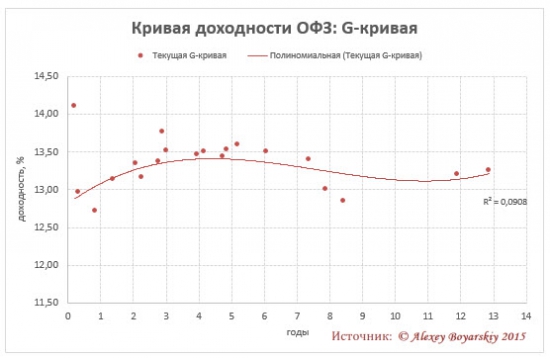

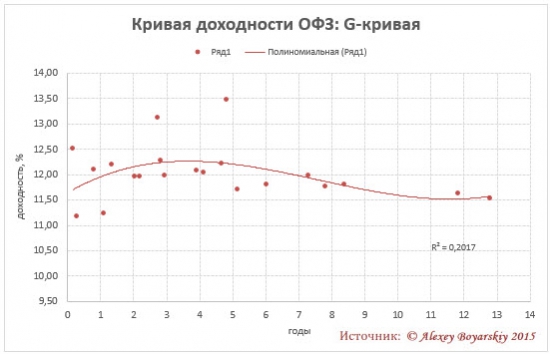

Доходности государственных облигаций РФ снизились по сравнению с серединой месяца приблизительно на 1,0-1,2 процентных пункта.

При этом с начала марта 2015 года снижение доходности и вовсе составило около 1,8-2,0 процентных пункта.

01.03.2015г.

17.03.2015г.

03.04.2015г.

Таблица общих сводных данных по рынку рублевых облигаций за 03.04.2015 г.

В таблице видно, что в настоящее время среднее значение доходности рублевых облигаций на рынке ~16,13% годовых. При этом бумаги с умеренным уровнем риска (BB-, B+, B) имеют доходность в диапазоне 16-18% годовых.

Напомню, что последние данные по годовой инфляции в стране говорят нам о значении в 16,7%.

Соответственно приемлемая рыночная доходность облигаций, с оглядкой на текущую инфляцию, сейчас находится на уровне 17-18% годовых.

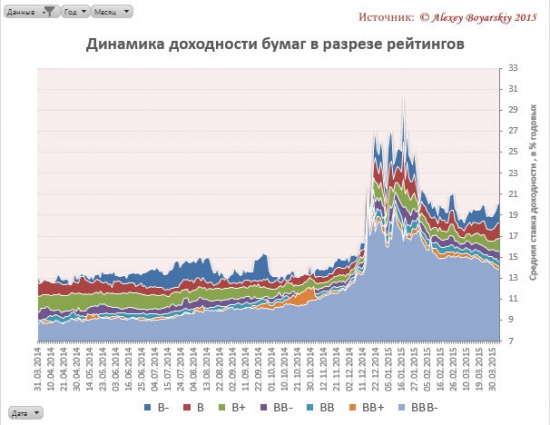

График динамики доходности бумаг в разрезе рейтингов.

На вышеприведенном графике наглядно видно, что значительные снижения доходности облигаций на рынке произошли в основном в бумагах 1 (BB+, BB) и 2 эшелона (BB-, B+), в то время как бумаги 3 эшелона (B, B-) либо остались на месте, либо незначительно выросли.

Данный факт можно объяснить несколькими причинами:

- Количественный фактор.

Бумаг 3 эшелона заметно меньше как по количеству выпусков, так и по количеству эмитентов;

- Ликвидность.

Большая часть бумаг уже была выкуплена с рынка в рамках оферт, оставшиеся объемы не представляют серьезного интереса и как следствие зачастую имеют не рыночные котировки.

- Высокий уровень риска.

Низкое доверие к эмитентам приводит к низкой стоимости их облигаций, что в свою очередь приводит к «неприлично» высоким значениям доходности бумаг.

Все вышеперечисленные причины в конечном итоге сказываются на среднем относительно высоком уровне доходности бумаг 3-го эшелона.

Подводя итог оценки рынка облигаций РФ сегодня, можно сказать следующее:

Ситуация общего снижения ставок на долговом рынке вполне определенно даёт понять, что общий настрой инвесторов таков, что рынок ждёт дальнейшего снижения ключевой ставки Банком России (ближайшее заседание ЦБ РФ — 30.04.2015).

Уже сейчас можно предполагать с большой долей вероятности, что снижение ставки произойдет и весь вопрос лишь насколько. Напомню, что сейчас ключевая ставка составляет 14%. Исходя из текущей рыночной динамики справедливым снижение видится на 1,5-2%.

Как поступит Банк России мы увидим в конце месяца.

Данила04 апреля 2015, 21:00Рост спроса на долговом рынке обычно является опережающим индикатором роста акций, что думаете по этому поводу?0

Данила04 апреля 2015, 21:00Рост спроса на долговом рынке обычно является опережающим индикатором роста акций, что думаете по этому поводу?0