Оптимальная доля счета для торговли

Чтобы лучше понять, насколько важна используемая доля счета, временно отойдем от опционов и рассмотрим игру, которую предложил Ральф Винс в своей книге «Математика управления капиталом». Ставим на кон какую-то долю от счета и с вероятностью 50% либо утраиваем поставленные деньги, либо их проигрываем. Матожидание у такой игры положительное, и очевидно, что тут можно хорошо заработать. Но вот какую долю от имеющихся денег ставить каждый раз на кон? Если делать слишком маленькую ставку, то выигрыш будет, но небольшой, и пользы будет мало. Если увеличивать долю поставленных денег, то счет будет расти все быстрее. Но, с другой стороны, если поставить слишком большую долю, например, каждый раз ставить всю имеющуюся сумму, то с вероятностью 50% она будет потеряна. Т.е. игра для нас окажется совсем

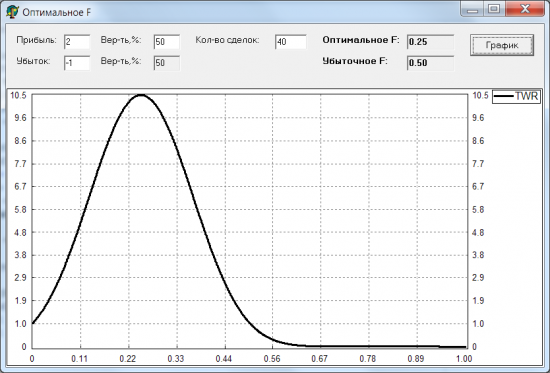

Решил перепроверить это и написал программку, которая моделирует заданное кол-во сделок для заданного F (используемая доля счета): 0.01, 0.02, ..., 0.99, 1.00. И для каждого такого F считает TWR (во сколько раз увеличился/уменьшился счет после всех сделок). Вот какой график получился:

Действительно, оказалось, что максимум TWR достигается при F = 0.25 и равен 10.5 (весь счет увеличился в 10.5 раз). Интересно, что при F > 0.5 счет начинает не расти, а убывать (TWR < 1). Значит, если ставить каждый раз на кон более половины счета, то при достаточном кол-ве сделок счет неизбежно будет слит.

Но как можно вычислить оптимальное F, не прибегая к моделированию сделок? Введем новое понятие - функция полезности. Она будет показывать для каждого прироста счета, насколько это приращение было полезно для нас. Anon предложил использовать в качестве функции полезности натуральный логарифм (Ральф Винс в своей третьей книге тоже советует Ln, вот здесь его рассуждения на эту тему).

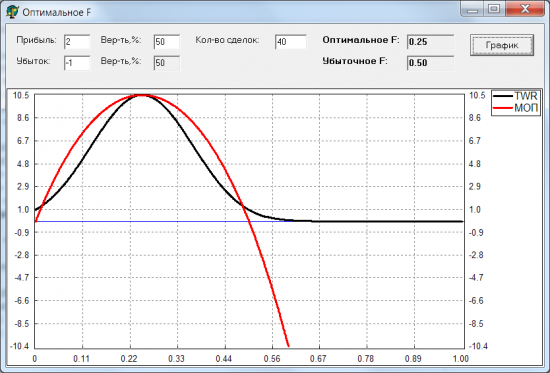

Имея функцию полезности, мы можем посчитать ее значения для каждого возможного исхода игры. А используя распределение вероятностей этих исходов, можем посчитать матожидание этой функции на заданном распределении, т.е. как бы среднюю полезность. И можем это сделать для каждого возможного значения F, от 0 до 1. Назовем новую функцию: МОП(F) (решил так назвать по первым буквам МатОжиданиеПолезности). Вот какой у нее получается график для рассматриваемой игры (нормировал и привел ее к масштабу графика TWR):

Видно, что максимум функции МОП совпадает с максимумом функции TWR. При F = 0 и 0.5 МОП равна нулю, т.е. при таких ставках мы не будем ни зарабатывать, ни терять деньги. При F > 0.5 матожидание полезности < 0, соответствует тому, что счет будет таять при таком F. Провел несколько экспериментов с исходными параметрами игры, и каждый раз максимум функции TWR совпадал с максимумом МОП. Т.е. теоретические расчеты совпадали с моделированием сделок. Вот несколько примеров:

- Выигрыш 2 к 1 с вероятностью 80%

- Выигрыш 3 к 1 с вероятностью 30%

- Выигрыш 1 к 1 с вероятностью 50%

- Выигрыш 1 к 1 с вероятностью 30%

Последние два графика показывают, что если матожидание исхода игры = 0 или отрицательное, то оптимальное F = 0. И любая ненулевая ставка неизбежно будет приводить к убытку.

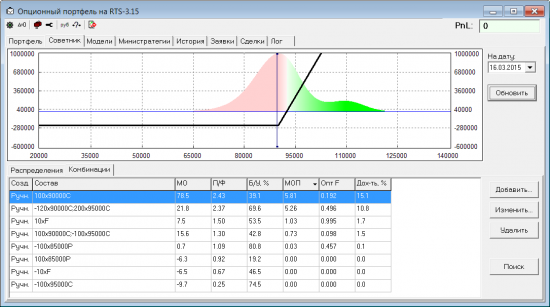

Вернемся теперь к опционам. Применяя эту же технику, вычисляем МОП на распределении вероятностей и находим оптимальное F. Максимальное МОП, соответствующее этому F, примем за общую оценку позиции. Чем больше матожидание полезности у комбинации, тем лучше (полезнее) для нас эта комбинация. Вот пример, какие получились оценки для некоторого списка стандартных комбинаций:

В отличии от прошлой оценки через свертку теперь не нужно ломать голову над весами для свертки. МОП сразу учитывает и доходность, и риск. Отношение к риску регулируется выбором функции полезности. Если берем Ln — у нас «неприятие риска». Если что-то вроде Sqr — «жажда риска» (чем больше ожидаемая доходность, тем все более и более полезной считаем комбинацию).

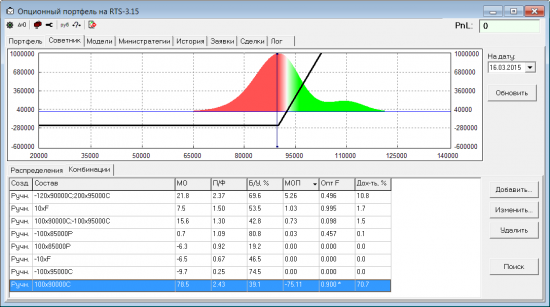

Лучшей комбинацией (из рассмотренных) в этот раз получился «лонг колл». Оптимальное F у него 0.192, т.е. если такой колл стоит 100, а у нас на счету 1000, то самым оптимальным будет купить 2 колла. Если же не послушаться математики и купить, например, 9 контрактов (F = 0.9), то ожидаемая доходность, конечно, вырастет (с 15% до 70%), но теперь с вероятностью почти 60% мы можем потерять 90% от счета. О чем нам и говорит новая оценка МОП этой позиции, которая стала хуже всех остальных:

Это доказывает, что даже потенциально самую лучшую комбинацию можно превратить в очень не полезную для счета позицию, если открыть ее слишком большим объемом.

Подведем итог: если у нас есть распределение вероятностей (в которое верим), и есть функция полезности (которая отражает наши предпочтения к риску), то для любой комбинации можно точно вычислить ее оптимальный объем.

МО выигрыша равно нулю.

вероятность выигрыша 25% размер выигрыша 0,1 размер проигрыша -0,033, какое F она казать будет?

UPD ой, 25% это нулевая сумма, ну пусть будет 30%