28 февраля 2015, 17:39

Неэффективное управление ?

Всем хороших выходных. Сегодня хочется составить макроэкономический взгляд, основываясь на монетарной политике ФРС. Уже сейчас можно посмотреть на промежуточные итоги и увидеть перспективы. Давайте будем пользоваться фундаментальными источниками. Этот топ хочется сделать площадкой для критики, моего мнения в частности.

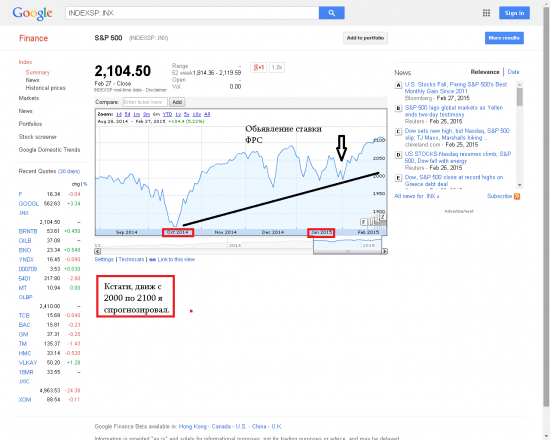

Перед обьявлением процентной ставки 28 Января, можно было сделать определенные выводы, какая она будет. Я приведу график SnP500. На нем можно увидеть ожидания рынков по процентной ставке. Конечно, у Вас автомактически появляется мысль, что такой способ оценки несколько неэффективен. Я согласен и поэтому мы заглянем намного дальше.

SnP 500

Индекс показывал умеренную инфляцию уже с Октября. Тоесть, инвесторы ожидали продолжения смягченной кредитной политики. Какие факторы способствовали таким выводам ? Давайте посмотрим с точки зрения ФРС.

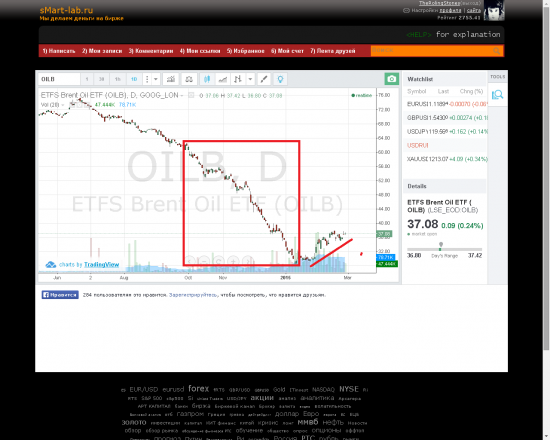

Индекс показывал умеренную инфляцию уже с Октября. Тоесть, инвесторы ожидали продолжения смягченной кредитной политики. Какие факторы способствовали таким выводам ? Давайте посмотрим с точки зрения ФРС. 1 Позитив дали рынки нефти. Если посмотреть с точки зрения макроэкономики и эффективного управления, можно рассмотреть условия для экспорта более выгодными. И собственно, это напрямую будет оказывать влияние на эффективность производства, при условии что технология отработана. Я приведу график падения нефти, на котором можно рассмотреть вышеописанные причины.

Можно сравнить SnP 500 и нефть Брент начиная с Октября и увидеть, что актуальность инвестирования усилилась на фоне падающей нефти.

Можно сравнить SnP 500 и нефть Брент начиная с Октября и увидеть, что актуальность инвестирования усилилась на фоне падающей нефти. 2 Естественно, ставка 0–0,25% еще не до конца показала свою эффективность. Такие меры не показывают результата в течении месяца. А тем более в плане макроэкономики.

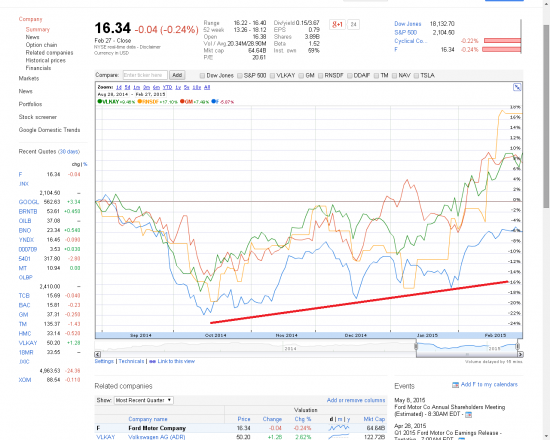

3 Если подходить к анализу более сильно, нужно полюбому смотреть за тяжелой промышленностью. И почему вообще ?

Если смотреть на индекс, он может дорожать. Но, какими компонентами обусловлен рост ? Ведь инвистиционные фонды не могут быть вечной основой для вложений, инвестиции должны идти в реальные сектора экономики. И если индексы будут расти просто за счет легких денег ( 0–0,25% ), то мы неизбежно придем к тупику. Такие факторы нездоровой инфляции можно наблюдать перед кризисами. А сейчас картина такая. Я приведу акции компаний мировой тяжелой промышленности. В частности автомобилестроение.Можно наглядно проследить, чем обуславливался рост индексов.

ВЫВОДЫ

ВЫВОДЫОжидаю роста рынков вообще. Мы еще не увидели все плюсы сложившейся макроэкономической ситуации. Налицо покупательская способность, которой сопутствует здоровая инфляция. Ожидаю рост рынков.

РОССИЯ

Инфляция на зарубежных рынках, здоровая инфляция. Приведет к росту и наших отдельных эмитентов. Например был очень интересный пост про Камаз и Мечел. http://smart-lab.ru/blog/238611.php В целом, нам нужно ожидать роста зарубежных площадок, так как это прямые посылы к улучшению кредитного рейтинга. Рост уже начался, в отдельных отраслях по определенным признакам.

Я надеюсь, я сделал интересный пост. И хотел бы увидеть Ваши коментарии к теме.

Просьба не писать глупости.

С уважением, независимый аналитик, Константин Родионов.

Читайте на SMART-LAB:

Операционные результаты Группы «Аэрофлот» за февраль 2026 года

Всем привет! Подводим итоги перевозок в феврале.

✈️ Пассажиропоток вырос на 2,0% по сравнению с февралем 2025 года и достиг 3,6 млн пассажиров. ✈️ На международных линиях перевозки...

12:01

«Дом.РФ» — интересный фининститут с потенциалом роста

Аналитики «Финама» добавили в покрытие бумаги «Дом.РФ». Эксперты положительно оценивают перспективы бизнеса эмитента, одного из ключевых игроков на жилищном рынке России. Ожидаемое...

10.03.2026

>будем пользоваться фундаментальными источниками

>подходить к анализу более сильно

>Ожидаю роста рынков вообще

>Ожидаю рост рынков

>Я надеюсь, я сделал интересный пост

>независимый аналитик, Константин Родионов

Мне понравилось!