Неделя началась с плохих для рынка новостей.

После того, как с начала текущего года российский рублёвый индекс ММВБ показал рост, почти на 35%, появились первые признаки разворота. Ещё в конце прошлой недели эксперты компании «Ай Ти Инвест» рекомендовали, если не полностью, то хотя бы частично фиксировать длинные позиции. Закрытие торгов в понедельник подтверждает начало технического разворота по российским индексам, поэтому в ближайшую неделю, даже со спекулятивными покупками, торопиться не стоит. Не стоит забывать, что весь последний двух-недельный рост, был похож на эйфорию, и был на ожиданиях стабилизации ситуации на востоке Украины. Теперь новые соглашения подписаны и весь позитив уже давно в ценах. Вторая попытка договориться Греции с еврогруппой в понедельник вновь провалилась. Время до 1 марта ещё есть, но риски и нервозность на рынках из-за этого могут возрасти. Глубину возможной коррекции на текущий момент оценить сложно, но пока можно ориентироваться на поддержку в диапазоне 1620-1640 пунктов по индексу ММВБ.

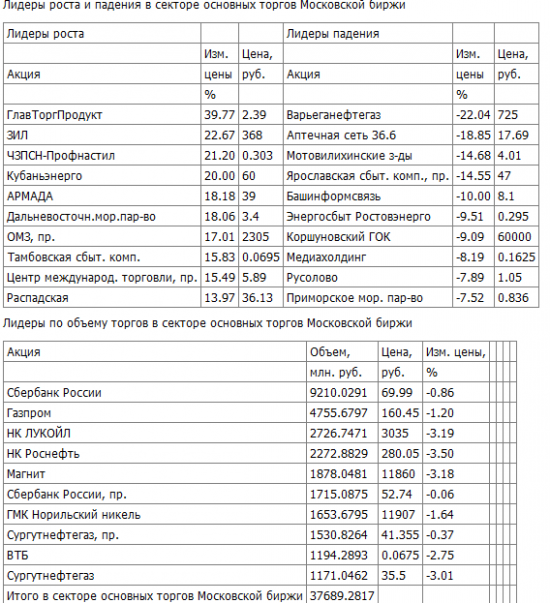

В начале текущей недели негатив на российский фондовый рынок вновь принесли риски геополитики. Не прошло и недели, как после подписания в Минске очередного мирного соглашения, обе стороны конфликта начали обвинять друг друга в его нарушении. Украинские силовики заявили, что не готовы отвести тяжелые вооружения от линии фронта, объяснив это продолжающимися атаками ополченцами. Ранее в понедельник об отказе начать отвод артиллерии заявили представители ДНР. Стоит отметить и ещё один негативный факт – несмотря на подписание мирных соглашений, ЕС в понедельник опубликовал новый расширенный список санкций. На этом фоне, российский ММВБ потерял в понедельник более 2%, а темпы падения наиболее ликвидных акций превысили 3-4%. Мы уже неоднократно упоминали, что весь рост российского фондового рынка был практически на внутренних деньгах, поэтому любая негативная новость может быстро привести к резкому обвалу. С начала текущего года совокупный чистый отток денежных средств из фондов, инвестирующих в акции РФ, составляет более $200 млн.

Российский рубль открыл неделю ростом в пределах 1%, но ему поддержку оказали растущие котировки нефти и старт периода налоговых выплат. Фактор геополитики в котировках рубля заложен приблизительно на 10%. Если бы риски геополитики полностью сошли на нет, то при цене на нефть в 60долларов, курс российской валюты в паре с долларом мог спокойно дойти до отметок 57-58. Перспективы рубля на месяц вперёд мы по-прежнему оцениваем, как нерадужные. С горизонтом 1-2 месяца высока вероятность ещё одной волны снижения нефтяных котировок, а также рост геополитически рисков. В марте у России вновь большие погашения по внешним долгам, что создаст дополнительный спрос на доллар. Краткосрочно, у рубля ещё есть существенный потенциал для укрепления, но если он вновь преодолеет отметку 65 в паре с долларом, то в этом случае, поступит сильный сигнал на продажу. А вот что касается долгосрочных прогнозов по рублю, то они у нас оптимистичные. Во втором полугодии, если всё не испортит геополитика, мы вполне можем увидеть отметки 50- 55 рублей за один американский доллар.

С технической точки зрения пробой отметки 66000 по фьючерсу на валютную пару доллар-рубль ещё не подтвердился, поэтому ждём пока возврат обратно к этому рубежу. Теперь диапазон 66000-68000 будет выступать сильным сопротивлением.

Ситуацию на рынке нефти сейчас прогнозировать абсолютно бессмысленно. Есть много доводов за рост и за падение нефтяных котировок. В свежем прогнозе МЭА сказано – спрос в мире будет выше ожиданий, а предложение станет расти слабее, так, как сланцевый бум в США явно пошатнулся. С другой стороны, Goldman Sachs ждёт в этом году отметку 30 долларов за баррель, а Citigroup и вовсе 20. Такое единодушие наводит на подозрение, что реально мы увидим 70 уже весной, а 90-100 следующей зимой. Динамика скважин в США тоже намекает на то, что дно, возможно пройдено и во втором квартале будет долгожданный спад добычи нефти. Возможно, со второй половины марта, надо будет вновь присматриваться к рублю и делать ставки на его укрепление, а пока, лучшая стратегия – продать все рисковые активы, которые с начала года выросли более чем на 30-40% и временно переждать коррекцию в рублёвых, надёжных облигациях.

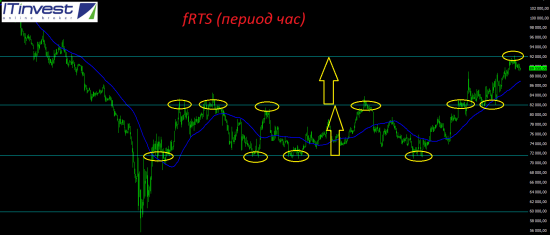

Ну и напоследок техническая картина по фьючерсу на индекс РТС. В конце прошлой недели я писал, что лучшим позитивным сценарием будет поход к отметке 92000 пунктов. Выход из диапазона, на величину самого диапазона полностью отработался. Теперь ждём и поэтому инструменту подтверждение разворота. Большинство ликвидных бумаг пока ещё получили подтверждение разворота, но буквально ещё один день снижения в пределах 2%, даст его даже по трендовым индикаторам.

Предыдущий обзор — «Хороший момент для выхода. Весь позитив уже в ценах». — www.itinvest.ru/analytics/reviews/oleynik/8567/

28 февраля состоится очередной обучающий мастер-класс. Для клиентов компании ITinvest стоимость со скидкой 50% всего 5000 р. Посмотреть подробности и записаться можно по ссылке www.itinvest.ru/education/vebinars/spekulyacii/. Если вы не из Москвы, то можно записаться на удалённый курс, через интренет — www.h2t.ru/academy/event/32

Василий Олейник, эксперт инвестиционной компании «Ай Ти Инвест»

Ну разве что урал калий…