Саудиты предрекают рост цен на нефть.

ria.ru/economy/20141221/1039437755.html

Когда публицисты рассказывают о предельно низкой стоимости добычи нефти в арабских странах, они забывают важный нюанс. Может быть, в какой-нибудь арабской стране себестоимость добычи нефти и составляет 3 доллара за баррель. Однако в этой стране есть бюджет, а в этом бюджете есть расходы — и порезать эти расходы безболезненно не получится.

Проведу аналогию. Допустим, вы работаете слесарем и ездите на работу в автомастерскую. Себестоимость вашей работы — тысяча рублей на проезд и две тысячи рублей на обеды, итого 3 тысячи рублей в месяц. Значит ли это, что вам можно сократить зарплату с 35 тысяч рублей до 5 тысяч рублей, и вы всё равно останетесь в плюсе? Нет, не значит. Так как вам надо платить за квартиру, покупать одежду, чинить личный автомобиль и прочая и прочая.

То же самое верно и для арабских стран. Из бюджета надо постоянно выделять деньги на огромные социальные выплаты, на внушительных размеров армии и ещё на множество других расходов. Поэтому при прогнозе поведения тех же саудитов надо ориентироваться не на себестоимость добычи нефти, а на ту цену нефти, исходя из которой сверстан их бюджет — то есть, на 90 долларов за баррель.

Давайте теперь посмотрим, что происходит в мире при текущих ценах в 60 долларов за баррель:

1).Коллапс нефтяного бурения в Канаде, в США рекордное сокращение за 5 лет.

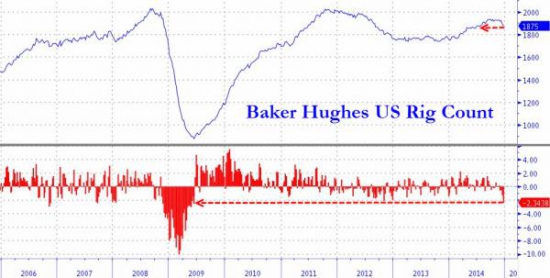

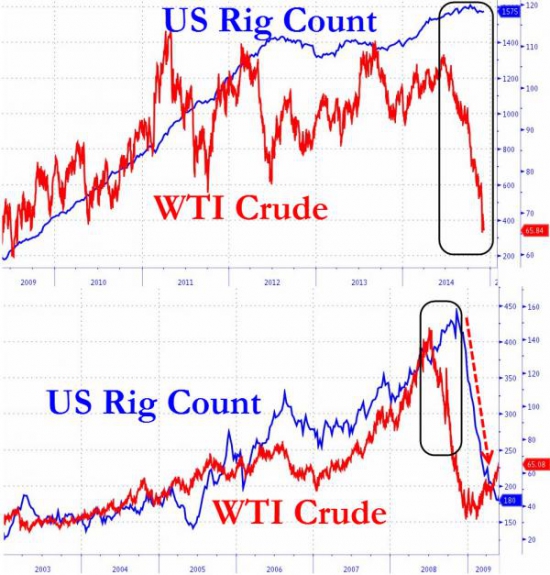

В США вслед за обвалом заявок на бурение, на прошлой неделе был поставлен двухлетний рекорд по сокращению нефтяных буровых. Что сообщает эта неделя? Для Северной Америки — ничего хорошего.В Канаде совершенно дикие сокращения — недельное сокращение составило сразу 40 буровых — 9.3% от имеющихся!!! В США недельное сокращение — 10 нефтяных буровых (лидер все тот же — формация Permian, ведущий поставщик марки WTI — здесь сокращение на 9), минус 18 вместе с газом. С учетом прошлой недели это самое масштабное сокращение с 2009 года:

Вслед за 40% «сезонным» обвалом заявок на бурение. Ну и напомню как выглядел график количества буровых после падения цен на нефть в прошлый раз (в 2008) — обращаю еще раз внимание на приличную паузу между пиками на графиках в 2008 — когда завершаются ранее запущенные инвестиции, а новые нещадно режут:

2).США:6сланцевых компаний встряли из-за игры в деривативы.Мало им проблем в основной деятельности, так 6 сланцевых компаний (в частности, Pioneer Natural Resources Co. — один из крупнейших сланцевых добытчиков, и Noble Energy Inc. ) встряли на бабло еще и из-за увлечений играми в казино (спекуляций деривативами).Суть схемы, на примере Pioneer Natural — они выписывали другим спекулям деривативы, которые ограничили бы их доходы при росте цен на нефть выше $99.36 за баррель, но прикрывали это другими встречными деривативами, которые покроют расходы при падении цен ниже $87.98. Ограничься бы они этим, сейчас неведомые лохи покрывали бы им $34 разрыва с текущей ценой (за каждый баррель). Но они, в погоне за алчностью, также навыдавали деривативов на то, что будут покрывать разницу при падении цен ниже $73,54.В общем, их ставка в этом казино была на рост цен и на то, что они не упадут ниже $73,54.Теперь они попали.www.bloomberg.com/news/2014-12-19/oil-crash-exposes-shale-drillers-in-risky-three-way-bets.html

3).Нефтяная отрасль Британии близка к коллапсу из-за цен на нефть.

Как заявил председатель ассоциации независимых компаний в сфере нефтеразведки Brindex Робин Аллан, при таких ценах на нефть почти невозможно получать доходы. Он добавил, что речь идет о масштабном кризисе.Британская нефтедобывающая отрасль близка к коллапсу из-за падения цен на нефть, компании сокращают штат и инвестиции, заявил председатель ассоциации независимых компаний в сфере нефтеразведки Brindex и глава компании Premier Oil Робин Аллан.«Отрасль близка к коллапсу. Новых инвестиций не будет, все сокращают расходы, людей в большинстве компаний увольняют,… бюджеты на 2015 год также сокращаются всеми», — приводит его слова ВВС.При снижении цен на нефть ниже 60 долларов за баррель нет почти ни одного нового рентабельного проекта по добыче нефти в Северном море, сообщил Аллан.Добыча нефти и газа в британском секторе Северного моря снижается с 1999 года, хотя темпы этого снижения замедлились в 2013 году, когда был отмечен наивысший уровень капиталовложений за всю историю. На долю Британии приходится около 1 процента мировой добычи нефти за год.Эксперты Goldman Sachs считают, что для восстановления рентабельности при нынешнем уровне цен компаниям необходимо сократить капитальные расходы на 30%.

4).Американский концерн Chevron объявил о приостановке планов по разработке нефти в Арктике «на неопределенное время».

Канадское подразделение корпорации – Chevron Canada Ltd – обратилось с официальным письмом к Национальному энергетическому совету (National Energy Board) Канады.В письме Chevron адвокаты из адвокатской компании Osler, Hoskin & Harcourt, представляющей интересы Chevron Canada Ltd, предоставили мотивировку отказа от разработки участка:«От имени Chevron мы оповещаем совет о том, что из-за ряда факторов, включая повышенную экономическую неопределенность в нефтяной индустрии, Chevron на неопределенный срок откладывает планы по бурению на участке EL 481».Объявленное решение со стороны Chevron стало очередным сигналом того, что нефтяные компании вынуждены резко сокращать свои затраты и пересматривать прежние планы из-за обвального снижения цен на нефть.

О планах по существенному снижению капитальных затрат в 2015 г. уже объявили в таких компаниях, как ConocoPhillips, Husky Energy, Marathon Oil, Whitecap Resources и ряде других.http://www.vestifinance.ru/articles/51076

По оценкам Goldman Sachs при уровне цен на нефть ниже $60 за баррель, мировые капитальные инвестиции в нефтедобычу сократятся на $1 трюлик в ближайшие годы, что приведет к сокращению нефтедобычи в следующем десятилетии на 7.5 миллионов баррелей в сутки, т.е. на 8% текущего потребления.Это и есть описание «пика нефти» с финансовой точки зрения. Напомню, чтобы понимать суть вопроса и относительные масштабы — «вложения в поиски и добычу традиционной нефти с 2005 по 2013 составили $4 трюлика резаной (примерно ВВП Германии!), но несмотря на это произошло сокращение добычи примерно на миллион баррелей в день; для сравнения — вложения с 1998 по 2005 составили $1.5 трюлика и дали увеличение добычи на 8.6 миллионов баррелей в день».Тем временем разрыв между доходностью «рисковых» энергетических компаний США (сланцевые как раз здесь) и базовым уровнем продолжает рост — пробит уровень в 1050 базовых пунктов (= исторический рекорд, означающий кардинальное усложнение как запуска новых проектов, так и обслуживания ранее накопленных долгов):

Впрочем, надо понимать, что нефтяной рынок достаточно инертен. Я ничуть не удивлюсь, если низкие цены на нефть продержатся по инерции ещё несколько месяцев. Однако если не произойдёт ничего непредвиденного, то уже в 2015 году мы можем смело ожидать восстановления нефтяных цен до уровня выше 100 долларов за баррель.

Арабы борются за свои рынки сбыта демпингом. Абсолютно не понимаю, зачем южным товарищам организовывать такую краткосрочную игру: в США предприятия как закрываются, так и открываются с мгновенной скоростью — вчера не было вышки, сегодня уже есть

Поэтому лучше короткий шок: нефть на 20 на пару месяцев под песню саудитов «It's my share», чем нудно выпиливать их при цене нефти по 50-60 пару тройку лет, за которое сланцевики могут найти новые технологии, снижающие себестоимость добычу нефти.

Если не получится, то значить судьба такая у нефти, значит себестоимость значительно упала и дорогой нефти в ближайшие 5-7 лет больше не будет.