21 августа 2014, 03:12

Опционная позиция на август-сентябрь

Экспериментирую с новым для себя, но уже так полюбившимся за широту предоставляемых возможностей, инструментом — опционами.

Пока самое полюбившееся — продажа стренгла перед экспирацией с активным управлением с оглядой на ТА по БА и ограничиванием убытков.

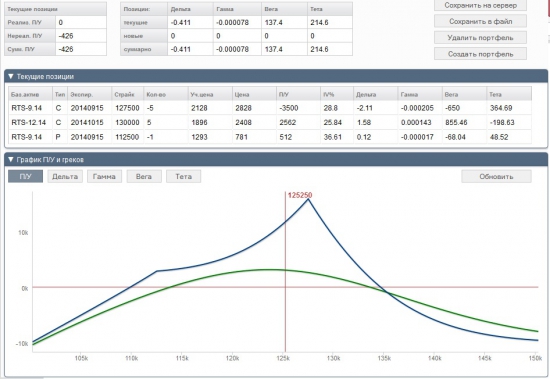

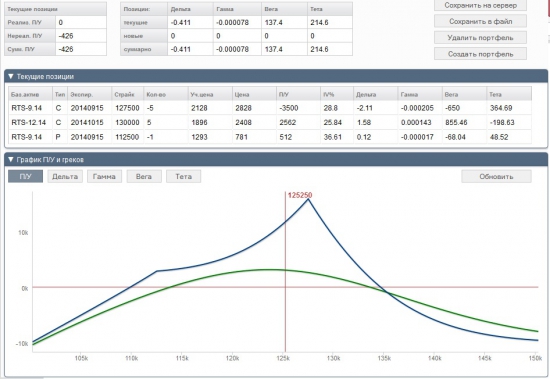

Однако до экспирации еще долго, поэтому 4 дня назад была создана виртуальная позиция, представленная ниже. Итак, собственно логика создания:

1) Поверхностный анализ БА. Фьючерс на РТС движется на днях по восходящему тренду после мартовского падения. На более мелких тф видится сопротивление на уровне 127500, которое, однако, можно довольно легко преодолеть. Сильное сопротивление находится на уровне 137000, после которого должна быть хоть какая-то коррекция. Учтем и важную долларовую составляющую. Usd/rub находится на уровне 36.5, причем наблюдаются важные моменты. Во-первых, восходящий тренд на М60-Н4 сменился некоей консолидацией вокруг уровня 36, рубль ведет себя довольно стабильно даже без интервенций. Следует сказать и о том, что индексу ММВБ до важнейшего уровня 1500 осталось расти менее 4%, после чего может возникнуть консолидация на этом уровне или некоторая коррекция по основным эмитентам, что также ограничивает потенциал роста рынка в предстоящем месяце.

2) Существует и расчет на то, что украинский конфликт может вновь дать о себе знать (провокации с гум.конвоем или что либо еще), поэтому нельзя исключать и прекращение роста и падение рынков.

3) RTSVX находится на довольно низком уровне в рамках периода украинского кризиса, однако не достаточно низком, чтобы активно ее покупать.

Итак, позиция учитывает, что наиболее вероятен ограниченный рост ртс и так как область наибольшей потенциальной прибыли находится именно в этом районе, то позиция способна выдержать и падение волатильности на несколько процентов.

В случае падения БА волатильность, вероятно, повысится и принесет дополнительную прибыль (вега положительна) к существующему небольшому потенциалу прибыли по графику профиля позиции.

Дельта в данный момент отрицательна и будет хеджирована в случае пробития уровня 127500. ГО позиции = 40 000 (прикидывал наличие депозита в 100-150к руб.)

Пока писал, подумал, что при наличии у себя позитивных взглядов на РТС, можно было сделать дельту слегка положительной на начало. Буду рад, если опишите еще возможные ошибки. (проблему ликвидности октябрьских опционовучитывать в целях обучения не будем)

Спасбио за внимание ;)

Пока самое полюбившееся — продажа стренгла перед экспирацией с активным управлением с оглядой на ТА по БА и ограничиванием убытков.

Однако до экспирации еще долго, поэтому 4 дня назад была создана виртуальная позиция, представленная ниже. Итак, собственно логика создания:

1) Поверхностный анализ БА. Фьючерс на РТС движется на днях по восходящему тренду после мартовского падения. На более мелких тф видится сопротивление на уровне 127500, которое, однако, можно довольно легко преодолеть. Сильное сопротивление находится на уровне 137000, после которого должна быть хоть какая-то коррекция. Учтем и важную долларовую составляющую. Usd/rub находится на уровне 36.5, причем наблюдаются важные моменты. Во-первых, восходящий тренд на М60-Н4 сменился некоей консолидацией вокруг уровня 36, рубль ведет себя довольно стабильно даже без интервенций. Следует сказать и о том, что индексу ММВБ до важнейшего уровня 1500 осталось расти менее 4%, после чего может возникнуть консолидация на этом уровне или некоторая коррекция по основным эмитентам, что также ограничивает потенциал роста рынка в предстоящем месяце.

2) Существует и расчет на то, что украинский конфликт может вновь дать о себе знать (провокации с гум.конвоем или что либо еще), поэтому нельзя исключать и прекращение роста и падение рынков.

3) RTSVX находится на довольно низком уровне в рамках периода украинского кризиса, однако не достаточно низком, чтобы активно ее покупать.

Итак, позиция учитывает, что наиболее вероятен ограниченный рост ртс и так как область наибольшей потенциальной прибыли находится именно в этом районе, то позиция способна выдержать и падение волатильности на несколько процентов.

В случае падения БА волатильность, вероятно, повысится и принесет дополнительную прибыль (вега положительна) к существующему небольшому потенциалу прибыли по графику профиля позиции.

Дельта в данный момент отрицательна и будет хеджирована в случае пробития уровня 127500. ГО позиции = 40 000 (прикидывал наличие депозита в 100-150к руб.)

Пока писал, подумал, что при наличии у себя позитивных взглядов на РТС, можно было сделать дельту слегка положительной на начало. Буду рад, если опишите еще возможные ошибки. (проблему ликвидности октябрьских опционовучитывать в целях обучения не будем)

Спасбио за внимание ;)

Мне кажется, это приведет к меньшей дельте (т.к. при бэквордации дальних, колл будет дальше от денег) и просто нужно будет следить за дельтой, нет?

А вот что два разных инструмента и может разъехаться не учитывал. Надо понаблюдать, насколько различается динамика 2 фьючей