01 июля 2014, 10:37

Как Иван Петрович инвестиционный Грааль открывал. Часть2

Часть 2. Инвестиционный грааль, все более чем просто.

Часть1 http://smart-lab.ru/blog/190937.php

Дивиденды, ну конечно вы были правы, Иван Петрович забыл дивиденды!

В этом месте благодарный читатель может начать кидать в меня виртуальные тухлые яица, но я, хоть убейте не могу придумать, как описать то, что человек забыл посчитать дивиденды на своем счете, не выставив его при этом полным кретином. Поэтому прямо сейчас, оставим лирику, и перейдем к сухой но справедливой статистике.

Итак Иван Петрович, упс, Я, изобретая инвестиционный велосипед забыл добавить к расчетам дивидендные выплаты.

Я считал их чем-то совершенно несущественным, но как оказалось на практике, это почти единственное, что позволяет на длительном промежутке обгонять инфляцию. И, как это ни странно, акция без дивидендов, по крайней мере на нашем рынке — просто бумага увеличивающая свою цену соразмерно текущей стоимости денег.

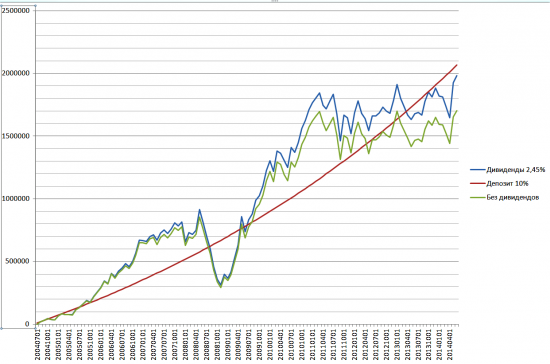

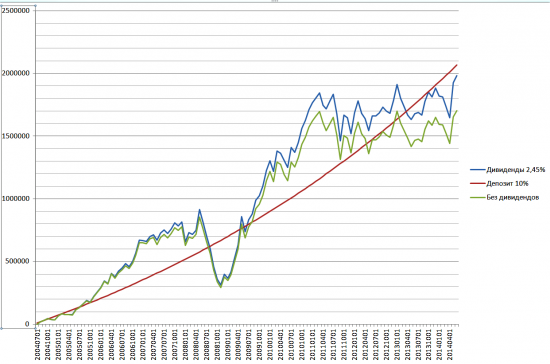

Ну что ж, добавим дивидендную доходность, которая за 10 лет составила 2,45% smart-lab.ru/blog/189917.php, (проверил сам по сайту www.dohod.ru/ik/analytics/dividend сумма совпала ) и посмотрим обогнали ли мы в конце концов чертов депозит.

Сравнение депозита 10% и системы входа на росте с учетом дивидендов

К сожалению нет, и Иван Петрович убитый горем, все таки водит в баню своего друга.

Но его мозг, стимулируемый горечью поражения, продолжает энергично работать в поисках способа улучшить систему. Как можно это сделать?

Поднять дивиденды естественно. И тут конечно же он, и мы вместе с ним, вспоминаем о префах Сургутнефтегаза.

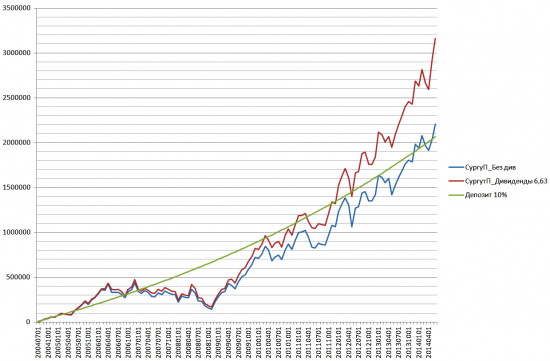

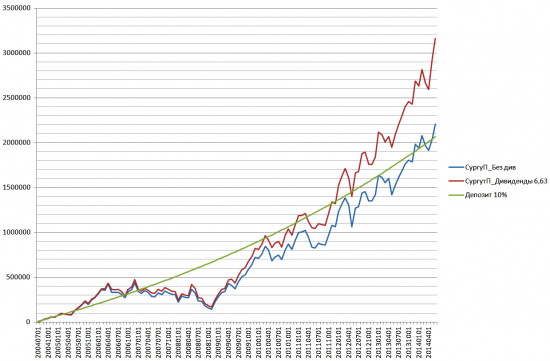

Посмотрим, на портфель состоящий из одного сургутнефтегаза с учетом дивидендов 6,63%.

Сравнение системы входа на росте в СургутнефтегазП(учтены дивиденды 6,63%) с депозитом 10%

Итог 2205070 (без дивидендов), 3163105 (с дивдендами)

Класс! Он сделал депозит, причем если без выплат он все время где-то рядом, с дивидендами видно ускорение, это как раз накопленная реинвестируемая прибыль дает о себе знать.

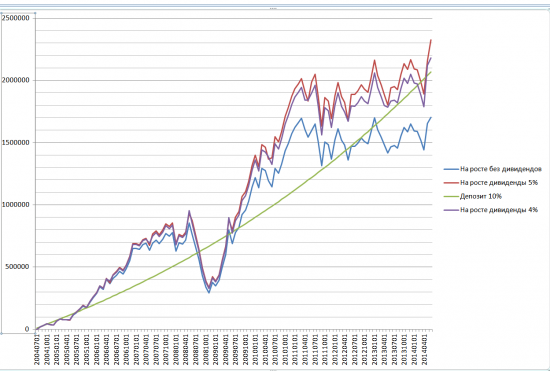

А какую вообще дивидендную доходность нужно в среднем иметь на портфеле, чтобы все таки обогнать депозит. Смотрим.

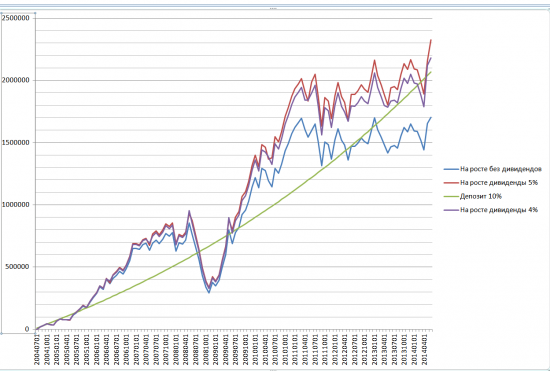

Система входа на росте с учетом дивидендов 4% и 5% (MICEX)

Где-то в районе 4%. Можем мы собрать портфель ликвидных бумаг, со средней доходностью 4%, с учетом того, что префы сургута с доходностью 6,63% займут там почетное место? Конечно да. Пожалуй тут есть тема для третьей части.

Но это была только половина грааля.

Итак, мы имеем систему инвестирования с заходами в рынок только на растущих месячных свечках (тестировались и недельки результат такой же, но именно для редких входов каждую неделю покупать акции согласитесь, не очень удобно). В месяцы снижения мы просто откладываем одинаковые суммы дожидаясь роста. Мы видим, что очень важную роль именно при инвестировании имеют дивиденды.

Но нервы у всех разные и ничто по плавности роста с депозитом в банке все таки не сравнится. А что если объединить две системы? Разумный инвестор наверно так и сделает, чем сбережет немало волос на своей голове в периоды подобные 2008 году. С одной стороны мы имеем всегда плавно растущую часть, с другой — волатильную, но более доходную.

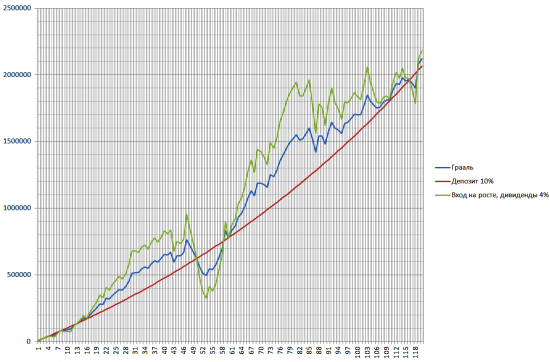

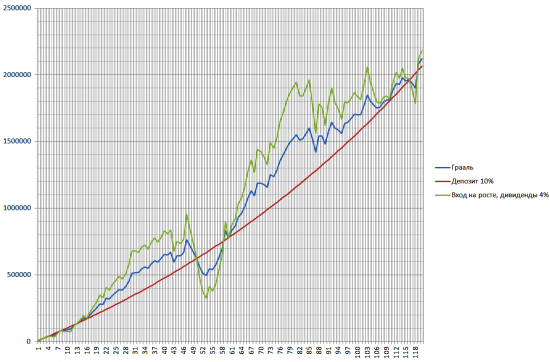

Соединяем систему входа на росте с 4% дивидендной доходностью и депозит 10% получаем искомый инвестиционный грааль.

Пусть наш Иван Петрович теперь носит 5000 в банк и 5000 на фондовый рынок, в новый портфель дивидендных бумаг. Посмотрим, что получится.

Инвестиционный Грааль

Обратите внимание на просадки, они значительно уменьшились, спим спокойно, а в фазах роста существенно обгоняем депозит. Соответственно меняя доли двух частей и по возможности повышая дивидендную доходность портфеля мы можем управлять системой повышая доходность и увеличивая (снижая) волатильность.

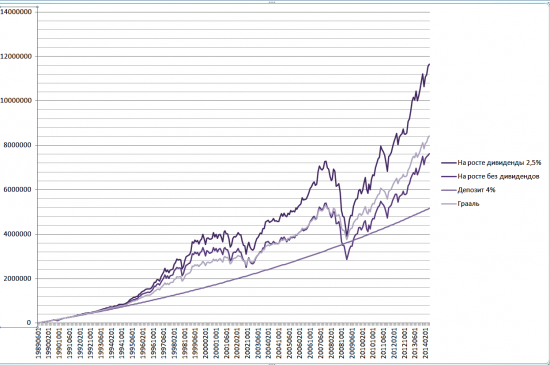

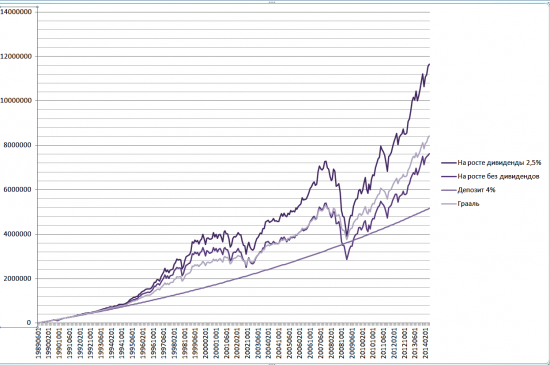

Какие перспективы у системы на промежутке более 10 лет. Вернемся к Америке и посмотрим нашу выборку за 25 лет DowJones с дивидендной доходностью 2.5%. Сравним вход на росте без учета дивидендов, с дивидендами, депозит 4% а так же гибрид «Грааль»

Дивидендная доходность S&P500

Вход на росте с учетом дивидендов 2,5%

Перспективы есть. Система работает, да она и не может не работать, ведь она отвечает самой сути преумножения денег — постоянное накопление и реинвестирование прибыли.

Вот собственно и все. Пожелаем Ивану Петровичу разбогатеть, а нашему фондовому рынку не хворать.

P/S

Уважаемый Михаил Давыдов, подал идею в коментах, в третьей части будем пробовать дополнить грааль, покупая опционы через RTSVX на часть прибыли от депозита, посмотрим, что получится.

Часть1 http://smart-lab.ru/blog/190937.php

Дивиденды, ну конечно вы были правы, Иван Петрович забыл дивиденды!

В этом месте благодарный читатель может начать кидать в меня виртуальные тухлые яица, но я, хоть убейте не могу придумать, как описать то, что человек забыл посчитать дивиденды на своем счете, не выставив его при этом полным кретином. Поэтому прямо сейчас, оставим лирику, и перейдем к сухой но справедливой статистике.

Итак Иван Петрович, упс, Я, изобретая инвестиционный велосипед забыл добавить к расчетам дивидендные выплаты.

Я считал их чем-то совершенно несущественным, но как оказалось на практике, это почти единственное, что позволяет на длительном промежутке обгонять инфляцию. И, как это ни странно, акция без дивидендов, по крайней мере на нашем рынке — просто бумага увеличивающая свою цену соразмерно текущей стоимости денег.

Ну что ж, добавим дивидендную доходность, которая за 10 лет составила 2,45% smart-lab.ru/blog/189917.php, (проверил сам по сайту www.dohod.ru/ik/analytics/dividend сумма совпала ) и посмотрим обогнали ли мы в конце концов чертов депозит.

Сравнение депозита 10% и системы входа на росте с учетом дивидендов

К сожалению нет, и Иван Петрович убитый горем, все таки водит в баню своего друга.

Но его мозг, стимулируемый горечью поражения, продолжает энергично работать в поисках способа улучшить систему. Как можно это сделать?

Поднять дивиденды естественно. И тут конечно же он, и мы вместе с ним, вспоминаем о префах Сургутнефтегаза.

Посмотрим, на портфель состоящий из одного сургутнефтегаза с учетом дивидендов 6,63%.

Сравнение системы входа на росте в СургутнефтегазП(учтены дивиденды 6,63%) с депозитом 10%

Итог 2205070 (без дивидендов), 3163105 (с дивдендами)

Класс! Он сделал депозит, причем если без выплат он все время где-то рядом, с дивидендами видно ускорение, это как раз накопленная реинвестируемая прибыль дает о себе знать.

А какую вообще дивидендную доходность нужно в среднем иметь на портфеле, чтобы все таки обогнать депозит. Смотрим.

Система входа на росте с учетом дивидендов 4% и 5% (MICEX)

Где-то в районе 4%. Можем мы собрать портфель ликвидных бумаг, со средней доходностью 4%, с учетом того, что префы сургута с доходностью 6,63% займут там почетное место? Конечно да. Пожалуй тут есть тема для третьей части.

Но это была только половина грааля.

Итак, мы имеем систему инвестирования с заходами в рынок только на растущих месячных свечках (тестировались и недельки результат такой же, но именно для редких входов каждую неделю покупать акции согласитесь, не очень удобно). В месяцы снижения мы просто откладываем одинаковые суммы дожидаясь роста. Мы видим, что очень важную роль именно при инвестировании имеют дивиденды.

Но нервы у всех разные и ничто по плавности роста с депозитом в банке все таки не сравнится. А что если объединить две системы? Разумный инвестор наверно так и сделает, чем сбережет немало волос на своей голове в периоды подобные 2008 году. С одной стороны мы имеем всегда плавно растущую часть, с другой — волатильную, но более доходную.

Соединяем систему входа на росте с 4% дивидендной доходностью и депозит 10% получаем искомый инвестиционный грааль.

Пусть наш Иван Петрович теперь носит 5000 в банк и 5000 на фондовый рынок, в новый портфель дивидендных бумаг. Посмотрим, что получится.

Инвестиционный Грааль

Обратите внимание на просадки, они значительно уменьшились, спим спокойно, а в фазах роста существенно обгоняем депозит. Соответственно меняя доли двух частей и по возможности повышая дивидендную доходность портфеля мы можем управлять системой повышая доходность и увеличивая (снижая) волатильность.

Какие перспективы у системы на промежутке более 10 лет. Вернемся к Америке и посмотрим нашу выборку за 25 лет DowJones с дивидендной доходностью 2.5%. Сравним вход на росте без учета дивидендов, с дивидендами, депозит 4% а так же гибрид «Грааль»

Дивидендная доходность S&P500

Вход на росте с учетом дивидендов 2,5%

Перспективы есть. Система работает, да она и не может не работать, ведь она отвечает самой сути преумножения денег — постоянное накопление и реинвестирование прибыли.

Вот собственно и все. Пожелаем Ивану Петровичу разбогатеть, а нашему фондовому рынку не хворать.

P/S

Уважаемый Михаил Давыдов, подал идею в коментах, в третьей части будем пробовать дополнить грааль, покупая опционы через RTSVX на часть прибыли от депозита, посмотрим, что получится.

Читайте на SMART-LAB:

NAT.GAS: Газовый арбитраж на пороге взрыва — зажжет ли Европа американский хаб?

На европейских рынках котировки на природный газ (TTF) сегодня взлетели на 45%, превысив отметку €46/МВт·ч ($570 за 1000 м³). Европа критически зависит от танкеров из Катара, которые сейчас...

02.03.2026

ИИ еще есть чему поучиться у профессионалов

Так считает Дмитрий Змитрович, руководитель Лаборатории искусственного интеллекта «Финама». Ее задача — создать одну из лучших в мире ИИ-моделей в области финансов. В этом посте ― о роли...

02.03.2026

обоим положить на депозит и покупать на 10-20-30% от дохода с депозита опционы vix 2-3 раза в году. В итоге они бы словили неск. кризисов за 10 лет и заработали бы намного намного больше. А так доходность с 2004 года обусловлена низкой ценой бумаг ввиду тогдашней недостаточной развитости, сейчас бумаги достигли справедливых уровней и куда им расти не очень ясно. Те кто засел в втб по 14 коп. уже сидит там годы и сколько еще будет сидеть никто не знает. Но сидит то ладно, каждый год это минус 10% упущенной доходности итого 5 лет просидел и надо чтобы бумага выросла хотя бы на 50% чтобы отбить свои деньги в сооотв. с текущей покупательской способностью.

А так тема интересная, спасибо автору)