23 июня 2014, 16:20

Measuring Historical Volatility

Вычисление подразумеваемой (implied) волатильности – задача хоть и не тривиальная (требуется знание численных методов), но весьма простая. К тому же мы всегда имеем уникальное единственное решение – значение волатильности для заданного опциона. С исторической (historical) волатильноcтью дела обстоят несколько сложнее. Количество наблюдений, участвующих в расчетах, и метод ee оценки оказывают сильное влияние на конечный результат.

За основу данного поста взят материал из моей статьи в Financial One.

Рассмотрим основные методы оценки исторической волатильности и разберем их особенности.

В срочной секции Московской Биржи активно торгуются фьючерсы на обменный курс доллара США к рублю и опционы на этот контракт. В последнее время волатильность данного фьючерсного контракта возросла. Оценим его историческую волатильность.

Так как срочный контракт имеет ограниченный срок обращения, заменим его спотовым активом – валютной парой USD/RUB. Корреляция этих активов крайне высока. Для учета разницы во времени торгов будем использовать внутридневные цены только из временного интервала, соответствующего дневной торговой сессии на срочном рынке Московской биржи – с 10:00 до 18:45. Для этих данных вычислим дневные цены: open (O), high (H), low (L), close (C ) – и будем использовать полученные данные для расчета исторической волатильности.

Оценку волатильности будем производить по 22 торговым дням (примерно 1 месяц) следующими методами: Close-to-close, Parkinson, Garman-Klass, Rogers-Satchell, Garman-KlassYang-Zhang extension, Yang-Zhang.

1. Close-to-close (C )

Наиболее часто употребляемый метод для оценки исторической волатильности. В расчетах используются только цены закрытия (close). Формулы и подробное описание смотрите на моем сайте quant-lab.com

2. Parkinson (HL)

При оценке данным методом используются максимальные (high) и минимальные (low) цены торговой сессии. Данный метод не учитывает jumps (прыжки – разрыв в ценах закрытия и открытия между сессиями). Также метод не учитывает drift (направленное движение, тренд). В среднем это метод недооценивает волатильность, но тем не менее он эффективней предыдущего метода (см. Таблицу 1).

3. Garman-Klass (OHLC)

Оценка наиболее эффективна для активов с динамикой броуновского движения, с нулевым дрифтом и без прыжков. Хотя данный метод эффективнее двух предыдущих, тем не менее, он как правило недооценивает уровень волатильности.

4. Rogers-Satchell (OHLC)

Эффективность данного метода соизмерима с методом Garman-Klass. Однако это метод учитывает дрифт, но недостаточно хорошо «справляется» с прыжками, что приводит к недооценке волатильности.

5. Garman-Klass Yang-Zhang extension (OHLC)

Этот метод позволяет учитывать разрывы в ценах между открытием торговой сессии и закрытием предыдущей (jumps), но подразумевает нулевой дрифт.

6. Yang-Zhang (OHLC)

Наиболее мощный метод для оценки исторической волатильности, имеющий минимальный уровень ошибки. Оценка равна взвешенному среднему оценки Rogers-Satchell, close-open волатильности и open-close волатильности.

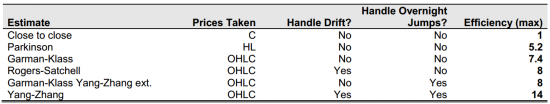

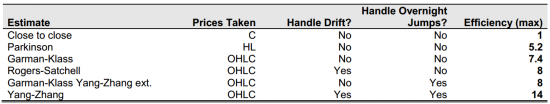

Результаты сравнения методов по признакам: какие данные используются, учитываются ли drift и jumps, а также эффективность каждого метода согласно [1] приводятся в Таблице 1.

Таблица 1. Сравнение методов

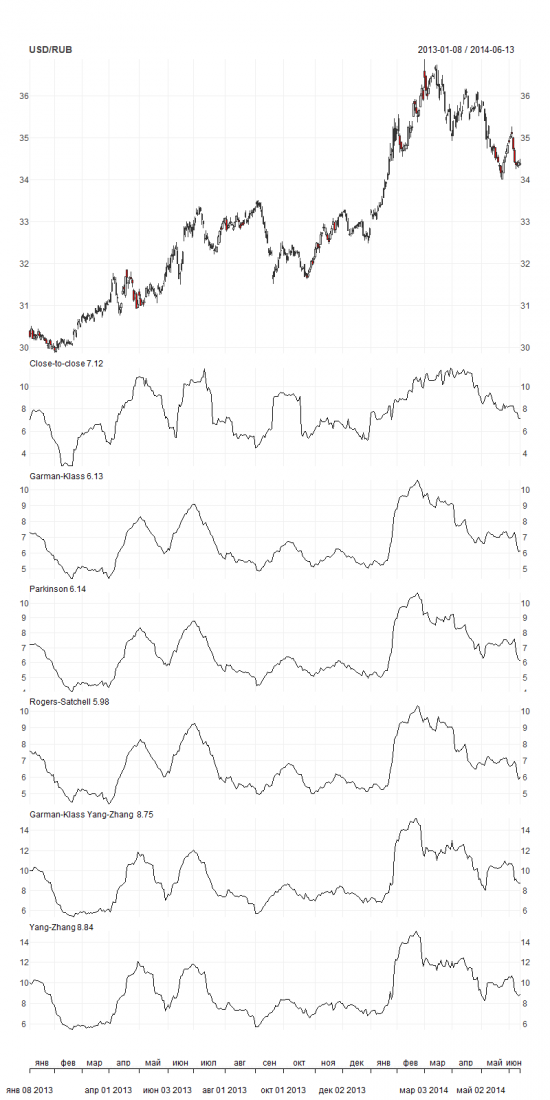

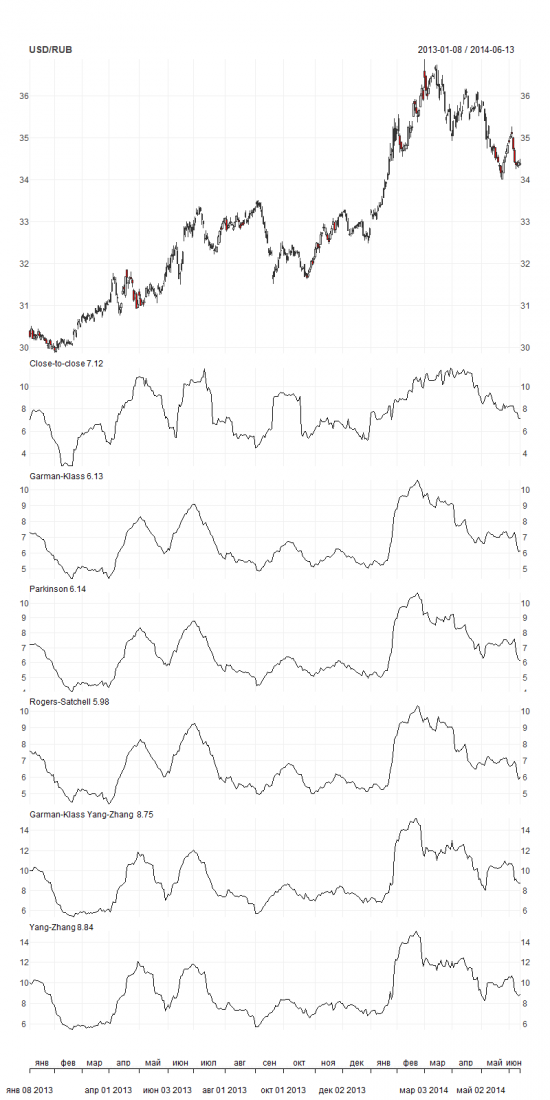

Динамика обменного курса USD/RUB и значения волатильности, рассчитанные указанными выше методами изображены на Рисунке 1. Период: 2013-01-08 – 2014-06-13.

Рисунок 1. Динамика обменного курса USDRUB и исторические волатильности

Максимальное текущее значение волатильности показывает метод Yang-Zhang, имеющий максимальный рейтинг согласно Таблице 1. Стоит отметить, что это не случайно, т.к. остальные методы склонны занижать оценку волатильности.

Интересно, что динамика волатильности на двух нижних графиках не согласуется с динамикой на остальных графиках, на которых волатильность обновила локальный минимум. Вероятная причина этого – наличие прыжков, наблюдаемых в последнее время на рынке. Принимая это во внимание, а также тот факт, что подразумеваемая волатильность сейчас находится на своих локальных минимумах, можно сделать предположение, что рынок недооценивает волатильность USD/RUB.

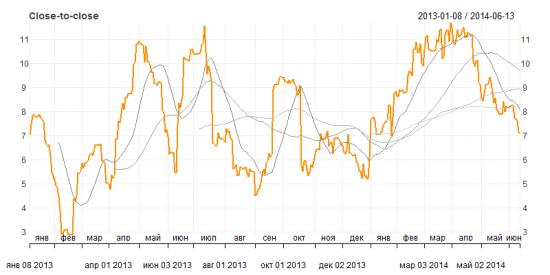

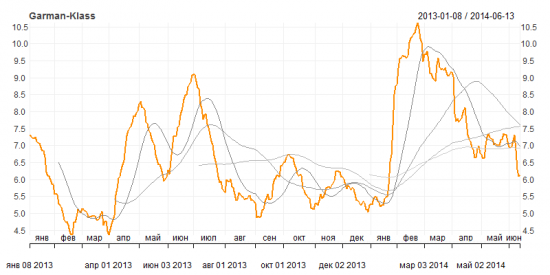

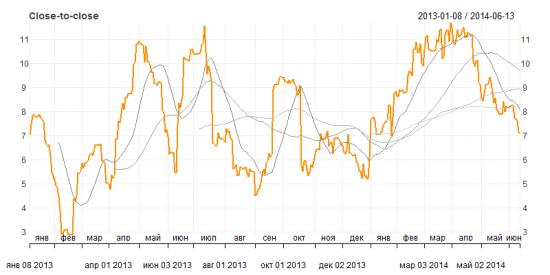

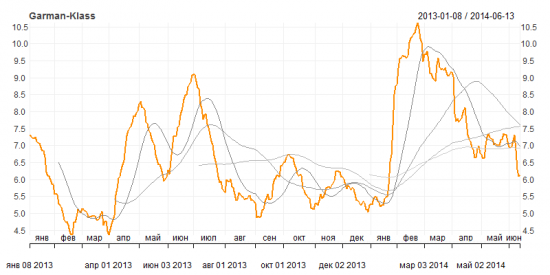

На Рисунках 2 – 7 представлена динамика исторической волатильности, рассчитанной различными методами, в сравнении с ее средними значениями за месяц, квартал, полгода и год.

Рисунок 2. Историческая волатильность Close-to-Close

Рисунок 3. Историческая волатильность Garman-Klass

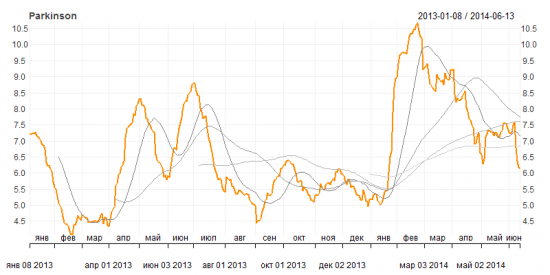

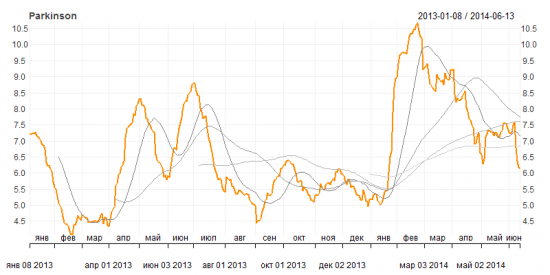

Рисунок 4. Историческая волатильность Parkinson

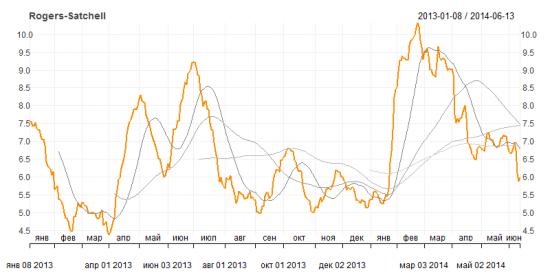

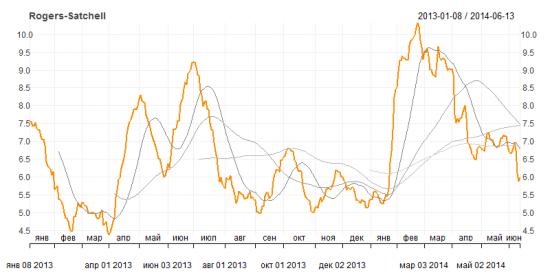

Рисунок 5. Историческая волатильность Rogers-Satchell

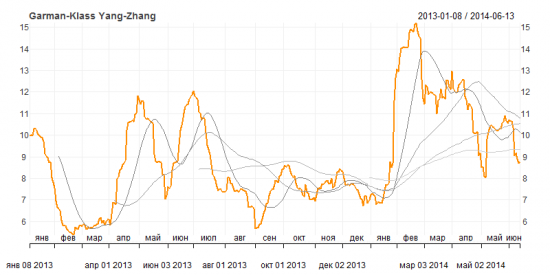

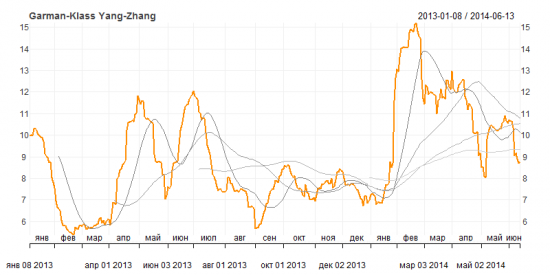

Рисунок 6. Историческая волатильность Garman-Klass Yang-Zhang extension

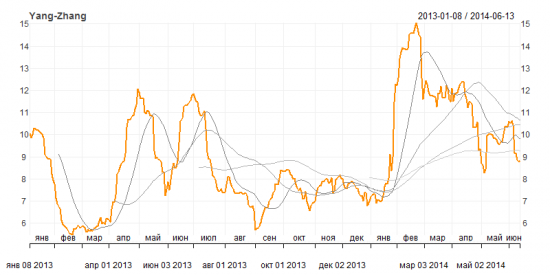

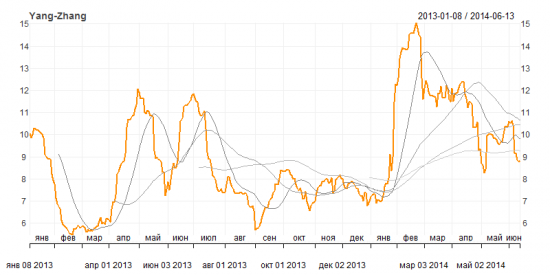

Рисунок 7. Историческая волатильность Yang-Zhang

Согласно этим графикам волатильность снижается и находится сейчас ниже своего среднего годового значения, имеющего нейтральную динамику последние два месяца. Среднемесячная волатильность тем не менее находится выше среднего значения волатильности за год, но ниже квартального и полугодового. Тот факт, что волатильность, не встречая сопротивления, снизилась ниже своих полугодовых и годовых средних значений, придает уверенности, что нисходящий тренд в динамике волатильности достаточно сильный, и это движение вероятно продолжится.

За основу данного поста взят материал из моей статьи в Financial One.

Рассмотрим основные методы оценки исторической волатильности и разберем их особенности.

В срочной секции Московской Биржи активно торгуются фьючерсы на обменный курс доллара США к рублю и опционы на этот контракт. В последнее время волатильность данного фьючерсного контракта возросла. Оценим его историческую волатильность.

Так как срочный контракт имеет ограниченный срок обращения, заменим его спотовым активом – валютной парой USD/RUB. Корреляция этих активов крайне высока. Для учета разницы во времени торгов будем использовать внутридневные цены только из временного интервала, соответствующего дневной торговой сессии на срочном рынке Московской биржи – с 10:00 до 18:45. Для этих данных вычислим дневные цены: open (O), high (H), low (L), close (C ) – и будем использовать полученные данные для расчета исторической волатильности.

Оценку волатильности будем производить по 22 торговым дням (примерно 1 месяц) следующими методами: Close-to-close, Parkinson, Garman-Klass, Rogers-Satchell, Garman-KlassYang-Zhang extension, Yang-Zhang.

1. Close-to-close (C )

Наиболее часто употребляемый метод для оценки исторической волатильности. В расчетах используются только цены закрытия (close). Формулы и подробное описание смотрите на моем сайте quant-lab.com

2. Parkinson (HL)

При оценке данным методом используются максимальные (high) и минимальные (low) цены торговой сессии. Данный метод не учитывает jumps (прыжки – разрыв в ценах закрытия и открытия между сессиями). Также метод не учитывает drift (направленное движение, тренд). В среднем это метод недооценивает волатильность, но тем не менее он эффективней предыдущего метода (см. Таблицу 1).

3. Garman-Klass (OHLC)

Оценка наиболее эффективна для активов с динамикой броуновского движения, с нулевым дрифтом и без прыжков. Хотя данный метод эффективнее двух предыдущих, тем не менее, он как правило недооценивает уровень волатильности.

4. Rogers-Satchell (OHLC)

Эффективность данного метода соизмерима с методом Garman-Klass. Однако это метод учитывает дрифт, но недостаточно хорошо «справляется» с прыжками, что приводит к недооценке волатильности.

5. Garman-Klass Yang-Zhang extension (OHLC)

Этот метод позволяет учитывать разрывы в ценах между открытием торговой сессии и закрытием предыдущей (jumps), но подразумевает нулевой дрифт.

6. Yang-Zhang (OHLC)

Наиболее мощный метод для оценки исторической волатильности, имеющий минимальный уровень ошибки. Оценка равна взвешенному среднему оценки Rogers-Satchell, close-open волатильности и open-close волатильности.

Результаты сравнения методов по признакам: какие данные используются, учитываются ли drift и jumps, а также эффективность каждого метода согласно [1] приводятся в Таблице 1.

Таблица 1. Сравнение методов

Динамика обменного курса USD/RUB и значения волатильности, рассчитанные указанными выше методами изображены на Рисунке 1. Период: 2013-01-08 – 2014-06-13.

Рисунок 1. Динамика обменного курса USDRUB и исторические волатильности

Максимальное текущее значение волатильности показывает метод Yang-Zhang, имеющий максимальный рейтинг согласно Таблице 1. Стоит отметить, что это не случайно, т.к. остальные методы склонны занижать оценку волатильности.

Интересно, что динамика волатильности на двух нижних графиках не согласуется с динамикой на остальных графиках, на которых волатильность обновила локальный минимум. Вероятная причина этого – наличие прыжков, наблюдаемых в последнее время на рынке. Принимая это во внимание, а также тот факт, что подразумеваемая волатильность сейчас находится на своих локальных минимумах, можно сделать предположение, что рынок недооценивает волатильность USD/RUB.

На Рисунках 2 – 7 представлена динамика исторической волатильности, рассчитанной различными методами, в сравнении с ее средними значениями за месяц, квартал, полгода и год.

Рисунок 2. Историческая волатильность Close-to-Close

Рисунок 3. Историческая волатильность Garman-Klass

Рисунок 4. Историческая волатильность Parkinson

Рисунок 5. Историческая волатильность Rogers-Satchell

Рисунок 6. Историческая волатильность Garman-Klass Yang-Zhang extension

Рисунок 7. Историческая волатильность Yang-Zhang

Согласно этим графикам волатильность снижается и находится сейчас ниже своего среднего годового значения, имеющего нейтральную динамику последние два месяца. Среднемесячная волатильность тем не менее находится выше среднего значения волатильности за год, но ниже квартального и полугодового. Тот факт, что волатильность, не встречая сопротивления, снизилась ниже своих полугодовых и годовых средних значений, придает уверенности, что нисходящий тренд в динамике волатильности достаточно сильный, и это движение вероятно продолжится.

32 Комментария

Жадный Яша23 июня 2014, 17:01зачем вы скопировали статью из fomag?+3

Жадный Яша23 июня 2014, 17:01зачем вы скопировали статью из fomag?+3 Orbus23 июня 2014, 17:38А каким периодом вы их считаете? Также я бы заметил что польза от этих методов наиболее полно проявляется на младших тайм фреймах( меньше дня)+2

Orbus23 июня 2014, 17:38А каким периодом вы их считаете? Также я бы заметил что польза от этих методов наиболее полно проявляется на младших тайм фреймах( меньше дня)+2

Читайте на SMART-LAB:

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

27.02.2026

«Профи» из группы Займер окупил первый приобретенный портфель

Делимся новостями коллекторского агентства из группы Займер. КА «Профи» вышло на точку окупаемости по первому приобретенному портфелю. ⚡️ Для этого нашему агентству потребовалось всего 13 месяцев...

27.02.2026

Российский рынок недвижимости: почему торговые центры и офисы теряют популярность, а в лидеры выходят ЦОД и склады

Российский рынок коммерческой недвижимости переживает структурную трансформацию. Традиционные сегменты — торговые центры и офисы класса B — теряют привлекательность для инвесторов,...

27.02.2026