23 октября 2013, 21:30

Проект «Индекс сМарт-Лаб_2.0»: тестирование. Запись 1

Если в краткосрочной перспективе рынок функционирует как машина для голосования, где результат зависит от количества за и против, то в долгосрочной перспективе он скорее напоминает весы, показывающие истинную стоимость той или иной компании.

(Бенджамин Грэхем)

Я был убежден в том, что в любой момент, при любой цене акции, можно совершенно точно предсказать, куда двинутся котировки

(Тимофей Мартынов)

Продолжаю тему исследования «выявленных закономерностей» на основе голосования на сайте сМарт-Лаб по индексу оптимизма. Касаясь в последний раз этой темы — http://smart-lab.ru/blog/inside/145495.php я подошел уже к вопросу реальной трансформации «визуальных закономерностей» в четкий алгоритм действий, используя конкретные финансовые инструменты срочного рынка.

Кто читал ранее мои посты на данную тему, знают, что я использую индекс оптимизма не напрямую – что каждый день все видят на главной странице сМарт-Лаба.

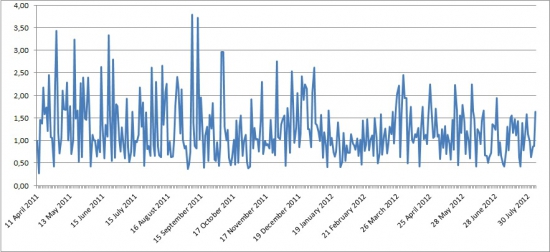

Данный график представляют собой полный хаос и рыночный шум (http://smart-lab.ru/indeks-optimizma/).

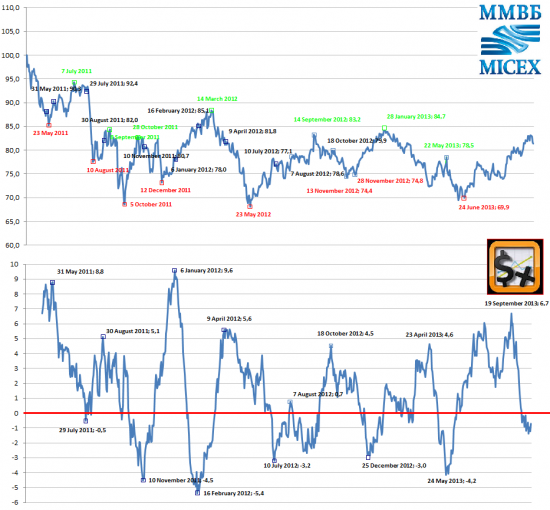

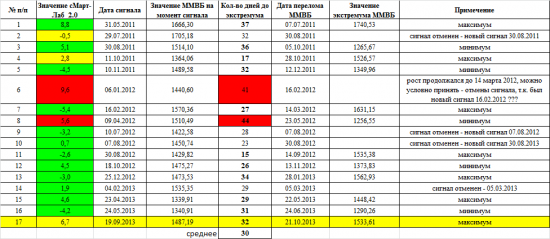

Но немного поработав с ним (что я делал с ним, смотри тут — http://smart-lab.ru/blog/69171.php) и в итоге мы имеем довольно понятные и регулярно повторяющиеся сигналы с лагом примерно в 28-33 дня – после факта локального экстремума индекса сМарт-Лаба_2.0 происходит локальный экстремум уже на индексе ММВБ. Почему экстремум – а не максимум или минимум конкретно? Такой вот народ сМарт-лаба – то угадывает, то ошибается с направлением, но не ошибается, с тем, что рынок через какое-то время изменит направление.

Своего рода «эмоциональный индикатор» — когда эмоции на рынке зашкаливают в основном все деньги и делаются (точнее 99% участниками теряются).

Правда, участвуют в голосовании всего 150-200 человек в среднем. Но в принципе и эта не плохая выборка. Вполне репрезентативная. Что из 10000 человек будет сливать 99%, что из 200. Так что верной дорогой идем товарищи! Но я призываю голосовать всех! Я например, когда спекулировал на срочном рынке – всегда голосовал на сМарт-Лабе, если позиция в лонг, то вверх, если шорт, то вниз. Сейчас, когда у меня инвесторский портфель заполнен всего на 30% — голосую вниз, так как хочу дешевле купить, но рынок с июня 2013 только растет…(

Исследования по данному вопросу я бы не считал предательством идеи долгосрочных инвестиций по фундаментальному анализу своим возвращением к спекуляциям. Тема спекуляций, как «основного и самого важного источника» доходов от финансовых рынков для меня уже исчерпана полностью.

Думаю, 4,5 года вполне достаточно, благо, что я параллельно еще и долгосрочными инвестициями занимался. При работе на срочном рынке я перепробовал многое – и скользящие средние, и уровни поддержки/сопротивления, и Герчика))), и параболик, и просто уровни, и отрабатывал точки минимальных выплат на опционах. Потом на опционах – было огромное множество тактик и стратегий, продавал волатильность (осенью 2011 года – очень сильно «пострадал»), потом была тема — календарные спреды, но после выступления на сМарт-Лабе Дениса Дубины – как-то «перестали они работать». Может это лишь совпадение. Всё-таки опционный рынок и у нас должен был стать эффективным. А были времена – что составляешь конструкцию – календарный спред, определяешь границы его «максимальной» и «минимальной» цены – и остается только покупать спред или потом переворачиваться в обратный календарный спред.

Кстати, последняя запись Дениса на сМарте в январе 2013, но судя по профилю – он тут постоянно, просто не пишет. Что нового у него интересно?

Крайние мои стратегии на опционах — 3 опционные системы очень хорошо описаны тут — http://smart-lab.ru/blog/130108.php, http://smart-lab.ru/blog/130109.php. Первая система — это продажа стрэдллов за 3 дня до экспирации (бывало, что даже проданные опционы в деньгах не исполнял брокер – такие подарки), вторая – продажа коллов или путов в зависимости от движения рынка, и третья – при всплесках волатильности покупать обратный пропорциональный пут или колл спред Они очень простые и результативные в принципе. Просто, возможно, сейчас не их время. Может это временно, а может навсегда. Можете посмотреть – может, кому пригодится.

Кстати, по стратегии «Белый лебедь» летом была минимальная «точка результата» (т.е. минимальный результат системы за последние 12 месяцев) – после этого система показывает отличный результат (или не показывает))) Я дальше не наблюдал.

Ищите простые стратегии – сложные лишь усложняют Вам жизнь. Ох уж как не просто иногда зайти на «все ноги»… а выйти…

Но в июне 2013 года – я подвел черту под своими спекуляциями. Не хочу больше заниматься «угадайкой», в любом случае всё сводится к определению направления или изменения волатильности, даже на опционах, профита нет без риска. Можно, конечно, продавать тэту. Но мне совсем перестало нравиться это. Я вернулся более плотно к вопросу долгосрочных инвестиций на основе стоимостного инвестирования – проект «Разумный инвестор».

В этом году даже нобелевские лауреаты по экономике получили премию по вопросам, близким к данным темам – спекуляции и долгосрочные инвестиции по ФА.

Юджин Фама из Чикагского университета создал теорию эффективного рынка. По его мнению, предыдущие цены активов не помогают предсказать на коротких отрезках времени будущие движения цен, а вся новая информация быстро учитывается рынком в цене активов.

Роберт Шиллер пытался понять предсказуемость рынка на длинных промежутках времени. Он выяснил, что цены акций более волатильны, чем фундаментальные факторы, лежащие в основе колебаний, — например, дивиденды. Цены акций меняются сильнее, чем должны были бы исходя из учета имеющейся рыночной информации. Это означает, что в какой-то момент бумаги относительно дешевы, а в какой-то — относительно дороги.

Соответственно, если акции недооценены, их можно покупать, будучи в значительной степени уверенным в том, что они подорожают до разумного уровня. Поэтому на длинных промежутках времени (три-семь лет) можно предсказать движения цен акций. Волатильность на рынках объясняется иррациональностью поведения инвесторов. В силу разных причин инвесторы в массе могут быть слишком оптимистичны или слишком пессимистичны по поводу отдельных акций или рынка в целом. Получается, что разумный инвестор, не идущий на поводу у эмоций и собственной иррациональности, может более или менее предсказуемо зарабатывать на рынке.

Между тем в реальности под влиянием информационной эпохи, ставшей неотъемлемой реалией нашей жизни, мы все чаще считаем, что сиюминутная точность, отражаемая ценой акций, гораздо важнее имманентной неточности, характерной для оценки внутренней стоимости компании. Другими словами, инвесторы гораздо охотнее делают рискованные ставки на точные цифры, нежели стремятся оказаться правыми в приближенной фундаментальной оценке. Именно такое восприятие безоглядно торжествовало над реальностью во время последнего рыночного пузыря. Болезненное падение фондового рынка, которое мы переживаем сегодня, — это не что иное, как простое возвращение к реальности. Так действительно ли цена акции является достоверной и надежной мерой стоимости компании?

Гораздо сложнее преодолеть нашу нездоровую склонность к тому, чтобы принимать за талисман инвестирования цены акций, которые так легко измерить в любой момент, а не корпоративную стоимость с присущей ей фундаментальной неточностью.

Получается – что делают тысячи участников ФОРТС (и не только его) каждый день – пытаются предсказать на коротких отрезках времени будущие движения цен. Пытаются поспорить с нобелевскими лауреатами?

И сколько не говориться, что 99% сливают на срочном рынке – всё равно все думают, что будут в том самом 1% везунчиков.

Конечно, последний мой опционный счет был далеко не слит, и дальше может — «всё опять заработает» (итог за 6 месяцев это еще не приговор системе, главное суть), но по факту статистика прошлого вообще ничего не дает (не дает уверенности на 100%). Получается вероятность получения прибыли равна и у какой-то продуманной системы основанной на статистике и на методе, основанном просто на подкидывании монетки. Хотя я могу ошибаться, и дальше всё будет очень хорошо, но у меня нет желания полагаться на удачу… Появилось стойкое отвращение к такому роду убытков.

Вот это основная проблема всех стат. исследований поведения любых инструментов основанных на каких-то технических моментах. Статистика ничего не значит – рынок может измениться, либо может быть просто очень краткосрочная ситуация, когда всё будет против твоей системы. А суть в другом, на какой стороне в сделке ты окажешься (на сильной или слабой). Получается из серии сделок рано или поздно будет такая ситуация, что придут убытки – всё основано на краткосрочности колебаний рынка и маржинальной торговле – это создает «слабость» позиции спекулянта, а дальше дело техники…

И вот почему, меня заинтересовал именно индекс сМарт-Лаба. Он не связан с ценой, какими-то виртуальными вещами – типа уровней поддержки/сопротивления, уровней Фибо, объемами, ТМВ, СОТ и прочее. Тут только люди. В нем люди выражают свою позицию – либо в лонг, либо в шорт. И скорее всего – в этих цифрах и сидят, те самые 99% теряющих деньги (судя по статистике ЛЧИ – то да).

И кроме того, все популярные индикаторы и не дающие стабильной прибыли сейчас, когда-то были известны лишь узкой группе – и давали прибыль. Так что пока данный индикатор не столь популярен – есть шансы заработать. Думаю, еще раза два-три раза напишу про данную стратегию и хватит.

Попытаюсь исследовать кумулятивный индикатор ожидания движения слабых денег. И в любом случае – если и спекулировать, но выделять на это не более 5% от всего капитала (потому что игра) !!!

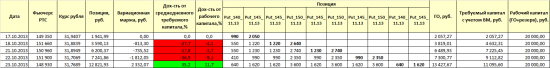

С 17 октября 2013 года (после сигнала индекса сМарт_Лаб от 19 сентября 2013) заходил в позиции в течение 5 торговых дней по закрытию дня по трем вариантам: покупки опционов (покупать опционы на 1-2 страйка без денег); продажи опционов (продавать опцион в деньгах ближайший к текущей цене); покупка/продажа фьючерса.

Послежу за результатами тестов.

Сейчас первичная цель – определить необходимый рабочий капитал (ГО + резерв) для каждого из вариантов, а позже по предыдущим сигналам прогнать на истории стратегию. Там может много чего интересного выскочить. С апреля 2011 было уже 16 трейдов, надо, кстати, проверить, ничего не упустил, и все ли они подходят под мой алгоритм. Резерв лучше заложить равный ГО, для большей подстраховки. Хотя на практике, если всё идет по плану, то вариационная маржа уменьшает требования по капиталу в работе.

Алгоритм следующий:

1. Индекс сМарт-лаб_2.0 показывает экстремум и потом пересекает 0. День сигнала – день максимального значения индекса сМарт-лаб_2.0. Получается с опозданием в недели 2 мы его увидим.

2. Через 28 календарных дней от дня сигнала — входим в лонг или в шорт, в зависимости от текущей цены и цены на дату сигнала. Т.е. например, 19 сентября ММВБ был 1487,19, а 17 октября 1512,32. Значит – признаем это локальным максимумом и заходим направленно в шорт! В последующие три торговых дня после 17 октября, — итоги торгов были несколько выше в диапазоне 1528-1533 по ММВБ. Сегодня уже 1507. Возможно система и «поймала» локальные максимумы. Для этого и растягиваю вход. Посмотрим…

3. Отмена сигнала – если Индекс сМарт-лаб_2.0 показал опять экстремум и пересек 0 в другую сторону. То выход из всех позиций. Цикл начинается снова. Сейчас если его значение станет выше нуля – выход по стоп-сигналу.

4. Фиксация позиции через 21 календарный день после «среднего дня входа» – тоже в течение 5 торговых дней, если сигнал не отменен. Возможен выход ранее – при достижении поставленных целей по профиту. Обычно около 6 трейдов в год. Цель в 30% на трейд вполне достойная. Но это уже, как проверю все возможные трейды за 2,5 года (индекс сМарт-Лаб существует с 11 апреля 2011 года).

Ситуация на данный момент по текущему трейду.

Ниже приведена информация на конец каждого дня с соответствующими суммами по ГО, ВМ, позициям по трем схемам:

Фьючерс

Продажа опциона

Покупка опциона

Пока только это только вход в позицию. Но уже плюс есть – вот же спекуляции это класс, бросай инвестиции +7% от рабочего капитала (если считать от ГО – то это в 2 раза больше) в совокупности по всем трем позициям за 4 торговых сессий …)).

Рабочий капитал ставлю несколько завышенным, требуемая сумма для ГО значительно ниже, но резерв должен быть – а то маржин-колл будет «звенеть» в самое не подходящее время.

Следующие действия – держим позицию до 11 ноября 2013 года, а потом начинаем также выходить поэтапно в течение 5 дней. Если будет новый сигнал (индекс сМарт-Лаб_2.0 станет выше нуля) – то выход из всех позиций сразу. После проведения всего цикла исследований – определю размер тейк-профита и приемлемые схемы работы…

Интересный момент еще – что лучше для данной стратегии:

1. Покупка опциона – при боковике и противоположном движении рынка – плохо, при сильном попутном движении – очень хорошо. Вот тут если прошло сильное движение не стоит ждать чего-то — лучше фиксироваться.

2. Продажа опциона – при сильном противоположном движении рынка – очень плохо, при боковике и попутном движении – хорошо.

3. Фьючерс — при противоположном движении рынка – плохо, при попутном движении – хорошо, при боковике – ноль.

Посмотрим, что лучше. Мне больше симпатизируют два последних варианта, так как покупая опционы – нужно сразу резкое движение, а это очень большая удача. Но и продажа опциона очень больно ударит при ошибке – если рынок пойдет в не ту сторону и быстро, но если будет боковик, то намного лучше фьючерса.

Кажется всё просто – всё понятно. Нужно просто посчитать. Голосуйте дальше – сМарт-Лабовцы!!!

Давайте опровергнем теории нобелевских лауреатов – предскажем краткосрочные движения рынка…)) Голосуйте как и раньше, от своих позиций…

P.S. Настоящая информация, про данные опционные системы носит исключительно информационный характер. Все оценки и мнения, высказанные мною, представляют собой независимое суждение. Я не несу ответственности за прямой или косвенный ущерб, наступивший в результате использования настоящей публикации или ее содержания.

P.P.S. Внимание рекламодателям — готов к размещению Вашей рекламы в своем блоге на сМарт-Лабе. Пишите предложения в личку...)

Читайте на SMART-LAB:

Режим risk-off: почему удар по Ирану усилил доллар, но не поддержал облигации

Понедельник начался с довольного нетипичного режима риск-офф: доллар укрепляется по всему рынку, мировые акции снижаются, золото выросло более чем на 4%, Brent в моменте подскакивал на 13%....

02.03.2026

Павел Крутолапов назначен генеральным директором ПАО "АПРИ"

Павел Крутолапов назначен генеральным директором ПАО «АПРИ»

С 2023 года Павел занимал должность главного архитектора ПАО «АПРИ» и отвечал за продуктовое направление компании,...

02.03.2026

Вы уже Т.Мартынова стали цитировать. Как там говориться, «За что кукушка хвалит петуха? За то, что хвалит он кукушку».

За исследования продвигаетесь ко 2-ому АЙПАДУ. Не спрашивали как вообще народ голосует куда пойдет рынок? ответ прост — от БАЛДЫ.

А вы эту БАЛДУ анализируете. АЙПАД вам точно надо уже сейчас вручать.

Когда всплывает этот вопрос, а он меня раздражает как лишний элемент на экране, то я нажимаю на крайний правый вариант ответа, т.к. мышка в этот момент у меня справа на экране, просто ближе. И вроде это вариант «вниз».