04 июля 2013, 17:47

Монетарная политика ЕЦБ и европейская фрагментация

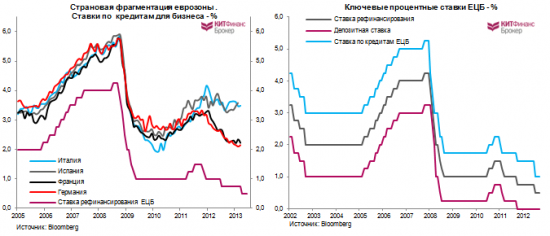

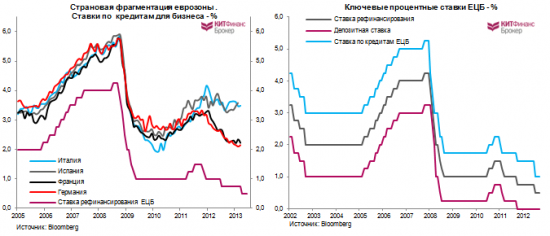

Страновая фрагментация еврозоны по-прежнему остается одной из ключевых проблем валютного блока. Суть европейской фрагментации заключается в том, что процентные ставки по корпоративным кредитам в периферийных странах (Италии, Испании и т.д.) остаются значительно выше аналогичных ставок в странах, составляющих ядро еврозоны (Германии, Франции).

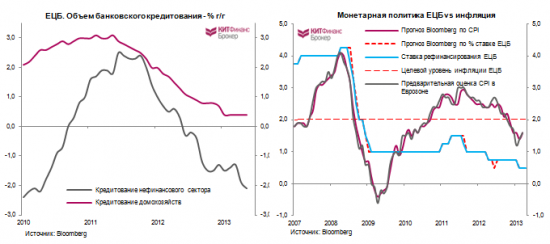

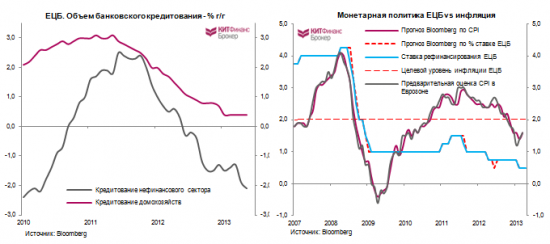

Кредитование нефинансового сектора экономики продолжает сокращаться. Объем “плохих” кредитов (NPL) на балансах периферийных коммерческих банков по-прежнему высок, но монетарному регулятору запрещено выкупать активы банков напрямую, как это делает, например, ФРС. Сегодня понижением ключевых процентных ставок ЕЦБ это проблему не решить. Европейский регулятор остается в сложной ситуации с практически связанными руками.

Я по-прежнему придерживаюсь точки зрения, согласно которой запуск нетрадиционных мер и программ со стороны ЕЦБ будет иметь значительно больший положительный эффект, нежели чем понижение процентной ставки в условиях нефункционирующего

трансмиссионного механизма.

Напомню, что на заседании от 2 мая 2013 года ЕЦБ принял следующие решения:

Веским аргументом в пользу майского снижения базовой процентной ставки ЕЦБ послужили данные по инфляции в еврозоне, которая в мае 2013 года составила 1,2%, что стало минимальным значением с февраля 2010 года. В июне CPI вырос до 1,6%, что ниже целевого ориентира ЕЦБ в 2%. ЕЦБ видит инфляцию на уровне 1,6% в 2013 году и 1,3% в 2014 году. Это открывает возможности для продолжения монетарного смягчения.

На июньском заседании регулятор не предпринял дополнительных шагов по смягчению монетарной политики. Сегодняшняя встреча также не преподнесла новых сюрпризов. Ставки остались неизменными, при этом Драги подтвердил, что программа OMT может быть запущена в любое время.

Отрицательная депозитная ставка

ЕЦБ никак не может решиться на понижение депозитной ставки ниже 0%. Разговоров было много, но, как я уже не раз отмечал, большого практического смысла в этом действии нет.

Во-первых, в условиях фрагментации отсутствует хоть какая-нибудь уверенность в том, что при отрицательной депозитной ставке банки начнут активнее кредитовать реальный сектор экономики. При этом важно отметить, что отрицательная ставка депо окажет контрпродуктивное влияние на прибыльность европейских банков.

Во-вторых, понижение депозитной ставки ниже нуля по идее должно было поддержать приток капитала в периферийные страны, т.к. значительную часть избыточных резервов формируют страны, составляющие ядро еврозоны (Германия).

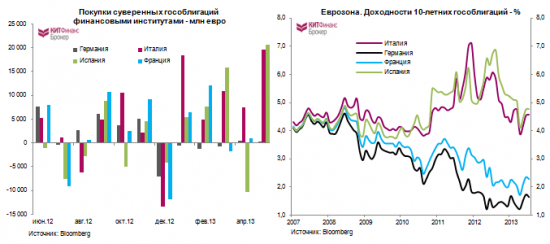

Однако сегодня периферийный страны не испытывают больших проблем на долговом рынке. После знаменитого заседания ЕЦБ в июле 2012 года, когда была понижена депозитная ставка, из уст Драги произнесена фраза “ECB is ready to do whatever it takes to preserve the euro within our mandate” и заявлено о возможности запуска программы OMT, капитал вновь стал возвращаться в периферию. “Bank run” закончился. Согласитесь, ведь глупо играть против решительно настроенного монетарного регулятора, лучше его фронтранить.

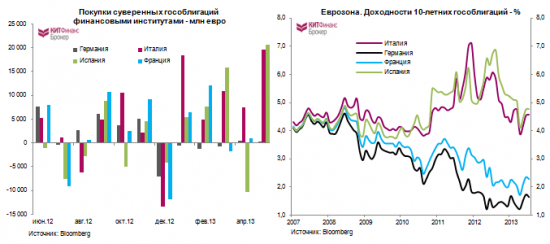

Хорошим подтверждением возврата капитала в периферию выступают графики динамики вложений финансовых институтов в суверенные гособлигации еврозоны и их доходностей.

TARGET2 и счета текущих операций

Динамика доходностей периферийных гособлигаций красноречиво показывает, что кризис суверенного долга завершен. Но вербальные интервенции Драги и снижение ставки депонирования не являются основополагающими причинами снижения ставок по суверенным долгам периферии.

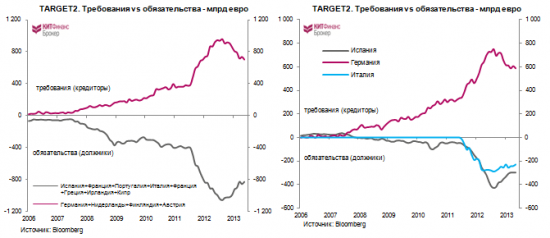

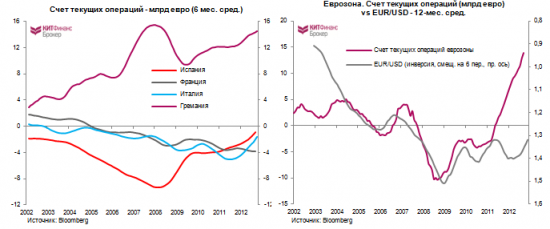

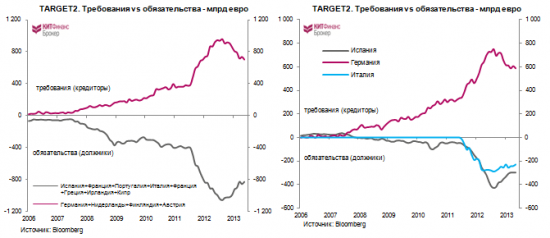

Дисбалансы внутри еврозоны, которые наглядно прослеживаются через изменение баланса европейской межбанковской системы TARGET2, сегодня устраняются через счета текущих операций платежного баланса и ослабление курса евро.

Рост баланса TARGET2 в первую очередь связан с кризисом счета текущих операций платежного баланса в странах европейской периферии. Главная причина этого кризиса — введение в обращение единой европейской валюты в начале 2000-х. Через несколько лет существования валютного блока абсолютное большинство новоиспеченных стран зоны евро, не имея возможности проводить самостоятельную монетарную политику, начали терять конкурентное преимущество на международных рынках на фоне дорожающего евро и растущей себестоимости продукции (во многом из-за увеличения затрат на рабочую силу).

Германия, напротив, получила новый рынок сбыта. Для поддержания и расширения спроса на свою продукцию немцы начали фондировать периферийные страны, в результате чего у последних появилась возможность выдавать кредиты населению и отечественным предприятиям на покупку немецких товаров. Так началось надувание экспортного пузыря Германии. Так начался процесс потери экономической эффективности европейской периферии.

С 2008 года дефицит платежного баланса между странами финансировался за счет формирования кредитных обязательств между центробанками этих стран (до этого за счет частного капитала). Пассивное сальдо торгового баланса может фондироваться через создание неограниченного количества требований против ЕЦБ.

Таким образом, сильная экспортная активность Германии стала причиной формирования значительного дисбаланса между Германией и проблемными странами еврозоны. Причем в рамках этой модели Бундесбанк фактически получал кредитные обязательства в обмен на экспорт.

В условиях кризиса доверия фондирование периферийных банков с частного сектора было переложено на плечи центробанков стран-кредиторов Евросистемы (Германии, Австрии, Финляндии и Нидерландов).

Ситуация начала обостряться в июне 2011 года и летом 2012 года баланс TARGET2 перевалил за отметку в 1 трлн. евро – в периферии бушевал долговой кризис. Июльское заседание ЕЦБ, о котором я упоминал выше, стало реперной точкой в этой истории. В августе прошлого года дисбалансы TARGET2 стали сокращаться. Европа вздохнула с облегчением.

На фоне этого, жесткие ограничения по дефицитам бюджета, т.н. “austerity measures”, инициатором которых была Германия, запустили процесс внутренней девальвации в периферийных странах. Страны валютного блока не могут проводить самостоятельную денежно-кредитную политику и в условиях кризиса девальвировать валюту, поэтому им пришлось пойти по пути “девальвации” заработных плат.

Процесс внутренней девальвации на фоне значительного сокращения уровня государственных расходов привел к тому, что импорт резко сократился, а экспорт вырос. Это привело сокращению дефицита счета текущих операций. И это же привело к тому, что зависимость Италии и Испании от внешнего фондирования (особенно со стороны Германии – см. график TARGET2) значительно снизилась – доходности суверенных гособлигаций пошли вниз.

В макроэкономике есть одно замечательноеуравнение, отражающее баланс между частным сектором, государством и внешним миром:

(S — I) = (G — T) + (Ex — Im), где

Взаимоотношения страны с внешним миром находит свое отражение в счете текущих операций, где ведется учет по торговому балансу (разность между объемом экспорта и импорта). Когда счет текущих операций выходит в плюс, зависимость от внешнего фондирования просто отпадает – дефициты бюджета финансируются за счет внутренних сбережений. Исходя из представленной формулы, по-другому просто и быть не может.

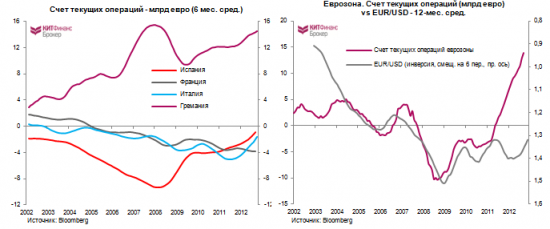

Процесс сокращения дефицита по счету текущих операций в периферийных странах сегодня идет полным ходом:

Так, в марте Испания впервые с 1971 года зафиксировала профицит торгового баланса. Ранее испанское правительство изменило трудовое законодательство для того, чтобы у компаний было больше возможностей по сокращению заработных плат, увольнений и переквалификации работников. Все эти меры поспособствовали повышению конкурентоспособности испанских товаров на международном рынке.

Немаловажную роль в позитивной динамике счета текущих операции не только стран периферии, но и всей еврозоны, играет политика дешевого евро. ЕЦБ должен всячески способствовать удержанию курса евро на низких уровнях через мягкие монетарные условия. Именно в этой плоскости лежит долгосрочная идея продажи евро против доллара США вплоть до уровней 1,25-1,20.

ЕЦБ и евро: избыточные резервы, ключевые ставки, спреды долгового и денежного рынка

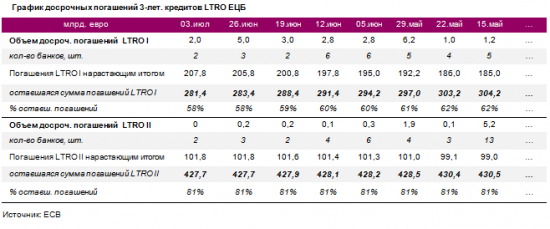

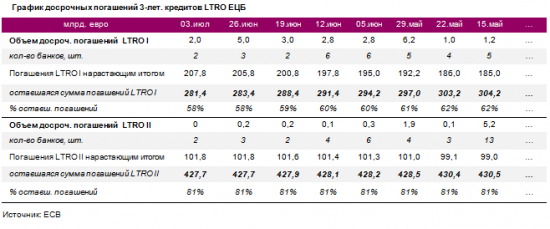

Европейские коммерческие банки продолжают досрочно возвращать кредиты, выданные в рамках первой и второй программы долгосрочного рефинансирования (LTRO).

По данным на 3 июля, в рамках первой программы LTRO I от 21 декабря 2011 объемом 489,2 млрд евро года банкам осталось погасить 281 млрд. евро (58%), в рамках второй LTRO II – от 29 февраля объемом 529 млрд евро – осталось вернуть 427,7 млрд (81%).

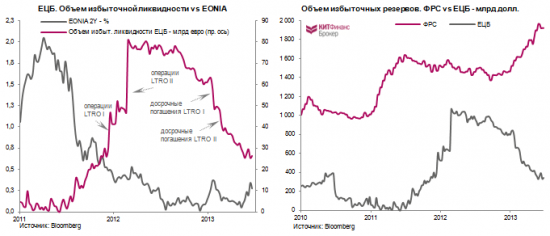

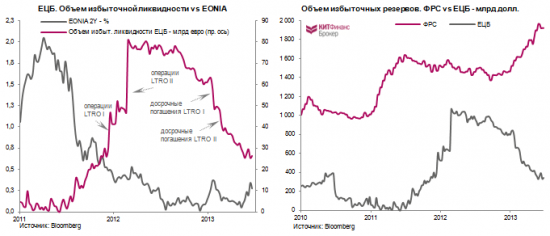

Досрочное погашение кредитов LTRO является главной причиной сокращения баланса ЕЦБ. Напомним, что в условиях сломанного трансмиссионного механизма и рецессии в экономике, коммерческие банки направили деньги от долгосрочных операций рефинансирования не на выдачу новых кредитов реальному сектору, а обратно в ЕЦБ на счета депо (в то время под 0,25%). Таким образом, банки формировали избыточные “неработающие в экономике” резервы, доведя их в марте 2012 года до 800 млрд евро. Огромная масса избыточных резервов прижала ставки денежного рынка близко к нулю – фондирование на межбанковском рынке стало очень дешевым. Это спасло финансовую систему еврозоны от полного коллапса.

Сегодня ситуация на межбанковском рынке нормализовалась, поэтому потребности в таком объеме кредитов LTRO нет (по ним еще и процент платить необходимо). Досрочные выплаты с января 2013 года привели к сокращению объема избыточных резервов до 260 млрд евро. Согласно расчетам, ставки на межбанковском рынке (к примеру, EONIA) могут ощутить повышательное давление, когда объем избыточных резервов упадет ниже 200 млрд.

Сокращение избыточных резервов приводит к сокращению баланса ЕЦБ. Напротив, ФРС продолжает программу выкупа активов QE3, что приводит к расширению его баланса (в первую очередь через увеличение объема избыточных резервов). Казалось бы, это должно приводить к давлению на американский доллар, но рынок играет на опережение.

Дело в том, что представители американского монетарного регулятора все чаще говорят о начале “exit strategy” из политики количественного ослабления. Последнее выступление Бернанке по факту заседания Комитета по открытым рынкам, где были озвучены ориентиры по выходу из QE3 спровоцировало резкий рост доходностей трежериз – ситуация на долговом рынке крупнейшей экономики мира формирует оценку стоимости доллара США.

Получается, что сегодня рынок закладывается на продолжение мягкой политики со стороны ЕЦБ и на ужесточение монетарных условий ФРС.

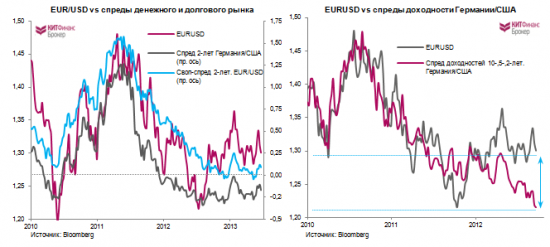

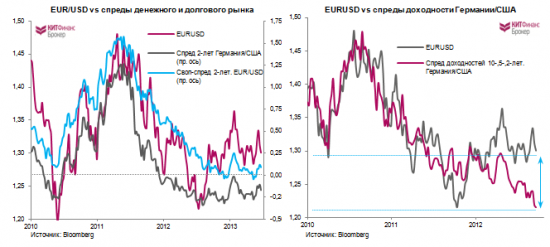

Динамика спредов между немецкими бундесами и американскими трежериз является определяющей для динамики валютной пары EUR/USD. Таким образом, мы считаем, что в долгосрочной перспективе евро продолжит снижение против доллара США.

Это подтверждает динамика спреда между 10-,5-,2-летними бундесами и трежериз.

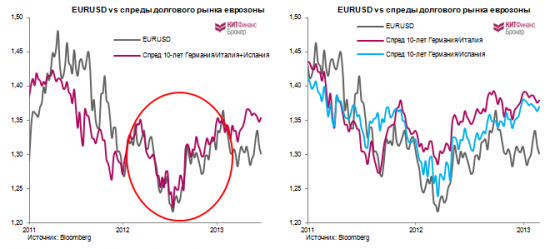

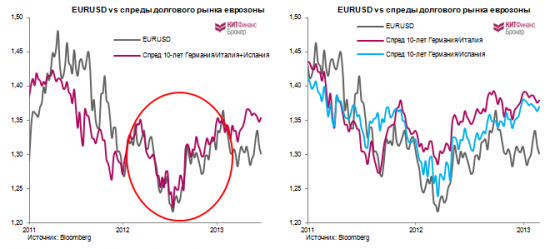

Устойчивой связи между динамикой евродоллара и спредов немецких против итальянских и испанских гособлигаций, которая имела место быть на протяжении всего 2012 года, сегодня не наблюдается. Это подтверждает идею того, что рынок больше не видит проблем на долговом рынке европейской периферии, но концентрирует свое внимание на ФРС и возможном сворачивании программы выкупа активов.

Выводы

Сегодня на повестке дня европейских властей стоит вопрос восстановления экономического роста. В условиях текущих дисбалансов, сделать это будет нелегко.

Нетрадиционные меры со стороны европейского регулятора (например, запуск программы OMT) могут ускорить процесс устранения страновой фрагментации в еврозоне. Видимо, окончательное решение по запуску программы может быть принято после выборов Канцлера Германии осенью 2013 года. Вероятно также, что немцы пересмотрят (смягчат) политику “austerity measures”, навязанную периферийным странам.

Майский пересмотр монетарной политики ЕЦБ в сторону дальнейшего смягчения окажет, по моему мнению, средне- и долгосрочное негативное влияние на динамику курса единой европейской валюты против доллара США.

В условиях, когда ФРС рассматривает план по выходу из программ количественного смягчения, а ЕЦБ, наоборот, нацелен на дальнейшее смягчение монетарной политики, наиболее разумным вариантом видится покупка доллара США против евро. Ключевые спреды между немецкими бундесами и американскими трежериз подтверждают эту идею.

Еврозоне необходим дешевый евро – слабая валюта помогает расширять положительное сальдо счета текущих операции еврозоны. В особенности это необходимо периферийным странам, для которых расширение экспортного потенциала является одним из факторов экономической стабилизации. В 2011-2012 кризис суверенного долга испытали страны с большим дефицитом счета текущих операций. Наблюдается сильная взаимосвязь между риск-премией по суверенному долгу и дефицитом счета текущих операций.

Сегодня с уверенностью можно говорить о том, что кризис суверенного долга европейской периферии завершен. Дисбалансы европейской периферии, которые наглядно прослеживаются через TARGET2, устраняются через сокращение дефицитов по счету текущих операций и ослабление курса евро.

По-прежнему сохраняю рекомендацию от 6 мая 2013 года – продавать EUR/USD. Кроме этого, рекомендую покупать акции финансового сектора еврозоны, в особенности итальянские и испанские банки.

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

Кредитование нефинансового сектора экономики продолжает сокращаться. Объем “плохих” кредитов (NPL) на балансах периферийных коммерческих банков по-прежнему высок, но монетарному регулятору запрещено выкупать активы банков напрямую, как это делает, например, ФРС. Сегодня понижением ключевых процентных ставок ЕЦБ это проблему не решить. Европейский регулятор остается в сложной ситуации с практически связанными руками.

Я по-прежнему придерживаюсь точки зрения, согласно которой запуск нетрадиционных мер и программ со стороны ЕЦБ будет иметь значительно больший положительный эффект, нежели чем понижение процентной ставки в условиях нефункционирующего

трансмиссионного механизма.

Напомню, что на заседании от 2 мая 2013 года ЕЦБ принял следующие решения:

- снизил ставку рефинансирования до 0,5%, ставку по кредитам до 1,0%,

- сохранил ставку депонирования на уровне 0,0%

- продлил неограниченные по объему операции MRO и 3-месячные LTRO до конца второго квартала 2014 года

- заявил о намерении начать переговоры с европейскими институтами по вопросам функционирования рынка активов, доходы от которых обеспечиваются платежами по кредитам нефинансовых организаций (секьюритизированные кредиты, ABS).

Веским аргументом в пользу майского снижения базовой процентной ставки ЕЦБ послужили данные по инфляции в еврозоне, которая в мае 2013 года составила 1,2%, что стало минимальным значением с февраля 2010 года. В июне CPI вырос до 1,6%, что ниже целевого ориентира ЕЦБ в 2%. ЕЦБ видит инфляцию на уровне 1,6% в 2013 году и 1,3% в 2014 году. Это открывает возможности для продолжения монетарного смягчения.

На июньском заседании регулятор не предпринял дополнительных шагов по смягчению монетарной политики. Сегодняшняя встреча также не преподнесла новых сюрпризов. Ставки остались неизменными, при этом Драги подтвердил, что программа OMT может быть запущена в любое время.

Отрицательная депозитная ставка

ЕЦБ никак не может решиться на понижение депозитной ставки ниже 0%. Разговоров было много, но, как я уже не раз отмечал, большого практического смысла в этом действии нет.

Во-первых, в условиях фрагментации отсутствует хоть какая-нибудь уверенность в том, что при отрицательной депозитной ставке банки начнут активнее кредитовать реальный сектор экономики. При этом важно отметить, что отрицательная ставка депо окажет контрпродуктивное влияние на прибыльность европейских банков.

Во-вторых, понижение депозитной ставки ниже нуля по идее должно было поддержать приток капитала в периферийные страны, т.к. значительную часть избыточных резервов формируют страны, составляющие ядро еврозоны (Германия).

Однако сегодня периферийный страны не испытывают больших проблем на долговом рынке. После знаменитого заседания ЕЦБ в июле 2012 года, когда была понижена депозитная ставка, из уст Драги произнесена фраза “ECB is ready to do whatever it takes to preserve the euro within our mandate” и заявлено о возможности запуска программы OMT, капитал вновь стал возвращаться в периферию. “Bank run” закончился. Согласитесь, ведь глупо играть против решительно настроенного монетарного регулятора, лучше его фронтранить.

Хорошим подтверждением возврата капитала в периферию выступают графики динамики вложений финансовых институтов в суверенные гособлигации еврозоны и их доходностей.

TARGET2 и счета текущих операций

Динамика доходностей периферийных гособлигаций красноречиво показывает, что кризис суверенного долга завершен. Но вербальные интервенции Драги и снижение ставки депонирования не являются основополагающими причинами снижения ставок по суверенным долгам периферии.

Дисбалансы внутри еврозоны, которые наглядно прослеживаются через изменение баланса европейской межбанковской системы TARGET2, сегодня устраняются через счета текущих операций платежного баланса и ослабление курса евро.

Рост баланса TARGET2 в первую очередь связан с кризисом счета текущих операций платежного баланса в странах европейской периферии. Главная причина этого кризиса — введение в обращение единой европейской валюты в начале 2000-х. Через несколько лет существования валютного блока абсолютное большинство новоиспеченных стран зоны евро, не имея возможности проводить самостоятельную монетарную политику, начали терять конкурентное преимущество на международных рынках на фоне дорожающего евро и растущей себестоимости продукции (во многом из-за увеличения затрат на рабочую силу).

Германия, напротив, получила новый рынок сбыта. Для поддержания и расширения спроса на свою продукцию немцы начали фондировать периферийные страны, в результате чего у последних появилась возможность выдавать кредиты населению и отечественным предприятиям на покупку немецких товаров. Так началось надувание экспортного пузыря Германии. Так начался процесс потери экономической эффективности европейской периферии.

С 2008 года дефицит платежного баланса между странами финансировался за счет формирования кредитных обязательств между центробанками этих стран (до этого за счет частного капитала). Пассивное сальдо торгового баланса может фондироваться через создание неограниченного количества требований против ЕЦБ.

Таким образом, сильная экспортная активность Германии стала причиной формирования значительного дисбаланса между Германией и проблемными странами еврозоны. Причем в рамках этой модели Бундесбанк фактически получал кредитные обязательства в обмен на экспорт.

В условиях кризиса доверия фондирование периферийных банков с частного сектора было переложено на плечи центробанков стран-кредиторов Евросистемы (Германии, Австрии, Финляндии и Нидерландов).

Ситуация начала обостряться в июне 2011 года и летом 2012 года баланс TARGET2 перевалил за отметку в 1 трлн. евро – в периферии бушевал долговой кризис. Июльское заседание ЕЦБ, о котором я упоминал выше, стало реперной точкой в этой истории. В августе прошлого года дисбалансы TARGET2 стали сокращаться. Европа вздохнула с облегчением.

На фоне этого, жесткие ограничения по дефицитам бюджета, т.н. “austerity measures”, инициатором которых была Германия, запустили процесс внутренней девальвации в периферийных странах. Страны валютного блока не могут проводить самостоятельную денежно-кредитную политику и в условиях кризиса девальвировать валюту, поэтому им пришлось пойти по пути “девальвации” заработных плат.

Процесс внутренней девальвации на фоне значительного сокращения уровня государственных расходов привел к тому, что импорт резко сократился, а экспорт вырос. Это привело сокращению дефицита счета текущих операций. И это же привело к тому, что зависимость Италии и Испании от внешнего фондирования (особенно со стороны Германии – см. график TARGET2) значительно снизилась – доходности суверенных гособлигаций пошли вниз.

В макроэкономике есть одно замечательноеуравнение, отражающее баланс между частным сектором, государством и внешним миром:

(S — I) = (G — T) + (Ex — Im), где

- S – сбережения частного сектора;

- I – инвестиции частного сектора;

- G – государственные расходы;

- T – налоги;

- Ex – экспорт;

- Im – импорт.

Взаимоотношения страны с внешним миром находит свое отражение в счете текущих операций, где ведется учет по торговому балансу (разность между объемом экспорта и импорта). Когда счет текущих операций выходит в плюс, зависимость от внешнего фондирования просто отпадает – дефициты бюджета финансируются за счет внутренних сбережений. Исходя из представленной формулы, по-другому просто и быть не может.

Процесс сокращения дефицита по счету текущих операций в периферийных странах сегодня идет полным ходом:

Так, в марте Испания впервые с 1971 года зафиксировала профицит торгового баланса. Ранее испанское правительство изменило трудовое законодательство для того, чтобы у компаний было больше возможностей по сокращению заработных плат, увольнений и переквалификации работников. Все эти меры поспособствовали повышению конкурентоспособности испанских товаров на международном рынке.

Немаловажную роль в позитивной динамике счета текущих операции не только стран периферии, но и всей еврозоны, играет политика дешевого евро. ЕЦБ должен всячески способствовать удержанию курса евро на низких уровнях через мягкие монетарные условия. Именно в этой плоскости лежит долгосрочная идея продажи евро против доллара США вплоть до уровней 1,25-1,20.

ЕЦБ и евро: избыточные резервы, ключевые ставки, спреды долгового и денежного рынка

Европейские коммерческие банки продолжают досрочно возвращать кредиты, выданные в рамках первой и второй программы долгосрочного рефинансирования (LTRO).

По данным на 3 июля, в рамках первой программы LTRO I от 21 декабря 2011 объемом 489,2 млрд евро года банкам осталось погасить 281 млрд. евро (58%), в рамках второй LTRO II – от 29 февраля объемом 529 млрд евро – осталось вернуть 427,7 млрд (81%).

Досрочное погашение кредитов LTRO является главной причиной сокращения баланса ЕЦБ. Напомним, что в условиях сломанного трансмиссионного механизма и рецессии в экономике, коммерческие банки направили деньги от долгосрочных операций рефинансирования не на выдачу новых кредитов реальному сектору, а обратно в ЕЦБ на счета депо (в то время под 0,25%). Таким образом, банки формировали избыточные “неработающие в экономике” резервы, доведя их в марте 2012 года до 800 млрд евро. Огромная масса избыточных резервов прижала ставки денежного рынка близко к нулю – фондирование на межбанковском рынке стало очень дешевым. Это спасло финансовую систему еврозоны от полного коллапса.

Сегодня ситуация на межбанковском рынке нормализовалась, поэтому потребности в таком объеме кредитов LTRO нет (по ним еще и процент платить необходимо). Досрочные выплаты с января 2013 года привели к сокращению объема избыточных резервов до 260 млрд евро. Согласно расчетам, ставки на межбанковском рынке (к примеру, EONIA) могут ощутить повышательное давление, когда объем избыточных резервов упадет ниже 200 млрд.

Сокращение избыточных резервов приводит к сокращению баланса ЕЦБ. Напротив, ФРС продолжает программу выкупа активов QE3, что приводит к расширению его баланса (в первую очередь через увеличение объема избыточных резервов). Казалось бы, это должно приводить к давлению на американский доллар, но рынок играет на опережение.

Дело в том, что представители американского монетарного регулятора все чаще говорят о начале “exit strategy” из политики количественного ослабления. Последнее выступление Бернанке по факту заседания Комитета по открытым рынкам, где были озвучены ориентиры по выходу из QE3 спровоцировало резкий рост доходностей трежериз – ситуация на долговом рынке крупнейшей экономики мира формирует оценку стоимости доллара США.

Получается, что сегодня рынок закладывается на продолжение мягкой политики со стороны ЕЦБ и на ужесточение монетарных условий ФРС.

Динамика спредов между немецкими бундесами и американскими трежериз является определяющей для динамики валютной пары EUR/USD. Таким образом, мы считаем, что в долгосрочной перспективе евро продолжит снижение против доллара США.

Это подтверждает динамика спреда между 10-,5-,2-летними бундесами и трежериз.

Устойчивой связи между динамикой евродоллара и спредов немецких против итальянских и испанских гособлигаций, которая имела место быть на протяжении всего 2012 года, сегодня не наблюдается. Это подтверждает идею того, что рынок больше не видит проблем на долговом рынке европейской периферии, но концентрирует свое внимание на ФРС и возможном сворачивании программы выкупа активов.

Выводы

Сегодня на повестке дня европейских властей стоит вопрос восстановления экономического роста. В условиях текущих дисбалансов, сделать это будет нелегко.

Нетрадиционные меры со стороны европейского регулятора (например, запуск программы OMT) могут ускорить процесс устранения страновой фрагментации в еврозоне. Видимо, окончательное решение по запуску программы может быть принято после выборов Канцлера Германии осенью 2013 года. Вероятно также, что немцы пересмотрят (смягчат) политику “austerity measures”, навязанную периферийным странам.

Майский пересмотр монетарной политики ЕЦБ в сторону дальнейшего смягчения окажет, по моему мнению, средне- и долгосрочное негативное влияние на динамику курса единой европейской валюты против доллара США.

В условиях, когда ФРС рассматривает план по выходу из программ количественного смягчения, а ЕЦБ, наоборот, нацелен на дальнейшее смягчение монетарной политики, наиболее разумным вариантом видится покупка доллара США против евро. Ключевые спреды между немецкими бундесами и американскими трежериз подтверждают эту идею.

Еврозоне необходим дешевый евро – слабая валюта помогает расширять положительное сальдо счета текущих операции еврозоны. В особенности это необходимо периферийным странам, для которых расширение экспортного потенциала является одним из факторов экономической стабилизации. В 2011-2012 кризис суверенного долга испытали страны с большим дефицитом счета текущих операций. Наблюдается сильная взаимосвязь между риск-премией по суверенному долгу и дефицитом счета текущих операций.

Сегодня с уверенностью можно говорить о том, что кризис суверенного долга европейской периферии завершен. Дисбалансы европейской периферии, которые наглядно прослеживаются через TARGET2, устраняются через сокращение дефицитов по счету текущих операций и ослабление курса евро.

По-прежнему сохраняю рекомендацию от 6 мая 2013 года – продавать EUR/USD. Кроме этого, рекомендую покупать акции финансового сектора еврозоны, в особенности итальянские и испанские банки.

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

www.ecb.int/press/pressconf/2013/html/is130704.en.html

уж очень сильные распродажи в трежах устроили. а спекуляции только о сокращении КУ о ставках даже речь пока не идет… а доходности все растут и растут.

С чем такой сброс сильный связан?

Их загнали «ниже нижнего» на массивных вливаниях ФРС. Логично, что длинные облиги крайне чувствительны к возможному сокращению давления цб на ставки.

finance.yahoo.com/q/bc?s=%5ETNX&t=my&l=on&z=l&q=l&c=

1)Сокращение избыточных резервов приводит к сокращению баланса ЕЦБ. Напротив, ФРС продолжает программу выкупа активов QE3, что приводит к расширению его баланса (в первую очередь через увеличение объема избыточных резервов). Казалось бы, это должно приводить к давлению на американский доллар, но рынок играет на опережение.

2) Дело в том, что представители американского монетарного регулятора все чаще говорят о начале “exit strategy” из политики количественного ослабления. Последнее выступление Бернанке по факту заседания Комитета по открытым рынкам, где были озвучены ориентиры по выходу из QE3 спровоцировало резкий рост доходностей трежериз – ситуация на долговом рынке крупнейшей экономики мира формирует оценку стоимости доллара США.

Получается, что сегодня рынок закладывается на продолжение мягкой политики со стороны ЕЦБ и на ужесточение монетарных условий ФРС.

Динамика спредов между немецкими бундесами и американскими трежериз является определяющей для динамики валютной пары EUR/USD. Таким образом, мы считаем, что в долгосрочной перспективе евро продолжит снижение против доллара США.

Это подтверждает динамика спреда между 10-,5-,2-летними бундесами и трежериз.

3) Устойчивой связи между динамикой евродоллара и спредов немецких против итальянских и испанских гособлигаций, которая имела место быть на протяжении всего 2012 года, сегодня не наблюдается. Это подтверждает идею того, что рынок больше не видит проблем на долговом рынке европейской периферии, но концентрирует свое внимание на ФРС и возможном сворачивании программы выкупа активов.

EUR\USD шорт, откуда? смотрите на график и выбирайте цену. пост обзорный а не торгово сигнальный

Очень, очень спорно. И особенно про фрагментацию.

Наоборот, последние договоренности по банковскому союзу фрагментацию усиливают — национальные банки покупают суверенные облиги, а реальных рычагов интеграции нет. «Устранение» дисбалансов TARGET2, как и «нормализация» платежных балансов — следствие скорее как чисто циклического характера колебаний ситуации в финансовой системе, так и следствие радикальных мер количественного смягчения. Реального улучшения в Еврозоне как не было, так и нет.

И если уж говорить о корреляции спредов и EURUSD, то тут уместнее приводить спред US2yr-GE2yr, с ним как раз у пары временами корреляция весьма высока (когда не столь высока роль внешнеторговых факторов).

Но по выводам согласен — euro sell. И цели там сильно ниже.