29 июня 2013, 14:50

VIX Calendar Strangle Index

На прошлой неделе Bank of America Merrill Lynch выпустила отчет, в котором решила представить BofA Merrill Lynch VIX Calendar Strangle Index.

На прошлой неделе Bank of America Merrill Lynch выпустила отчет, в котором решила представить BofA Merrill Lynch VIX Calendar Strangle Index. Это индекс отображает поведение стратегии, где покупаются 3-х месячные опционы пут вне денег на 2,5% и тут же покупаются 4-х месячные опционы колл вне денег на 20% на индекс волатильности VIX.

Данная стратегия строится каждый месяц в тот момент, когда до исполнения опционов осталось половины срока. Потом через два месяца позиция роллируется. Таким образом одновременно удерживается несколько стратегий с разными месяцами исполнения.

Индекс был разработан для демонстрации того, как наличие путовой ноги в данном календарном стрэнгле может помочь уменьшить стоимость владения длинным опционом колл.

Обычно, когда вы хеджируетесь от риска «толстых хвостов» (проще говоря от падения рынка и взлета волатильности) через покупку опционов колл вне денег, то вы можете столкнуться с нежелательными затратами по удержанию и переносу позиции.

В период низкой волатильности длинный опцион пут будет выигрывать от временной структуры ценообразования фьючерсов VIX (помним, что опционы на индекс волатильности VIX — это опционы на фьючерс VIX) по мере приближения опционов к экспирации.

Длинный опцион колл покупается в расчёте на изменения рыночных условий, в результате которых индекс волатильности VIX будет находится выше.

Чем дольше рынки остаются никзоволатильными, тем больше игроков ищут пути, как можно заработать на «толстых хвостах» недорогим способом.

Таким образом BofA Merrill Lynch VIX Calendar Strangle Index показывает новаторский метод получения не только защиты портфеля, но и использование стратегии самой по себе.

Макро хеджирование без затрат. VIX Calendar Strangle

- Покупка 3-х месячного опциона пут и 4-х месячного опциона колл. Роллирование каждые 2 месяца.

- Нет затрат в периоды затишья и мощный инструмент хеджа в периоды стресса на рынках.

- Медленный временной распад опционов VIX и контанго фьючерсов VIX способствовали получению дохода на исторических данных.

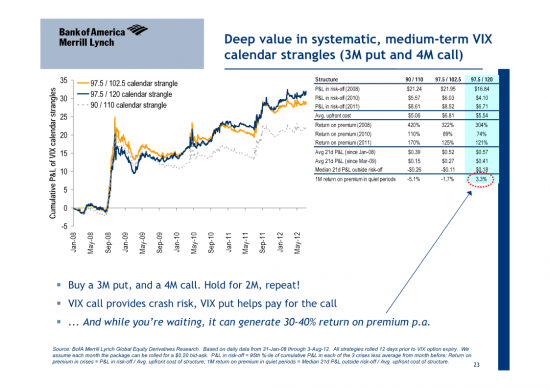

Важен систематический подход. График и таблица на слайде отображают доход при использовании различных опционоввне денег:

- 2,5% пут и 2,5% колл

- 2,5% пут и 20% колл

- 10% пут и 10% колл

- Покупаем 3-х месячный опцион пут и 4-х месячный опцион колл. Держим 2 месяца и пвоторяем!

- VIX опцион колл на случай обвала, опцион пут помогает заплатить за опцион колл.

- Пока вы ждете, данная стратегия может генерировать 30-40% дохода на премию.

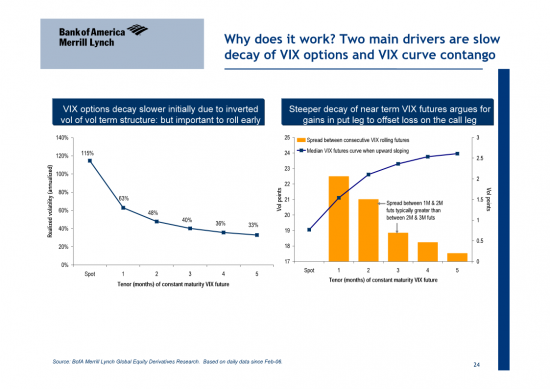

Почему это работает? Две причины — медленный распад опционов и контанго.

Медленный распад в следствии перевернутой волатильности временной структуры. Важно роллировать рано.

Крутой распад ближних фьючерсов VIX приводит к прибыли в путовой ноге, что компенсирует потери в опционе колл.

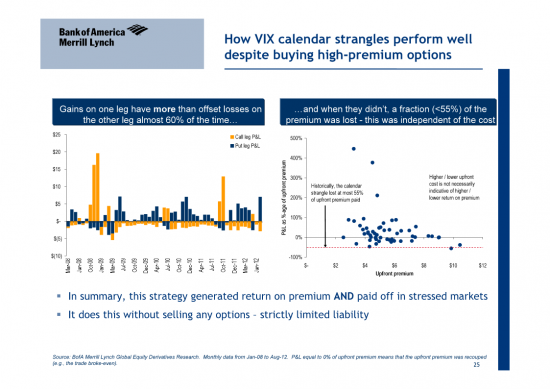

Почему VIX Calendar Strangle ведет себя отлично несмотря на покупку дорогих опционов.

Прибыль по одной ноге перекрывает потере по другой в 60% случаев. В остальное время вы теряете не больше 55% премии и это не зависит от начальной стоимости позиции.

- В целом данная стратегия генерирует положительный доход и с лихвой окупается во время рыночной паники.

- Это работает даже без продажи опционов, что строго ограничивает потери.

Источник: http://optiontraders.ru/

По стратегии:

Пока ДядяВертолёт тушил волу КЯми, рынок был другой. Так что бектест здесь вообще скорее вредит. Когда VIX с 80 провалился до 20 и затем через два всплеска до 45 утоптали на 13 по фьючам и 11 по индексу была совсем другая игра.

Задним числом рекламируют то, что зарабатывало раньше.

Между ближними фьючами был спред больше 2 пунктов. А теперь от июльского до декабрьского через суммарный спред 3 пункта. А в моменте и меньше двух бывает. =)))

Но и он уменьшился тоже.

На предпоследнем слайде видно, что спрэд составлял тогда 1,5-2 пункта, сейчас 0,5 пункта. vixcentral.com/

В общем сама идея понятна, реализация может быть различна.