21 июня 2013, 12:00

Дивиденды-2013: в генерации почти без сюрпризов

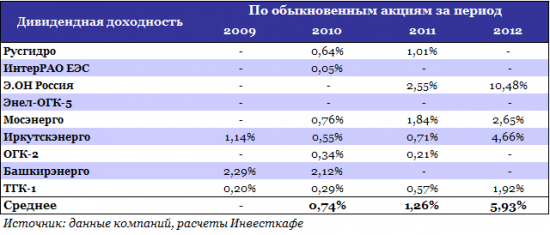

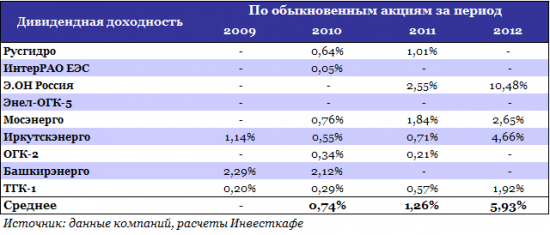

В отличие от большинства МРСК, которые в этом году неожиданно порадовали акционеров беспрецедентным повышением payout ratio до 25% чистой прибыли и обеспечили среднюю дивидендную доходность в секторе почти на уровне 5%, генкомпании сюрпризов практически не принесли.

Исключением можно считать рекорд Э.ОН Россия с доходностью 10,5%, однако неожиданностью он не стал. Остальные генераторы, которые все же решили выплатить дивиденды, обеспечили среднюю доходность на уровне 3%.

Пожалуй, последней в секторе свое решение по дивидендам обнародовала Энел ОГК-5. Собрание акционеров 19 июня решило не выплачивать дивиденды за 2012 год и направить всю чистую прибыль в размере 4,657 млрд руб. на реализацию инвестиционной программы Энел в России. Собственно, рынок и не ждал данных выплат от «пятерки», поэтому и интерес к бумагам компании был невысок. Дело в том, что высокие капитальные затраты отсрочивают начало выплат акционерам. В ближайшие пять лет Энел ОГК-5 намерена вложить в свои российские активы еще почти 1,5 млрд евро. Завершение инвестиционной программы станет долгосрочным драйвером роста акций компании, после чего можно будет рассчитывать на постепенное приближение к рекорду лидера сектора Э.ОН Россия по payout ratio, равному 100%.

Ввод новых эффективных мощностей ПГУ на Среднеуральской и Невинномысской ГРЭС, запущенных в эксплуатацию в конце 2011 года, уже благоприятно сказывается на финансовом профиле пятой ОГК. Это также подтверждает и увеличение свободного денежного потока, доступного акционерам и кредиторам компании (FCFF), с отрицательного уровня 2011 года до 5,8 млрд руб. по итогам года прошедшего.

В текущем году Энел ожидает, что EBITDA вырастет на 10% г/г. Уровень годовых CAPEX был пересмотрен компанией в сторону снижения до 7,5 млрд руб. В связи с этим я ожидаю увеличения свободного денежного потока акционеров компании (FCFE) с 2,5 млрд руб. в 2012 году до более чем 4 млрд руб. в 2013-м. По моим подсчетам, FCFF вырастет до 6,5 млрд руб., а ROE — до 8,72%. Соответственно, если прогноз увеличения свободных денежных средств компании подтвердится, это окажет долгосрочную поддержку котировкам ее акций. С учетом отчетности Энел и ее аналогов на российском рынке таргет по бумагам компании установлен на уровне 1,57 руб.

У остальных генераторов ситуация практически аналогичная. Более менее приличные дивиденды смогло обеспечить лишь Иркутскэнерго. Однако рост доходов компании, сказавшийся на выплате акционерам, не продолжится в этом году. Иркутскэнерго придется конкурировать на рынке Сибири с новыми мощностями Русгидро, поэтому денежным потокам (FCFE) акционеров иркутской компании грозит существенное сокращение.

Возможно, это объясняется тем, что Иркутскэнерго больше всех сэкономило денежных средств акционеров на дивидендах: соотношение между свободным денежным потоком акционеров компании (FCFE) и уровнем дивидендных выплат в 2012 году составило 5,3х, но упало в 4,4 раза по отношению к уровню 2011 года. У Э.ОН Россия этот же показатель в 2012-м сократился год к году с 2,6х до 0,7х.

Газпромовские «внучки» Мосэнерго и ТГК-1 оказались наиболее щедрыми в сегменте. Дивидендыпоследней в 3,3 раза превысили FCFE за 2012 год. У Мосэнерго этот показатель и вовсе оказался отрицательным.

Дивидендная политика Э.ОН на данный момент выглядит наиболее перспективной. Накопления долга или появления существенных капитальных затрат у компании в ближайшее время ждать не стоит, так что есть основания рассчитывать на сохранение высоких дивидендов, несмотря на амбициозное решение руководства направлять на них 100% ЧП. Я считаю, что держатели бумаг Э.ОН могут ждать почти двукратного повышения свободного денежного потока акционеров (FCFE) по итогам 2013 года. Вот почему данные акции можно по-прежнему относить к одной из наиболее привлекательных дивидендных историй в российской энергетике с перспективой на несколько ближайших лет. Ведь, даже несмотря на риски, связанные с планируемым переходом на новые правила оптового рынка, вертикальная интеграция и качество генерирующих мощностей Э.ОН позволит ей успешно работать практически в любых условиях энергорынка.

Цель по бумагам Э.ОН — 3,67 руб., потенциал роста — 55%, долгосрочная рекомендация — «покупать».

Исключением можно считать рекорд Э.ОН Россия с доходностью 10,5%, однако неожиданностью он не стал. Остальные генераторы, которые все же решили выплатить дивиденды, обеспечили среднюю доходность на уровне 3%.

Пожалуй, последней в секторе свое решение по дивидендам обнародовала Энел ОГК-5. Собрание акционеров 19 июня решило не выплачивать дивиденды за 2012 год и направить всю чистую прибыль в размере 4,657 млрд руб. на реализацию инвестиционной программы Энел в России. Собственно, рынок и не ждал данных выплат от «пятерки», поэтому и интерес к бумагам компании был невысок. Дело в том, что высокие капитальные затраты отсрочивают начало выплат акционерам. В ближайшие пять лет Энел ОГК-5 намерена вложить в свои российские активы еще почти 1,5 млрд евро. Завершение инвестиционной программы станет долгосрочным драйвером роста акций компании, после чего можно будет рассчитывать на постепенное приближение к рекорду лидера сектора Э.ОН Россия по payout ratio, равному 100%.

Ввод новых эффективных мощностей ПГУ на Среднеуральской и Невинномысской ГРЭС, запущенных в эксплуатацию в конце 2011 года, уже благоприятно сказывается на финансовом профиле пятой ОГК. Это также подтверждает и увеличение свободного денежного потока, доступного акционерам и кредиторам компании (FCFF), с отрицательного уровня 2011 года до 5,8 млрд руб. по итогам года прошедшего.

В текущем году Энел ожидает, что EBITDA вырастет на 10% г/г. Уровень годовых CAPEX был пересмотрен компанией в сторону снижения до 7,5 млрд руб. В связи с этим я ожидаю увеличения свободного денежного потока акционеров компании (FCFE) с 2,5 млрд руб. в 2012 году до более чем 4 млрд руб. в 2013-м. По моим подсчетам, FCFF вырастет до 6,5 млрд руб., а ROE — до 8,72%. Соответственно, если прогноз увеличения свободных денежных средств компании подтвердится, это окажет долгосрочную поддержку котировкам ее акций. С учетом отчетности Энел и ее аналогов на российском рынке таргет по бумагам компании установлен на уровне 1,57 руб.

У остальных генераторов ситуация практически аналогичная. Более менее приличные дивиденды смогло обеспечить лишь Иркутскэнерго. Однако рост доходов компании, сказавшийся на выплате акционерам, не продолжится в этом году. Иркутскэнерго придется конкурировать на рынке Сибири с новыми мощностями Русгидро, поэтому денежным потокам (FCFE) акционеров иркутской компании грозит существенное сокращение.

Возможно, это объясняется тем, что Иркутскэнерго больше всех сэкономило денежных средств акционеров на дивидендах: соотношение между свободным денежным потоком акционеров компании (FCFE) и уровнем дивидендных выплат в 2012 году составило 5,3х, но упало в 4,4 раза по отношению к уровню 2011 года. У Э.ОН Россия этот же показатель в 2012-м сократился год к году с 2,6х до 0,7х.

Газпромовские «внучки» Мосэнерго и ТГК-1 оказались наиболее щедрыми в сегменте. Дивидендыпоследней в 3,3 раза превысили FCFE за 2012 год. У Мосэнерго этот показатель и вовсе оказался отрицательным.

Дивидендная политика Э.ОН на данный момент выглядит наиболее перспективной. Накопления долга или появления существенных капитальных затрат у компании в ближайшее время ждать не стоит, так что есть основания рассчитывать на сохранение высоких дивидендов, несмотря на амбициозное решение руководства направлять на них 100% ЧП. Я считаю, что держатели бумаг Э.ОН могут ждать почти двукратного повышения свободного денежного потока акционеров (FCFE) по итогам 2013 года. Вот почему данные акции можно по-прежнему относить к одной из наиболее привлекательных дивидендных историй в российской энергетике с перспективой на несколько ближайших лет. Ведь, даже несмотря на риски, связанные с планируемым переходом на новые правила оптового рынка, вертикальная интеграция и качество генерирующих мощностей Э.ОН позволит ей успешно работать практически в любых условиях энергорынка.

Цель по бумагам Э.ОН — 3,67 руб., потенциал роста — 55%, долгосрочная рекомендация — «покупать».

0 Комментариев