Реальность инвестирования, или печальная правда FIRE. Версия 2.0

Время на чтение 12+ минут.

Уведомление: Статья — частное мнение, которое не является инвестиционной рекомендацией и не является рекомендацией к действиям. Если у вас есть свои замечания и предложения, то пожалуйста, пишите их в комментариях.

В статье содержится критика (оценочные суждения) экономических фантазий. Если вы не любите, когда кто-то приводит факты, разрушающие вашу картину мира, пожалуйста, не читайте статью (может сразу внести меня в черный список дабы защитить свое ЧСВ)

Огромная благодарность EdWilde. Он задал очень правильные вопросы к предыдущей статье и дал правильные замечания. Я подумал и решил, что следует обновить статью и сделать более корректный расчет

1. Преамбула (или Контекст)

На Смартлабе в последнее время было опубликовано множество статей, содержащих мнения об инвестировании, FIRE и других идеях. Читать было интересно, особенно радовали дискуссии в комментариях. Приведу свой разбор проблемы: именно такой анализ я проводил 4 года назад, когда решал «идти на биржу или нет, а каких результатов я хочу достичь?»

2. Мой анализ задачи «Как выйти на жизнь с портфельных инвестиций»

Меня учили опираться на факты, причем на репрезентативные выборки, а не фантазии или «яркие примеры», которые имеют место быть. Считать себя «гением инвестирования» и верить, что именно мне «повезет» — очень смелая гипотеза. Поэтому я попытаюсь сухо и отстраненно ответить на вопрос «Как выйти на жизнь с портфельных инвестиций?»

Предположим, я получаю 200 000 рублей в месяц чистыми (тут может быть любая сумма!) и хочу сформировать портфель акций, облигаций, паев и т.п, которые мне будут приносить в год эквивалент годовой зарплаты. То есть сумма дивидендов, купонов, иных выплат за год, минус налог и разделить на 12 равна тем же 200 000 рублей в месяц. Вопрос, получается, звучит так: «Через сколько лет наступит этот волшебный миг?»

Используем excel, который обладает огромным достоинством – наглядностью. Мы можем забить формулы и посмотреть, как будет выглядеть результат.

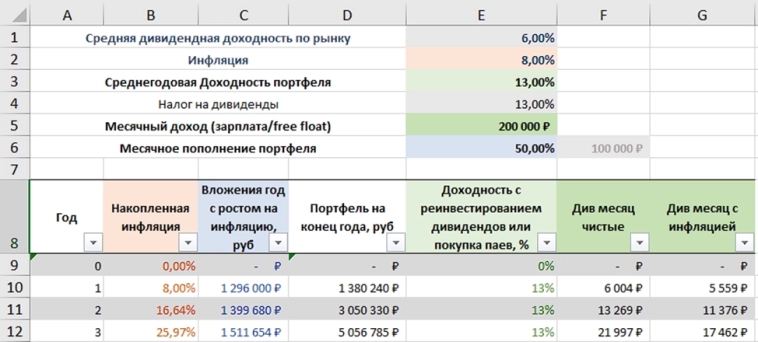

2.1.Исходные данные (обновил оформление и данные)

- Див. Доходность ($E$1) – это средняя дивидендная доходность по портфелю. Вот хорошая статья на РБК Аналитики спрогнозировали максимальную за 12 лет доходность по дивидендам, оставим прогноз в 11-13% на совести автора). Ориентироваться на доходность выше 9% — это какой-то временный «сюр». Скорее при снижении ставки до 4% доходность снизится до 5-6%. Поэтому разумно ориентироваться на 6% (мы оптимисты)

- (Новое) Инфляция ($E$2) – средняя цифра, как пишет уважаемый EdWilde примерно 6%, но я ориентируюсь на 8%. Вы может подставить вашу личную инфляцию, это уже на ваш выбор.

- Доходность портфеля ($E$3) – среднегодовая доходность (прирост) портфеля, который вы реально можете обеспечить своей стратегией. Как я прикидывал, среднегодовой прирост индекса полной доходности ММВБ (MCFTRR) за последние годы составлял от 14% от 17% в зависимости от периода расчета. Уважаемый EdWilde: «доходность MCFTRR равна 10,91% годовых в номинальном выражении». Помним, что данные одного-двух лет не показательны. Например, сейчас, в период высокой ставки облигации и фонды денежного рынка показывают классные цифры, что будет дальше, решайте сами.

- Налог на дивиденды ($E$4) – тут все просто. Ставите 13% или 15% или, может, 22%.

- Месячное пополнение портфеля ($E$6) – сколько вы готовы/сможете переводить на брокерский счет. Другие две ячейки (месячный доход и сумма пополнения) – просто для наглядности и для форматирования результатов (дальше будут пояснения)

2.2.Формулы расчета (обновление)

Формулы сознательно упрощены – они ПРИБЛИЗИТЕЛЬНЫЕ. Инфляция учитывается ПРИБЛИЗИТЕЛЬНО. Формулы приведены по 10 строке:

- (столбец А) Год – просто цифры от 0 до «сколько угодно»

- (столбец B) Накопленная инфляция. В 0 год = 0, далее формула: = (1+B9)*(1+$E$2)-1. Накопленная инфляция + 1 из предыдущей строки умножить на 1 плюс заданная в начале ($E$2), минус 1 из произведения. Проверяйте.

- (столбец C) Вложения в год с ростом на инфляцию – формула: =$F$6*12*(1+[@[Накопленная инфляция]]) (та серая цифра, которая получается умножением месячного дохода на норму сбережений и на накопленную инфляцию)

- (столбец D) Портфель на конец года – формула: =C10*(1+$E$3/2)+D9*(1+$E$3). Вложения на конец предыдущего года умножить на доходность плюс вложения в год на половину доходности. Дополнение: дивиденды капитализируются = включаются в процент роста портфеля (в доходность). Дополнение: доходность включает инфляцию – так удобнее, можно сравнивать с бенчмарками, которые публикуются без учета инфляции.

- (столбец D) Доходность с реинвестированием дивидендов или покупка паев – формула «=$E$3». Дополнение: специально обновил название, чтобы отметить варианты подхода (дальше поясню)

- (столбец E) Див месяц чистые – формула: =D10*$E$1*(1-$E$4)/12 дивиденды после налога на сумму портфеля на конец года (это упрощение, но не сильно большое).

- (столбец F) Див месяц с инфляцией – формула: =[@[Див месяц чистые]]/(1+[@[Накопленная инфляция]]). Дивиденды, скорректированные на накопленную инфляцию, то, о чем просил уважаемый EdWilde.

- Все строки таблицы размечены цветом, чтобы показать какие настройки расчета в какой столбец попадают

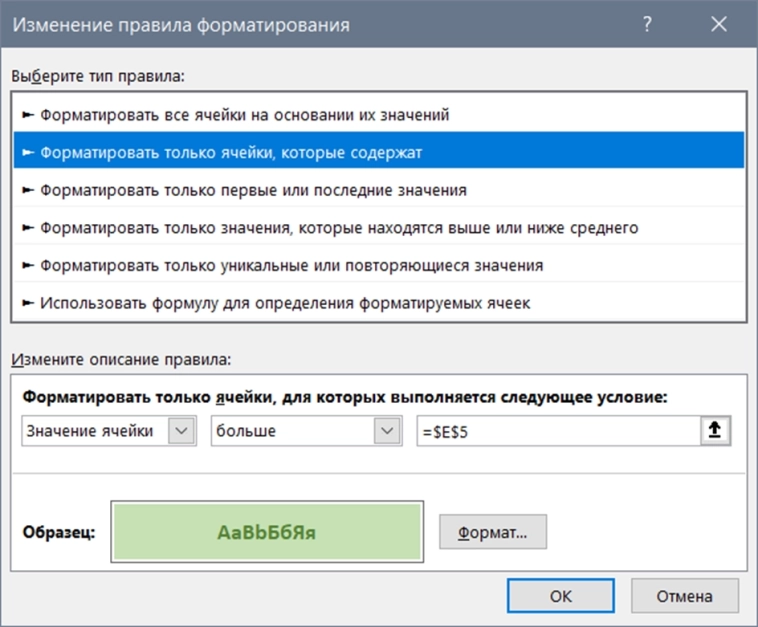

- Плюс для последнего столбца с приведенными дивидендами включил условное форматирование с формулой (отметить выделением, когда дивиденды достигнут дохода)

2.3.Проводим анализ по норме сбережений

Первый вариант – У вас неплохая средняя годовая доходность в 13%, и вы суровый FIREщик, половину зарплаты 50% ежемесячно переводите на брокерский счет. Через 22 (предыдущий расчет 16 лет) года вы выходите на «кормление с инвестиций».

Если вы сильно сжимаете волю в кулачок и по 150 000 или 75% откладываете, счастливый момент наступает на 17 год (предыдущий расчет 13 лет)

Если вы расслаблено по 50 000 или 25% откладываете, счастливый момент наступает … «практически никогда» (предыдущий расчет на 20-21 год)!

В общем величина вносимых денежек сильно влияет на достижение цели.

Самое главное: если посмотреть на величину портфеля, то получается, что за 20 лет нужно накопить портфель величиной 200 млн. рублей и даже среднемесячные дивиденды составят около миллиона. В общем инфляция в 8% как-то очень прямо сильно «раскручивает» цифры. Вы даже посмотрите на столбец с вложениями – будете ли вы через 20 лет откладывать по 6 млн.?

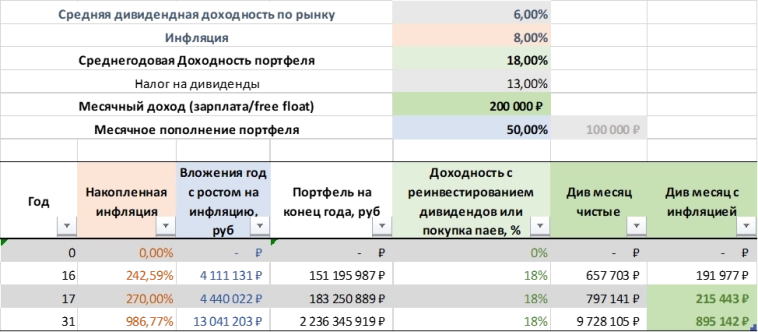

2.4.Проводим анализ по доходности портфеля

Теперь вернем 100 тысяч ежемесячных пополнений или 50% сбережения и поменяем процент доходности:

Вариант – У вас отличная средняя годовая доходность в 18%, и вы суровый FIREщик, половину зарплаты ежемесячно переводите на брокерский счет. Через 17 лет (предыдущий расчет 14 лет) вы выходите на «кормление с инвестиций».

Вариант EdWilde: «В целом, чтобы так сильно не путаться достаточно считать в рельном выражении. Взять реальную доходность в 5%, что выше, чем историческая на российском рынке, и это будет оптимистичный план» Берем и ставим доходность на 5% выше инфляции = 8% + 5% = 13% и возвращаемся к первому нашему расчету.

3. Выводы (повторяются практически полностью)

Пойнт 1Инвестируя по 10% (было 20 000) в месяц, вы к «финансовой независимости» будете идти очень долго. НО! Это все равно лучше государственной пенсии, где надо накопить 280 баллов, зарабатывая по 230 тыс. в месяц и через 28 лет получить пенсию в 22% от средней зарплаты.

Правы те, кто говорит, что капитал зарабатывается вне биржи. Либо вы должны сильно заморочиться (зажать все расходы и жизнь), чтобы быстрее создать «приличный портфель», который вам позволит жить «с капитала». Жизнь – боль!

Это то, про что говорит «не к ночи упомянутый» Бабайкин – норма сбережений! Если вы сможете откладывать (инвестировать) в течение 10 лет по 150 000 р. ежемесячно, то у вас есть шанс (но смотри пойнт 2)

Пойнт 2На скорость роста портфеля сильно влияет та доходность, которую вы можете показывать в течение продолжительного времени (десяток лет), и эта доходность должна быть «хорошей»! Если вы посмотрите на портфели инфоцыган с историей ведения хотя бы в 3-4 года, то там среднегодовая доходность по XIRR составляет от 3% до 10%. Поэтому подставляете в расчет цифру в 0% (вычтя инфляцию 8%) и смотрите, когда же наконец ваш портфель достигнет целевой величины. Жизнь – боль!

Это про то, что чтобы в обозримое время получить портфель в 300 раз больше ежемесячной доходности нужно повышать доходность инвестиций и (sic!) увеличивать риски.

Еще раз отмечу, что повышение среднегодовой доходности приближает вас к «ОГНЮ», но и рисков содержит «МОРЕ». Выживут, до есть достигнут цели «не только лишь все».

Пойнт 3Инфляция. Если ее добавить в расчеты, то сроки съедут дальше в будущее. Плюс вам придется поддерживать доходность выше = брать больше риска. Ида (спасибо EdWilde) сроки едут на 4-6 лет.

Пойнт 4Если начинать в 30 лет, то к 50 вы можете (есть вероятность) выйти на желаемую цель.

Пойнт 5 (новый)

Можно копить в ПИФах (получая выгоды отложенного налогообложения), а потом (накопив целевой капитал) переложиться в дивидендные акции, причем воспользовавшись льготой на долгосрочное владение Паями ПИФов. Это, кстати, интересная стратегия. Тут можно очень даже хорошо приблизить достижение цели.

Собственно, вот такие расчеты я провел и к таким выводам пришёл. Я не понимаю FIRE-щиков, которые говорят накопить капитал, а потом его расходовать. Зачем, если, переложившись в дивидендные фишки вы просто будете получать деньги, не расходую капитал? И даже можете передать его детям!

Вот так вот выглядит мой текущий портфель https://snowball-income.com/public/portfolios/zseBQplIlW, если интересно. Там пока среднегодовая 19% за счет супер успешного 2023 года с 77% годовой доходности. В этом году надеюсь (но не рассчитываю) получить больше 10% доходности.

Специальное дополнение по разбору комментариев от FIRE последователей.

Спасибо. Замечание, что надо получить в качестве пассивного дохода именно сумму которую вы тратите (месячный доход минус месячное пополнение портфеля) — очень верное формально (и его можно достичь раньше), но неверное «по жизни». FIRE — вообще не работает с рисками.

Как только вы переходите на пассивный доход = вашим текущим расходам, то любое случайное событие (болезнь, авария авто под замену, крупная трата на семью) заставляет вас тратить портфель и нарушает «идиллию FIRE». Уважаемый Павел Дерябин написал комментарий именно про это (см. в комментах).

Суть в том, что ваш текущий доход (если вы что-то откладываете) позволяет вам развиваться в «экономическом плане» — накапливать капитал, купировать случайность и «вечность из 4-х букв». Поэтому переход на пассивный доход, который не превышает ваши текущие траты (нет дельты для накопления) — это путь в никуда. Я в начале статьи как раз написал «Как выйти на жизнь с портфельных инвестиций?» — на Жизнь, а не на «выживание на минималках».

А фонды и инвестиционные портфели продвигаемые брокерами это взращивание финансовой массы, которой можно будет порулить, получив эа это бонусы