05 декабря 2025, 12:57

Результаты работы по опционной стратегии за Ноябрь 2025г.

Прошел ещё один месяц работы по опционам.

Результаты за ноябрь:

+1,96% (23.52 годовых)

+1,96%

+1,95%

+1,82%

+1,77%

+1,76%

+1,75%

+1,64%

+1,59%

+1,55%

У остальных клиентов — от 0,9% до 1,5%.

В декабре пересчитаю итоговую годовую доходность.

Результаты будут выше, чем по отдельным месяцам, из за сложного процента.

Это уже 11-й положительный месяц подряд и каждый месяц, процент на процент.

Если хотите подключиться к работе и использовать опционы для повышения доходности вашего портфеля, то пишите в личные сообщения @luzinpavel.

Пару слов для тех, кто пишет что я "обманываю", «не договариваю» и тд…

Вас тоже понимаю, в интернете много фантазёров и «сигнальщиков».

Но у меня всё просто:

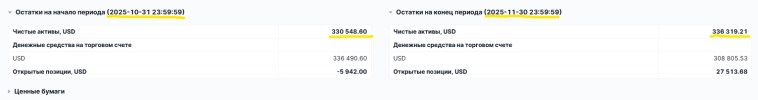

каждая цифра подтверждена брокерскими отчётами, и любой действующий клиент это подтвердит.

Да, я открыто пишу о результатах.

Да, я хочу найти новых клиентов.

Но это сотрудничество, где выгода двусторонняя.

Опционы только активная часть портфеля.

Параллельно работаем с акциями, облигациями, накопительными счетами.

Если у вас уже есть портфель, его можно использовать как обеспечение, помогу аккуратно перевести активы.

Требования для старта:

Минимальный счёт от $100 000. Валютой или акциями подойдёт.

пишите в личку: @luzinpavel

Отвечу на все вопросы.

Телеграм канал для клиентов https://t.me/pavelluzin_fc

Читайте на SMART-LAB:

📅 Как ведёт себя рынок в зимние месяцы

Декабрь, январь и февраль на российском фондовом рынке традиционно демонстрируют яркую сезонность.

🔹 Декабрь

Один из лучших месяцев для российского рынка. Из 23 последних лет, в...

13.02.2026

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный психологический плацдарм на 1.19. Предварительные...

13.02.2026

и что купленная акция + проданный опцион КОЛЛ = проданному опциону ПУТ со всеми вытекающими.

Евгений Питиримов, 🚫 Основные минусы Covered Call

1. Ограниченная прибыль

Самый большой минус: вверх вы зарабатываете строго ограниченно — премия + рост до strike.

Если акция выстрелит (+20%, +50%, +200%), вы не получите этот рост: вашу позицию «заберут» по strike (assignment).

Covered Call = продажа части будущего upside.

2. Потенциально большие убытки вниз

Хотя стратегия «консервативная», падения она не защищает (или почти не защищает).

Премия снижает убыток только на пару процентов.

Если акция падает −10%, −20%, −50% — вы несёте почти весь убыток.

3. Риск «продать лучшее движение» (оппортунистический риск)

На фазах сильных трендов Covered Calls систематически:

забирают премию,

но отдают большие движения рынка.

Поэтому стратегия чаще проигрывает обычному buy & hold на растущем рынке.

4. Assignment может произойти раньше

Особенно на дивидендных акциях:

Если экс-дивидендная дата близко,

а временная стоимость опциона маленькая,

колл могут исполнить ДО экспирации.

Это неудобно логистически.

5. Неэффективно при высокой IV, если рынок потом падает к норме

Если implied volatility улетела (отчёты, паника), премия кажется жирной.

Но когда IV возвращается в норму:

премии снова маленькие,

а акция может упасть,

и вы получите и падение, и низкие будущие премии.

6. Низкая эффективность при низкой волатильности

Если бумага «спит», а IV низкая:

премии tiny,

доходность стратегии мизерная,

риск при этом остаётся полноценный.

7. Психологическая сложность

Типичные проблемы:

неприятно, когда «отдают» акцию по strike после роста.

хочется откатывать strike вверх → меньше премия → меньше доходность.

если акция упала — непонятно, когда «раскрывать» CC.

Психологически стратегия сложнее, чем кажется.

8. Дивиденды почти не компенсируют минусы

Многие продают Covered Call на дивидендных акциях:

🔻 но дивиденд = риск assignment на ex-date

🔻 плюс lower upside

🔻 а падения акций-дивидендников никто не отменял

9. Системный underperformance в долгосроке (на растущем рынке)

Исторически S&P растёт.

Covered call — продаёт рост.

И даже повторная продажа недельных/месячных опционов редко покрывает потерянный upside.

Стратегия побеждает buy&hold только в боковике или на медленном росте.

10. Налоговая и операционная нагрузка

большое число сделок,

assignment / roll-over

возможные налоговые нюансы с закрытием позиции,

особенно если используете недельные опционы.

🧭 Когда Covered Call всё-таки хорош?

Стратегия выгодна, когда:

рынок во флэте,

или чуть растёт медленно,

или вы хотите снижать позиционный риск за счёт премии,

или бумага around intrinsic value, без перспектив ралли.