⭐️Ответ Тиму и КРЫСу про говнистые бонды💩 с доходностью >18%

Бесконечно уважаю Тимофея, но не могу не возразить. И приведу в аргумент его же тезис

Первоисточник: https://smart-lab.ru/blog/1227256.php

1.В одной из записей или Антикризисе Тимофей делился точкой зрения, что рынок облигаций более эффективный, чем акции. Игроков там меньше, рыночного шума меньше. Участники профессиональные и все математики, могут отыграть рост/снижение риска и рейтинга. Этот тезис – фундамент следующих. Рынок облигаций очень эффективный

2.Что такое ВДО? Мы не нашли общепринятого определения, но в версии ЦБ это:

🔹если доходность на размещении больше, чем КС+5%

🔹объем выпуска менее 2 млрд

🔹кредитный рейтинг ВВВ или ниже

Так почему считают Европлан, Балтийский лизинг, Интерлизинг, Борец, Делимобиль – компании с многомиллиардным бизнесом ВДО? Пишите в комментах 👇

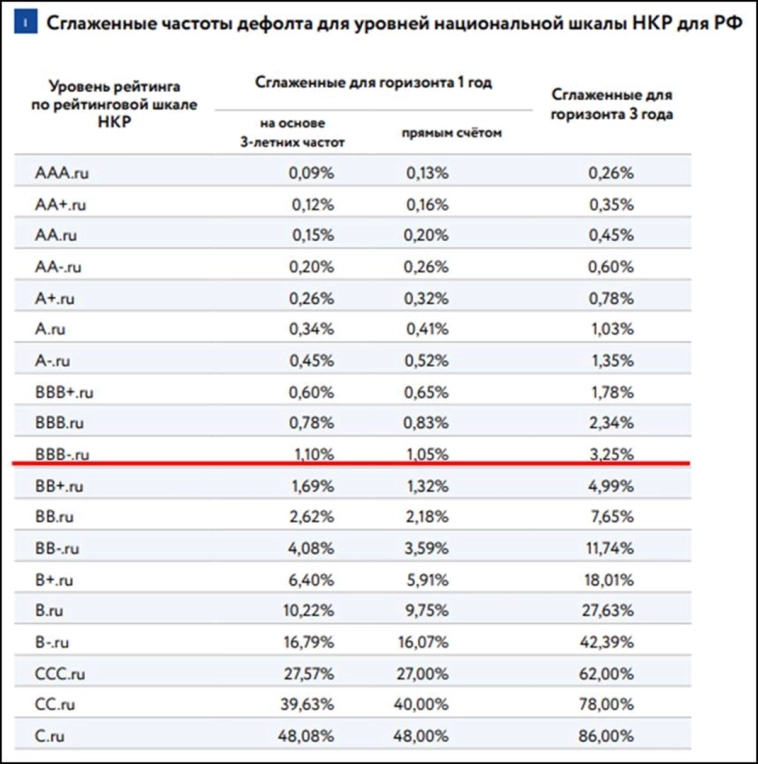

3.Вероятность дефолта – величина плавающая, но в моменте ее рост начинается ниже сегмента ВВВ-. Т.е. можно предположить, что в сегменте А- и ВВВ премия за риск перекрывает сам риск. Но конечно, не надо покупать выпуск в рейтинге ВВВ с доходностью в районе ключевой ставки. Если вы покупаете такой бонд – что ж, сами и ответственность несите

4. Что по факту? На длинной дистанции индекс полной доходности высокого риска дает премию. Тут все просто: больше риск – больше премии за него

Мы даже потестили, мат.ожидание при разных конбинациях риска, дефолта, убытков… и получилось что лучше всего вкладывать в ВВВ, т.е. премия слихвой перекрывает риск. Но нам страшно. Мы берем рейтинг А- и выше и распределяем риск повышенной диверсификацией

И хоть Кот.Финанс – группа авторов, я не прячусь: был на летней конфе, и в удовольствием вступаю в живое обсуждение на Smart-Lab

А самое главное – не инфоцыганю, а на то, во что верю – ставлю свои деньги

📘Почитать по теме:

Полезно? Ставь👍

--

Спасибо, что читаете нас❤

👉Витрина ссылок. Читайте нас там, где Вам удобно!

С этим я не спорю 😀

😀

Если верить южному парку, то важна длина умножить на поделить на угол наклона

Стоимость активов вырастет на снижении ставок

Тот же MOEX (акции) вырастет

Не, я про акции самой биржи. Она бенефициар всех процессов которые сейчас происходят

👍🙏💪

плюс расходы бюджета резко снизятся, так что инфляция станет 2% годовых )

А на практике, увы, случается. Иногда вдруг нужны деньги и портфелем джанк бондов в такой ситуации будешь вертеться как уж на сковородке. И почти наверное часть придется скинуть существенно ниже рынка.

Откуда возьмется необходимость срочно продать.

(а) клиент выводит деньги

(б) надо купить акции срочно, а деньги временно припаркованы в облигах

(в) потерял работу, а надо еще и ипотеку оплачивать.

Ну и еще, не про деньги, а про неудобство.

Если иметь портфель джанк бондс, придется вести аналитику по всем находящимся в портфеле и потенциально пригодным в него облигациям. То есть отслеживать эмитентов, купоны, оферты, ковенанты и так далее. Это работа муторная и требующая усилий.

В наших выпусках дневной оборот 20-60 млн, доля портфеля в выпуске 3-5%. Нам ликвидности хватит. Но вы правы. Тут без вопросов

Было такое, что тело впоследствии выжившей бумаги стоило дешевле, чем её НКД.

Мы должны думать не в режиме «все хорошо и будет хорошо», а в режиме, «что я буду делать во время острого кризиса ликвидности».

Да, под каждую позицию наш любимый рынок даст много примеров. И за вашу правоту и за нашу

Не огласите только с тем что А-АА это не джанк

Что такое джанк Бонд, бро?

С какого рейтинга

Это мое мнение. Вы как хотите