14 октября 2025, 13:39

Фьючерс на юань вчера принес максимальный убыток с начала года

В рублях, купившие фьючерс по 14184 (номинал по Расчетная цена вечернего клиринга 30.12.24) потеряли во вчерашнюю вечернюю экспирацию -4269.4 руб., если за день до даты исполнения безо всяких комиссий перекладывались из ближайшего фьючерса в следующий.

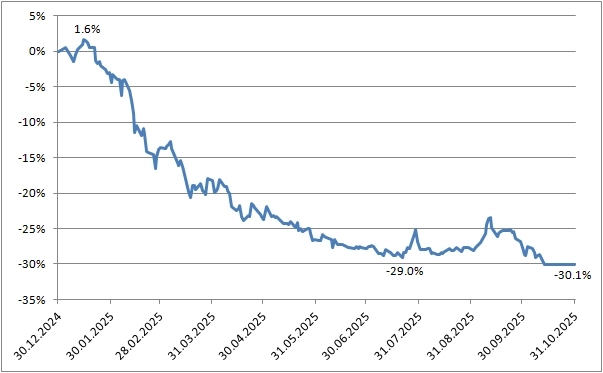

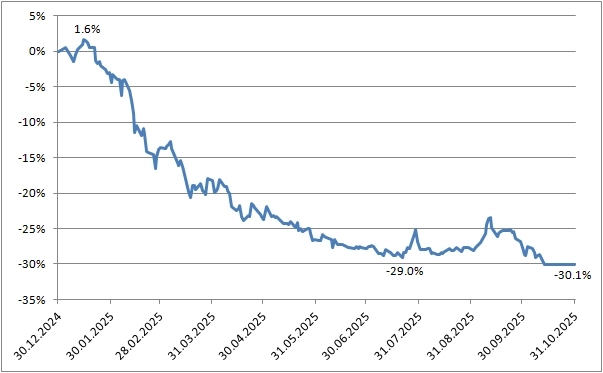

График этого убытка в рублях в процентах к 14184 такой

Как видно из графика, вчера был максимум убытка. Понятно, что на денежные активы номинал-ГО любой трейдер может взять безрисковый доходный инструмент в рублях и на том же FMMM мог получить прибыль примерно 1465.8 руб. (расчет от суммы средств номинал-ГО для значений номинала 31.12.24, а ГО=номинал 30.12.24*(ГО 14.10.25/номинал экспирации 13.10.25)) и убыток бы был 19.7% от номинал 30.12.24. Это, кстати, больше падения юаня на валютной секции на 16%.

Но ведь люди «любят» брать и «плечи». И тот, кто «сидел с „плечом“» 4 (позиция 4 фьючерса при сумме на счете 14184 руб. 30.12.24) уже в маржин-колле, т. е. минусе на счете.

Вывод: ничего не покупайте с таким «плечом» больше, чем на несколько дней и если торгуете фьючерсами, то умейте считать реальные «плечи».

График этого убытка в рублях в процентах к 14184 такой

Как видно из графика, вчера был максимум убытка. Понятно, что на денежные активы номинал-ГО любой трейдер может взять безрисковый доходный инструмент в рублях и на том же FMMM мог получить прибыль примерно 1465.8 руб. (расчет от суммы средств номинал-ГО для значений номинала 31.12.24, а ГО=номинал 30.12.24*(ГО 14.10.25/номинал экспирации 13.10.25)) и убыток бы был 19.7% от номинал 30.12.24. Это, кстати, больше падения юаня на валютной секции на 16%.

Но ведь люди «любят» брать и «плечи». И тот, кто «сидел с „плечом“» 4 (позиция 4 фьючерса при сумме на счете 14184 руб. 30.12.24) уже в маржин-колле, т. е. минусе на счете.

Вывод: ничего не покупайте с таким «плечом» больше, чем на несколько дней и если торгуете фьючерсами, то умейте считать реальные «плечи».

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 9 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

09.02.2026

Давление на Русагро оказали новости о претензиях в размере 86 млрд руб.

Акции Русагро сегодня снижаются на 3,53%, до 120 руб., на фоне новостей о завершении расследования уголовного дела в отношении основателя холдинга Вадима Мошковича и бывшего гендиректора Максима...

09.02.2026

Комментарий аналитиков БКС. Биткойн: активная фаза снижения в рамках фазы «дораспределения»

По состоянию на начало февраля биткойн скорректировался к уровню $60 тыс., предварительно реализовав технический отскок, о котором мы писали ранее. Текущую динамику мы по-прежнему оцениваем как...

09.02.2026

РУСАГРО: выкупить акции и спасти Мошковича - могут ли акции вырасти на 100% от текущих ценах, подробный разбор

Начинаем покрытие компании РУСАГРО этим постом, надеюсь удастся под микроскопом разглядеть инвестиционную привлекательность или хотя бы сделать пост полезным/интересным. Пост будет длинным,...

09.02.2026

Я бы добавил.

Но есть ещё опционы, которые, при умелом использовании, служат прекрасной хеджзащитой...

Опционы должен понимать и уметь применять на практике, каждый грамотный трейдер.

ИМХО.

С УВ., ВАДИМК

Однако, опционы позволяют полностью исключить стоп-лоссы и дают возможность рассчитать реальные ограниченные риски заранее...

Альтернативы ОПЦИОНАМ просто НЕТ!!!

13.10.25

в контрактах 7 881 938

в рублях по номиналу 91 373 291 014

ЖГИ! Как ты опционом нивелировал падение)

Реальные плечи высчитываются объемом и даже на коленке за пару минут.

Ну это только на производных через CFD и валютой на внебирже. А на фонде с акциями как? А бес его знает. Там своя каша.

Поэтому и не заметил.

Ну в общем понятно, чего орать-то на всю ивановскую? (шутка)

«купившие фьючерс по 14184 (номинал по Расчетная цена вечернего клиринга 30.12.24) потеряли во вчерашнюю вечернюю экспирацию -4269.4 руб., если за день до даты исполнения безо всяких комиссий перекладывались из ближайшего фьючерса в следующий.»

А Вы про шорт говорите.

Я думал, что плечи на фьючах берут только внутри дня.

И закрыться можно и бесплатно.

А тут вона оно как, Петрович.

FMMM им в бок.

Никто не закрывает позицию клиента на срочном рынке, если вариационная маржа, которую надо списать меньше деньги-ГО.

Кто пошёл против ЦБ, тот и потерял деньги.

90% позиций в лонгах по валютным фьючерсам — уже с начала года перекос.

Крупные участники в плюсе, мелкие в минусе.

ЦБ же ежедневно продаёт юани, эквивалент 8,9 млрд руб.

Настойчивые физики продолжают терять деньги.

Не держу валюту.

Думаю, RUSFAR CNY — один из инструментов, по которому можно понять спрос, в этом году около 0%

Когда осенью 2024г было аж до 212% годовых, спрос на валюту был высоким.

1. Не лезь в «плечо», если не умеешь его считать

🔍 Как считать реальное плечо:

Плечо=Цена контракта×КоличествоСвободные деньги на счете\text{Плечо} = \frac{\text{Цена контракта} \times \text{Количество}}{\text{Свободные деньги на счете}}Плечо=Свободные деньги на счетеЦена контракта×Количество📌 Если у тебя 15 000 ₽ и ты берёшь 3 фьючерса по 14 000 ₽ — это плечо больше 2.8, даже если ГО не превышено.

ГО — это не лимит, это просто требование биржи. Реальные риски — твои.

2. Не держи фьючерсы на валюту «долго просто так»

💣 Если ты не профессиональный хеджер, а просто покупаешь фьючерсы на юань/доллар на месяцы — ты уже в опасной зоне.

✅ Безрисковый вариант — держать валюту на споте (в валюте)

✅ Или использовать облигации, депозиты или FMMM, чтобы не терять на ролловере и падении

3. Используй опционы как защиту (hedging)

✍️ Примеры:

Купил фьючерс на юань? Купи PUT-опцион на него с ближним страйком

Продаёшь доллар? Возьми CALL-опцион на случай отскока

✅ Опцион ограничивает потери

❌ А фьючерс — нет

4. Оцени поведение ЦБ и геополитику

💡 ЦБ ежедневно продаёт юани → рынок настроен на укрепление рубля

🔻 Если ты «держишь валюту», ты фактически играешь против регулятора

📊 Следи за:

объемами интервенций

курсами на валютной секции

RUSFAR по юаню (CNY)

спредами в паре USDCNY и CNYRUB

5. Не жди и не надейся — фиксируй убытки

😬 Убыточная позиция?

Падающий фьючерс?

👉 Закрой убыток, а не усредняйся и не «переложись» в следующий контракт. Это ловушка.

6. Минимизируй риски так:

Действительно, если валютные резервы выросли на 4.21% с начала года, а курс юаня к доллару укрепился с 7,3 до 7,12, то картина с операциями ЦБ меняется.

Если ЦБ покупает юань (или валюты стран, не под санкциями), а не продаёт, то это значит, что поддержка курса рубля через продажу валюты, как часто предполагают, может не совпадать с реальной практикой.

Получается, что ЦБ аккумулирует резервы в юанях, возможно, готовясь к изменению валютной политики или диверсификации резервов, что может влиять на динамику курсов и волатильность.

Это важный момент для трейдеров, анализирующих действия ЦБ на валютном рынке — надо смотреть не только на номинальные объемы операций, но и на структуру валютного портфеля и курсовые движения.

Поэтому мой вывод об увеличении юаней основан исключительно на росте валютных резервов в долларах и факте, что доллар с евро ЦБ покупать не мог.

Например, золото в резервах ЦБ в этом году выросло на 42,4%. Можно сравнить с ценами золота в долларах с 01.01.25 по 01.10.25 и понять насколько они изменились в весе.