28 марта 2013, 13:46

Банк Возрождение вновь отчитался на четверку

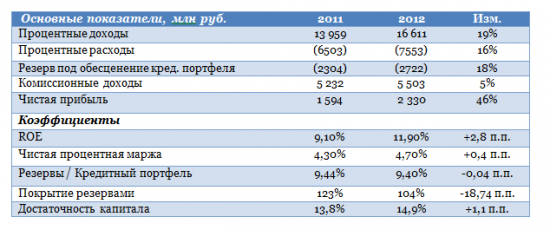

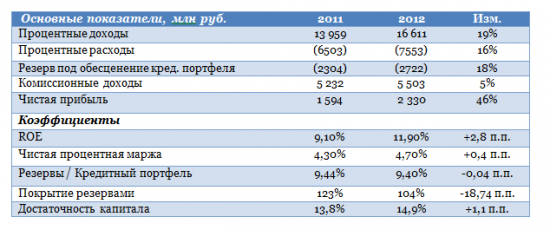

Банк Возрождение 27 марта представил финансовые результаты за 2012 год по МСФО. Кредитная организация продолжила наращивать чистую прибыль, несмотря на довольно сложный для финсектора период и ухудшение внешней конъюнктуры. За год чистая прибыль Возрождения повысилась на 43%, до 2,3 млрд руб. Это было обусловлено положительной динамикой процентных и комиссионных доходов, а также строгим контролем над издержками. Кроме того, довольно удачным выдался для банка 4-й квартал.

Процентные доходы банка за прошлый год увеличились на 19% и составили 12,96 млрд руб. А в последнем квартале показатель прибавил 21%. Процентные расходы за год повысились на 16%, до 7,55 млрд руб. В период с октября по декабрь показатель подрос на 40% кв/кв. Данная динамика обусловлена повышением ставок по депозитам для клиентов, вызванным необходимостью дополнительного фондирования при активном росте кредитного портфеля. В результате за 4-й квартал чистый процентный доход до вычета резервов поднялся лишь на 8,2%, в то время как по итогам 2012 повышение было более значительным — на 21%. Чистая процентная маржа за 2012 год достигла 4,7%, что на 0,4 п.п. выше, чем годом ранее.

Активы Банка Возрождение выросли за ушедший год на 13,7%, до 209,1 млрд руб. Основной причиной этого вновь стало увеличение чистого кредитного портфеля. Кредитный портфель до вычета резервов за год вырос на 13,8%, до 156,4 млрд руб. Этого удалось добиться главным образом за счет повышения объемов корпоративного кредитного портфеля на 9,3%, а также за счет активной выдачи займов розничным клиентам. Рост портфеля составил 34,8% г/г. Его обеспечил ключевой для компании сегмент ипотеки, который увеличился за год на 44,5%, до 22,3 млрд руб.

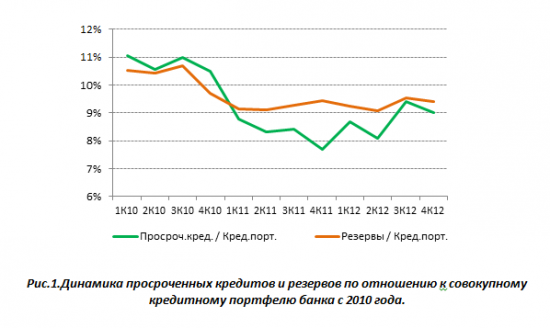

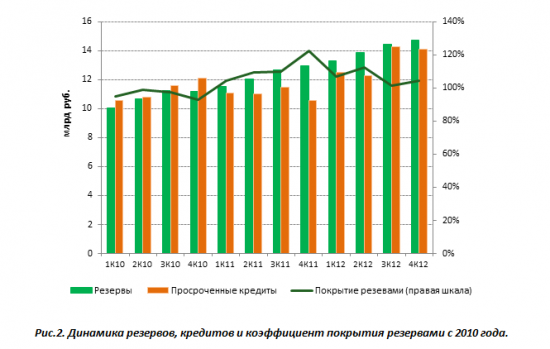

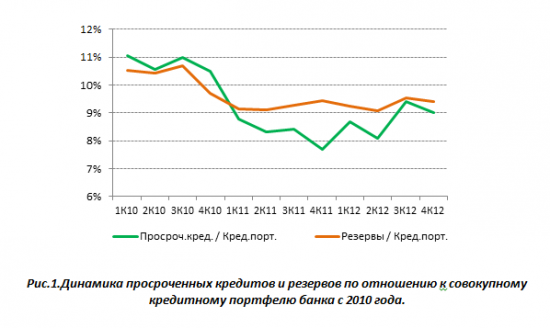

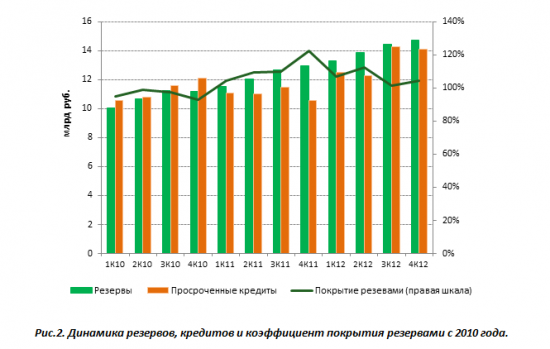

В сравнении с уровнем прошлого года качество кредитного портфеля ухудшилось. Так, доля просроченных кредитов по отношению к совокупному кредитному портфелю составила 9% (14,1 млрд руб.) против 7,7% (10,6 млрд руб.) по итогам 2011 года. Тем не менее в сравнении с показателями 3-го квартала 2012-го доля просроченных кредитов уменьшилась с 9,4% до 9%, а годом ранее — с 8,4% до 7,7%. При этом рост отчислений в резерв в годовом сравнении продолжился и составил 18%. Однако по отношению к объему общего портфеля доля резервов практически не изменилась, закрепившись на уровне 9,4% по итогам 2012 года против 9,44% за 2011 год.

Капитал банка вырос за прошлый год на 12,7%, до 20,8 млрд руб., главным образом за счет капитализации прибыли. Достаточность капитала оказалась равна 14,9%, тогда как годом ранее она составляла 13,8%. Напомню, также, что в ушедшем году Возрождение привлекло три транша субординированного депозита, который будет включен в расчет норматива достаточности капитала, для того чтобы кредитная организация могла в полной мере соответствовать требованиям Банка России при оценке рисков, учитываемых при расчете данного норматива.

Если рассматривать результаты Банка Возрождение год к году, можно говорить о том, что он вновь показал хорошие результаты, следуя своей консервативной политике. Эта тенденция вполне совпала с моими ожиданиями. Более того, показатели за 4-й квартал в целом оказались лучше итогов июля-сентября. Однако ухудшение качества кредитного портфеля является негативным фактором, который в дальнейшем может привести к повышению отчислений в резерв под обесценение кредитного портфеля и в конечном итоге — к снижению чистой прибыли. Руководство банка по итогам 2013 года ожидает получить прибыль не меньше, чем в 2012 году.

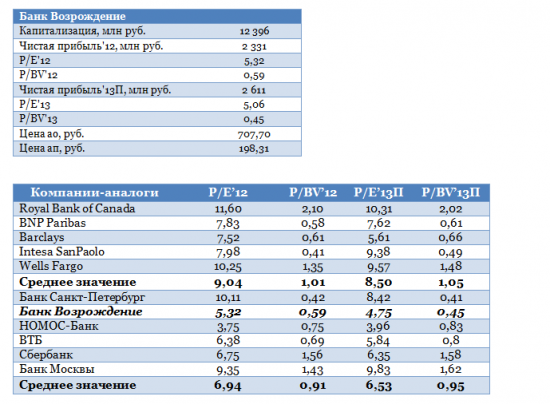

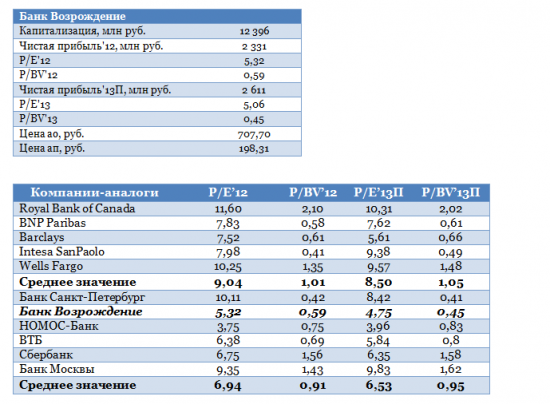

По мультипликаторам P/E и P/BV акции Возрождения торгуются с дисконтом по отношению к российским и зарубежным аналогам. С учетом представленных результатов и негативного влияния качества кредитного портфеля на итоговый финансовый результат целевая цена акций была незначительно изменена в сторону уменьшения. Таргет по обыкновенным бумагам снижен с 708,04 руб. до 707,7 руб., по привилегированным — с 201,9 руб. до 198,31 руб. Рекомендация по обеим — «покупать». Причем префы, как и прежде, следует приобретать с прицелом на получение дивидендов.

Процентные доходы банка за прошлый год увеличились на 19% и составили 12,96 млрд руб. А в последнем квартале показатель прибавил 21%. Процентные расходы за год повысились на 16%, до 7,55 млрд руб. В период с октября по декабрь показатель подрос на 40% кв/кв. Данная динамика обусловлена повышением ставок по депозитам для клиентов, вызванным необходимостью дополнительного фондирования при активном росте кредитного портфеля. В результате за 4-й квартал чистый процентный доход до вычета резервов поднялся лишь на 8,2%, в то время как по итогам 2012 повышение было более значительным — на 21%. Чистая процентная маржа за 2012 год достигла 4,7%, что на 0,4 п.п. выше, чем годом ранее.

Активы Банка Возрождение выросли за ушедший год на 13,7%, до 209,1 млрд руб. Основной причиной этого вновь стало увеличение чистого кредитного портфеля. Кредитный портфель до вычета резервов за год вырос на 13,8%, до 156,4 млрд руб. Этого удалось добиться главным образом за счет повышения объемов корпоративного кредитного портфеля на 9,3%, а также за счет активной выдачи займов розничным клиентам. Рост портфеля составил 34,8% г/г. Его обеспечил ключевой для компании сегмент ипотеки, который увеличился за год на 44,5%, до 22,3 млрд руб.

В сравнении с уровнем прошлого года качество кредитного портфеля ухудшилось. Так, доля просроченных кредитов по отношению к совокупному кредитному портфелю составила 9% (14,1 млрд руб.) против 7,7% (10,6 млрд руб.) по итогам 2011 года. Тем не менее в сравнении с показателями 3-го квартала 2012-го доля просроченных кредитов уменьшилась с 9,4% до 9%, а годом ранее — с 8,4% до 7,7%. При этом рост отчислений в резерв в годовом сравнении продолжился и составил 18%. Однако по отношению к объему общего портфеля доля резервов практически не изменилась, закрепившись на уровне 9,4% по итогам 2012 года против 9,44% за 2011 год.

Капитал банка вырос за прошлый год на 12,7%, до 20,8 млрд руб., главным образом за счет капитализации прибыли. Достаточность капитала оказалась равна 14,9%, тогда как годом ранее она составляла 13,8%. Напомню, также, что в ушедшем году Возрождение привлекло три транша субординированного депозита, который будет включен в расчет норматива достаточности капитала, для того чтобы кредитная организация могла в полной мере соответствовать требованиям Банка России при оценке рисков, учитываемых при расчете данного норматива.

Если рассматривать результаты Банка Возрождение год к году, можно говорить о том, что он вновь показал хорошие результаты, следуя своей консервативной политике. Эта тенденция вполне совпала с моими ожиданиями. Более того, показатели за 4-й квартал в целом оказались лучше итогов июля-сентября. Однако ухудшение качества кредитного портфеля является негативным фактором, который в дальнейшем может привести к повышению отчислений в резерв под обесценение кредитного портфеля и в конечном итоге — к снижению чистой прибыли. Руководство банка по итогам 2013 года ожидает получить прибыль не меньше, чем в 2012 году.

По мультипликаторам P/E и P/BV акции Возрождения торгуются с дисконтом по отношению к российским и зарубежным аналогам. С учетом представленных результатов и негативного влияния качества кредитного портфеля на итоговый финансовый результат целевая цена акций была незначительно изменена в сторону уменьшения. Таргет по обыкновенным бумагам снижен с 708,04 руб. до 707,7 руб., по привилегированным — с 201,9 руб. до 198,31 руб. Рекомендация по обеим — «покупать». Причем префы, как и прежде, следует приобретать с прицелом на получение дивидендов.

0 Комментариев