Новая структура МТС - фокус на “дочках” роста, эффективности и экосистеме. Дивидендная политика остается в силе.

Новая структура МТС — фокус на “дочках” роста, эффективности и экосистеме. Дивидендная политика остается в силе.

МТС оптимизирует свою структуру, становясь холдингом, в котором бизнесы выделяются в отдельные юридические лица. Новая структура и фокус на эффективности инвестиций должны помочь компании пройти текущие макро вызовы, связанные с высокими ставками.

Ключевое отличие действующей стратегии — это фокус на приоритетных и рентабельных направлениях, которые не завязаны на телеком-бизнес МТС.

Стратегия должна помочь компании удовлетворить все ключевые желания акционеров: стабильные и высокие дивиденды, развитие бизнеса и стабильная долговая нагрузка.

Про развитие экосистемы и их продукты говорили уже достаточно давно. Вклад многих направлений, отличных от телекоммуникационных услуг, уже существенный, и составляет практически половину от общей выручки (45%). Многие из них растут темпом кратно выше основного направления.

К 2026 году доля нетелекоммуникационных бизнесов в выручке по прогнозам менеджмента достигнет уже 50%. Каждое из этих направлений — это потенциальное IPO в будущем, что поможет раскрыть внутреннюю стоимость всего холдинга.

На головной компании МТС останутся телеком-активы. На других направлениях будут выделены 5 бизнесов с собственной структурой и отчетностью, каждый из которых будет контролироваться компанией “Экосистема МТС”, 100% “дочкой” МТС, которая получит бОльшую самостоятельность в своей деятельности.

Коротко про каждое направление:

Телеком – услуги мобильной и фиксированной связи, телевидение и интернет. В B2C сегменте рост ограничен регулируемыми тарифами, в ближайшей перспективе основной драйвер роста выручки — развитие B2B сервисов, которые должны помочь компании расти, несмотря на кажущийся потолок в количестве клиентов.

MTS Web Services (MWS) — IT-холдинг, который объединит различные направления (МТС Диджитал, МТС ИИ, МТС Big Data и CloudMTS) в единую вертикаль. Это потенциально IT-гигант с выручкой свыше 200 млрд руб. (в Коммерсанте писали про 230 млрд руб.) и огромной командой из 10 тыс. специалистов. Компания будет развивать самые быстрорастущие направления на рынке: облачные сервисы, Big Data и искусственный интеллект.

Финтех. Его центром является МТС-Банк (уже вышел на IPO), сюда же входит факторинг и инвестиционный бизнес. Основной фокус — развитие розничных сервисов, в том числе на базе огромной клиентской базы МТС. Менеджмент видит потенциал нарастить кол-во клиентов кратно в ближайшие несколько лет и увеличить рентабельность бизнеса в результате кратного роста прибыли.

МТС Adtech — сформировавшийся бизнес, растущий на 50% в год. Основной потенциал понятен — монетизация клиентской базы МТС на основе рекламной модели. В сентябре CEO МТС Вячеслав Николаев говорил о возможном IPO этой «дочки» уже в 2025 году.

Медиахолдинг объединяет онлайн-кинотеатр KION, музыкальный стриминг МТС Музыка и прочие медиасервисы. Компания инвестирует в создание собственного контента, менеджмент планирует развиваться в этой части с помощью партнерств.

Юрент, кикшеринговая компания, специализирующаяся на аренде самокатов и велосипедов, а также пауэрбанков. Компания продолжает расти высокими темпами (+50% парк самокатов). МТС видит в данном бизнесе большую ценность с точки зрения привлечения молодежи в свою экосистему.

Трансформация в холдинг должна позволить МТС добиться большей прозрачности и эффективности в нетелеком активах компании.

Ключевой вызов для группы в целом на 2025 год — это снижение долговой нагрузки, которая сейчас находится на уровне 1,9хEBITDA (впрочем, показатель за год не изменился). Главные точки для улучшения — это оптимизация инвестпрограммы и расходной части после реорганизации.

Самый важный пункт — отказ от неэффективных направлений и уход от высокорисковых экспериментальных инвестиций к развитию продуктов внутри созданных вертикалей при строгой финансовой дисциплине. Пример оптимизации — отказ МТС от развития направлений умного дома и МТС Авто. По итогам 2024 года объем капекса группы должен приблизиться к 120 млрд руб., и менеджмент обещает заметное снижение этого показателя в 2025 году. Наряду с сокращением операционных издержек, это должно высвободить денежный поток для сокращения долга.

Объявляя о реструктуризации группы, менеджмент МТС также обозначил в презентации прогноз ряда показателей на 2024-2027 годы. На 2024 год выручка превысит 700 млрд руб., что относительно 2023 года дает прирост порядка 16+%. На 2027 год менеджмент видит потенциал вырасти до 1 трлн выручки — это сохранение темпов роста по выручке до 2027 года около 13%. На отдельный 2025 год закладывают схожую динамику по выручке и OIBDA, которую мы видели ранее.

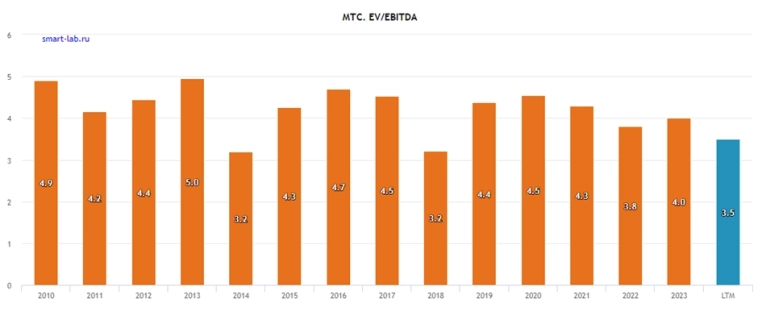

Нехитрым вычислением получаем, что оценка компании проходит на уровне 3хOIBDA, что ниже исторических уровней, на которых МТС торговался, а потенциальный делеверидж — это одна из возможностей нарастить капитализацию.

В целом менеджмент дал достаточно конкретный план по развитию компании в период высоких ставок. Безусловно позитивно, что компания не планирует наращивать выручку ради выручки, а ставит во главу угла контроль затрат, возврат на инвестиции и снижение долга. Кроме того, МТС подтвердила, что не планирует пересматривать дивидендную политику, пообещав сохранить размер выплат на уровне 35 рублей на акцию, что также должно успокоить многих инвесторов.

После презентации менеджмента акции МТС прибавили 3–4% до новостей о сохранении ключевой ставки, а после выхода новости от ЦБ оставались в списке самых быстрорастущих. Пока что рынок воспринимает трансформацию МТС позитивно.

Tony SmolСегодня в 15:20и все равно стремно в ней быть, с учетом ставки, сегежи и АФК. я по одной компании то не могу нормально разбираться в отчетах, а тут корова дойная у холдинга. кто что думает, огромные ли риски в мтс в текущих условиях?0

Tony SmolСегодня в 15:20и все равно стремно в ней быть, с учетом ставки, сегежи и АФК. я по одной компании то не могу нормально разбираться в отчетах, а тут корова дойная у холдинга. кто что думает, огромные ли риски в мтс в текущих условиях?0