Оценка стоимости компании «Алроса» на 3 квартал 2024 года.

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Метод дисконтированных денежных потоков основывается на суммировании всех будущих денежных потоков, приведенных к текущему моменту времени, после чего из полученной суммы вычитается долг компании. В результате этого процесса мы получаем чистую стоимость бизнеса.

О компании.

«Алроса» — это всемирно известная компания, занимающаяся разведкой, добычей и продажей алмазов в России и за её пределами. Её доля на мировом рынке алмазов составляет около 28%, что делает её одним из крупнейших производителей по объёму добычи.

Основные месторождения компании находятся в Якутии, где она активно ведёт добычу. Ключевыми владельцами «Алросы» являются Росимущество и Администрация Республики Саха.

Исходные данные.

1. Финансовые показатели берем из РСБУ с 2023 по настоящее время поквартально.

2. Период прогнозирования — период 2 года (2024 — 2026).

3. Предположим, что консервативный рост составит 2,0% в год.

4. Средний процент по кредитам берем из «Статистического бюллетеня Банка России» от 07.11.2024 — 8,99% в долларах и 14,66% в рублях.

Финансовый результат за 3 кв. 2024 можно представить в виде диаграммы:

Наглядно представить динамику чистой прибыли с 2023 года поможет следующая диаграмма:

Очевидно, что результаты этого года значительно уступают показателям предыдущего.

Частота выплаты дивидендов — компания возобновила их в 2023 году, и в настоящее время выплаты происходят примерно каждые два квартала.

В соответствии с дивидендной политикой «Алросы», утверждённой в марте 2021 года, основой для расчёта дивидендов служит свободный денежный поток (FCF). Коэффициент выплат определяется в зависимости от уровня долговой нагрузки.

Совокупный размер дивидендов за 2023 год составляет 7,74% от текущей рыночной стоимости акций.

Коэффициент free-float: 34%.

Подготовка к оценке стоимости компании.

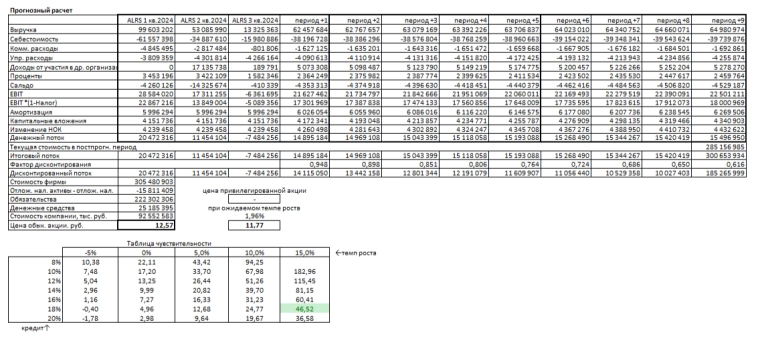

Приступим к расчету возможной стоимости 1 акции «Алроса» по методу дисконтированных денежных потоков. Для этого мы найдем средние значения показателей из финансовых результатов с 2023 поквартально:

1. Компания «Алроса» принадлежит к Metals & Mining.

2. Среднее значение доли себестоимости в выручке составляет -61,16%. Этот показатель свидетельствует о высокой эффективности управления затратами в условиях, когда себестоимость продукции может значительно различаться.

3. Среднее значение доли коммерческих расходов в выручке составляет -2,61%. Этот уровень считается приемлемым для данной отрасли и отражает разумный контроль над расходами.

4. Среднее значение доли управленческих расходов в выручке — -6,55%. Этот показатель соответствует отраслевым нормам и говорит о сбалансированном управлении компанией.

5. Средний показатель доли участия в других организациях в выручке составляет 8,12%. Это свидетельствует о том, что компания имеет дополнительные источники дохода от дочерних предприятий, что является положительным знаком для её развития.

6. Среднее значение доли процентов к получению в выручке — 3,79%.

7. Среднее значение доли сальдо в выручке — -6,97%.

8. Среднее значение доли амортизации в выручке — 9,65%. Данный уровень амортизации является нормальным для компаний в горнодобывающей отрасли.

9. Среднее значение доли капитальных вложений в выручку — 6,68%. Для данного сектора это значение указывает на необходимость постоянных инвестиций для поддержания конкурентоспособности.

10. Среднее значение доли изменения неденежного оборотного капитала в выручке — 6,82%. Этот показатель может свидетельствовать о том, что компания активно управляет своим оборотным капиталом.

Ретроспективные темпы роста чистой прибыли и дивидендов.

Компания продемонстрировала отрицательный темп роста чистой прибыли, который составил -7,91% в год в период с 2016 по 2023 год. Этот результат может свидетельствовать о существующих трудностях, с которыми сталкивается бизнес, таких как санкции и колебания цен на алмазы.

Тем не менее, компания смогла обеспечить положительный темп роста дивидендов по обыкновенным акциям, который составил 8,79%. Это свидетельствует о способности компании сохранять стабильный денежный поток, даже в условиях нестабильного рынка.

Расчет WACC.

Для расчета модели WACC нам потребуются:

1. Размер безрисковой ставки берем равной ставке Treasury Yield 30 Years — 4,60% в долларах.

На основании данных A.Damodaran определяем:

2. Размер премии за страновой риск (Россия) — 3,67% в долларах.

3. Размер премии за риск вложения в акции — 7,79% в долларах.

4. Размер премии за риск инвестирования в компании с низкой капитализацией — 1,14% в долларах.

5. Размер премии за специфический риск компании — 2,00% в долларах.

В ходе расчета % в долларах будет переведен в % в рублях.

Делаем расчет средневзвешенной стоимости капитала (WACC), которая равна 24,01%. Высокий уровень WACC может негативно сказаться на итоговой оценке стоимости компании и указывать на повышенные риски инвестирования.

Итоговый расчет стоимости компании.

Сценарий №1: Консервативный прогноз.

Если предположить, что доходы компании будут расти на 2% в год, то, сложив весь ожидаемый доход и разделив его на количество акций, мы получим, что стоимость одной обыкновенной акции «Алроса» может составить 12,57 рубля. Это на 74,2% меньше текущей рыночной цены.

Сценарий №2: Ожидаемый темп роста.

Ожидаемый темп роста компании определяется как произведение коэффициента реинвестирования на рентабельность капитала. Он составляет 1,96%. Если выручка компании будет расти такими темпами и в будущем, то, суммировав весь предполагаемый доход и разделив его на количество акций, можно рассчитать стоимость одной обыкновенной акции «Алроса». Она составит 11,77 рублей, что на 75,84% меньше текущей рыночной цены.

Сравнение с рыночной ценой.

В таблице чувствительности текущая рыночная цена одной акции наиболее точно соответствует следующим параметрам: средневзвешенная ставка по кредитам — 18%, темп роста — 15%. Однако поддержание такого темпа роста может быть затруднительным из-за волатильности рынка алмазов и мне не верится в такой сценарий развития.

Этот обзор — лишь один из множества аналитических материалов, которые я подготавливаю. Полный список моих расчетов вы можете найти в моем телеграм-канале.

Если у меня не хватает времени на написание обзора по конкретному расчету, я также делюсь ссылкой на его Google-таблицу в своем канале. Сейчас в этой таблице уже более 100 тикеров компаний, и каждый день она пополняется!

Буду рад видеть вас среди своих подписчиков!

Данный текст не является индивидуальной инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг.

Учли?