Аномалия в спредах доходности ОФЗ, о чем нам это может говорить?!

Одним из предикторов кризисов в США является спред доходностей между длинными и короткими трежурис. Я не раз публиковал картинки с последними данными.

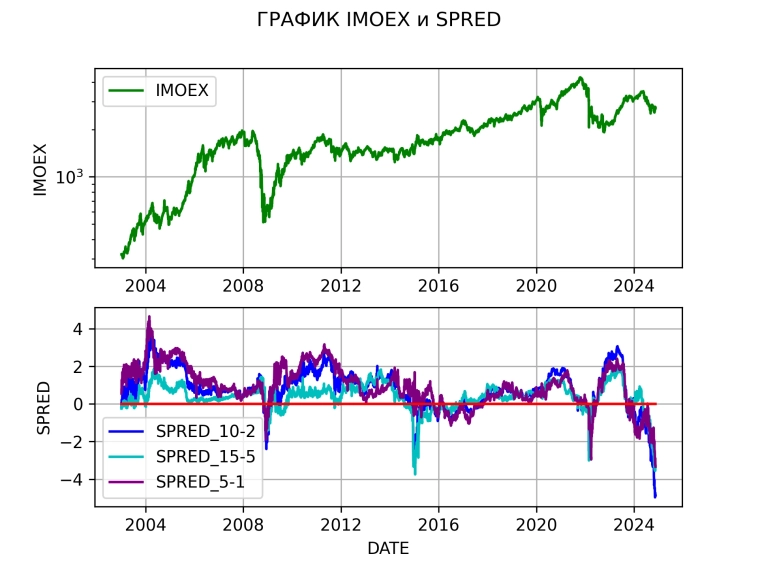

В России расчет таких спредов не является предиктором для российского рынка акции. Более того из небольшой истории нашего фондового рынка, можно скорее установить иную зависимость. После инверсии кривой доходности и даже в случае параллельного вида этой самой кривой, российский рынок акций начинал расти. Понятно, что статистическая значимость близка к нулю, но она и в США тоже совсем мала из-за малого числа наблюдений.

Текущая картинка скорее внушает оптимизм, чем пессимизм. На последней конференции я высказал мнение, что следующий год может оказаться очень позитивным для инвесторов, и это один из аргументов. Текущие значения спредов является самым большим за всю историю наблюдений. Это дает основание предположить, что рост на горизонте 2 — 5 лет может ожидать нас существенный и сейчас не стыдно делать самые смелые прогнозы.

Алексей, ранее задавал вопрос о том как определить веса эмитентов в портфеле. Вы ответили не однозначно. Я прочел после, много разных исследований, и пришёл к выводу что расчёт по рыночной капитализации самый простой и надёжный. Пару дней назад мне показали интересный сайт где можно внести свой портфель и посмотреть прогноз за последние пять лет. Мой виртуальный портфель составленный из расчета рыночной капитализации показал точное следование индексу мосбиржи, что говорит о правильности и достаточности этого метода.

Но есть как всегда какое то НО. Задумался, а как бы обогнать рынок, и пришёл к выводу что состав портфеля должен исходить из прогноза на будущее.

Подскажите пожалуйста литературу которая помогла бы мне в данном направлении.