ТОП-5 кандидатов на банкротство в 2024 году (Часть 2)

Начало тут: smart-lab.ru/blog/1079232.php

М.Видео

Компания с 2021 года – в убытках. Пандемия стала катком, которая прошлась по окрепшей было корпорации, и с тех пор М.Видео не может оправиться. Причина заключалась, главным образом, в неэффективных огромных магазинах, которые в условиях пандемии стали убыточными на операционном уровне. Но М.Видео тормозила с развитием онлайн-продаж, поэтому конкуренты обошли её на две головы.

В прошлом году компания столкнулась с дополнительными трудностями: ограничением импорта. В результате резко сократился ассортимент продукции и удорожала логистика. И это на фоне роста инфляции (когда неконтролируемо увеличиваются операционные расходы), снижения покупательской способности населения и сложностей с привлечением финансирования.

🔽За 1 полугодие 2024 года М.Видео уже допустила убыток в 10,8 млрд рублей, по итогам года он может превысить 20 млрд рублей.

Источник: ФинансМаркер. Динамика чистой прибыли М.Видео

При этом с 2023 года собственный капитал компании стал отрицательным, достигнув −10,5 млрд рублей. Сам по себе отрицательный капитал – это не так уж и страшно (тот же Детский мир, ныне ушедший с Мосбиржи, вполне себе рос и с отрицательным капиталом), но вкупе с отрицательными денежными потоками это говорит о серьёзных проблемах в компании.

Отмечу ещё катастрофическое падение средств на счетах — их всего 11,655 млрд рублей, в то время как на погашение текущих обязательств – в течение 1 года, в т.ч. облигаций – требуется 304,75 млрд рублей! Скорее всего, компания будет пытаться реструктуризировать долги, а также обратится за помощью с материнской компании SFI. Но не исключены и более неприятные вещи.

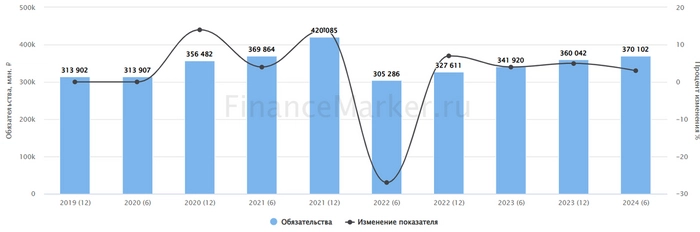

Источник: ФинансМаркер. Динамика обязательств М.Видео

Самолёт

Собственно, о 5-й компании в нашем списке я написал ещё вчера. Главные собственники скидывают акции – значит, там проблемы реально серьёзные.

С чем пришлось столкнуться Самолёту?

1) Падение продаж – по последним данным, продажи рухнули на 47% всего за квартал. Это вызвано отменой льготной ипотеки, на которую приходилось до 75% от всех продаж Самолёта.

2) Рост операционных затрат. Если ЛСР и ПИК ещё в прошлом году начали оптимизировать свои стратегии и закрывать самые нерентабельные проекты, то Самолёт, оказавшийся в ловушке роста, был вынужден «гнать свой велосипед», чтобы не упасть. Но бесконечно разгоняться не получится, увы.

3) Остановка строек. На некоторые стройки банально не хватает денег. Но проблема даже не в этом. А в том, что застройщик не получит средства с эскроу-счетов. При этом за кредит за «замороженную» стройку платить придётся.

4) Рост обслуживания стоимости кредитов. Чем выше ключевая ставка, тем на большие деньги «попадают» застройщики. Ведь они сначала берут кредит под стройку, а его перекрываются после постройки средства с эскроу-счетов.

5) Цены на недвижимость встали. А с учётом, что в «неприятной» (мягко говоря) ситуации оказался не только Самолёт, а вся отрасль в целом, они пойдут ещё ниже.

Вот и получается, что дохода всё меньше, а расходы растут, причём неконтролируемо. Тут Самолёту придётся пройти через непростые испытания. Ребята сделали ставку на то, что жёсткая ДКП не задержится надолго, и их топлива хватит – но «рыночек порешал».

Выкарабкается ли Самолёт? Без конкретных цифр сказать сложно. Однозначно понятно, что жёстко «приземлять» его не будут, т.к. огромное количество людей останется без жилья. Но не исключено «расщепление» его на несколько независимых компаний, т.е. именно как бизнес-юник Самолёт может перестать существовать. И это главный риск на сегодня.

Кто ещё находится в зоне риска, если жёсткая ДКП затянется на полгода-год?

На самом деле много компаний:

⛔️Русал и Эн+ Групп

⛔️Распадская

⛔️Выборгский судостроительный завод

⛔️ЧМК

⛔️АФК Система

⛔️МТС

⛔️Окей

⛔️Лента

⛔️Русолово

⛔️Энергия

⛔️Мостотрест

⛔️Центральный телеграф

У всех них высокая долговая нагрузка сочетается с отрицательными денежными потоками (либо отрицательным капиталом) и проблемами в бизнесе, которые при текущей рыночной конъюнктуре сложно быстро решить.

Я не говорю, что все эти компании обязательно станут банкротами в следующем году. Или что собственники не предпримут все меры к их спасению. Но есть риск надолго «заморозить» свой капитал в медленно агонизирующих компаниях, упуская рост других активов. И вот это опаснее всего.

И опять-таки – банкротства всегда случаются внезапно. Ситуация может длиться долго – а решиться буквально за пару дней. Такое на рынке происходит сплошь и рядом. Не рискуйте лишнего!

P.S. Друзья, я веду свой блог на разных площадках. Читайте где Вам удобно! Размещаю ссылки под постом:

Моя телега здесь

Дзен здесь

Инвестинг здесь

Остап197808 ноября 2024, 21:55Интел и Боинг.0

Остап197808 ноября 2024, 21:55Интел и Боинг.0 Albert Rudolfovich08 ноября 2024, 22:20Сбер?… Когда...?0

Albert Rudolfovich08 ноября 2024, 22:20Сбер?… Когда...?0 SAA08 ноября 2024, 23:11А с Лентой что не так?!0

SAA08 ноября 2024, 23:11А с Лентой что не так?!0 4pm09 ноября 2024, 00:27Максимально тупой пост+1

4pm09 ноября 2024, 00:27Максимально тупой пост+1