Сбер: начались проблемы из-за ставки?

Сбер опубликовал отчёт за 9 месяцев 2024 года. И что-то не слишком хорошая ситуация у зелёного слона. Собственно, на ряд проблем я указывал ещё при анализе отчёт РСПУ за 8 месяцев 2024 года. И эти проблемы «вылезли» в отчёте МСФО.

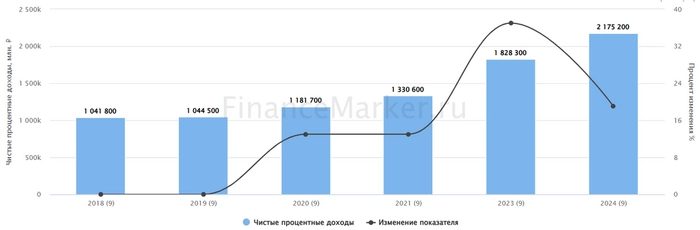

Чистые процентные доходы увеличились на 14,1% г/г до 762,1 млрд рублей – это то, на чём банк зарабатывает основные деньги.

Чистые комиссионные доходы тоже выросли – на 11,6% г/г до 218,2 млрд рублей.

Источник: ФинансМаркер. Динамика чистых процентных доходов Сбера

А вот чистая прибыль упала – на 0,1% г/г до 411,1 млрд рублей. Причём в прошлом квартале прибыль составила 419 млрд рублей – т.е. кв/кв тоже упала.

За 9 месяцев динамика неплохая, но такое квартальное падение немного пугает, тем более, что традиционно именно 3 квартал у Сбера был самый прибыльный, а вот в 4 квартале прибыль обычно падает. Т.е. по итогам года всё может стать ещё хуже.

Источник: ФинансМаркер. Динамика чистой прибыли Сбера

Почему так происходит? Давайте разбираться.

1. Первая причина — расходы растут быстрее доходов. Так, операционный доход за квартал до формирования резервов вырос на 21,1% г/г, операционные расходы выросли с меньшей динамикой – на 17,1%. Однако в разрезе 9 месяцев всё не так хорошо: операционный доход вырос всего на 11,2%, а операционные расходы – на 19,3%. Т.е. первая причина сокращения прибыли – опережающий рост расходов.

2️. Вторая причина – рост резервов. Стоимость риска составила 116 б.п. за счёт ухудшения качества кредитного портфеля – пришлось больше денег спрятать в «заначку». Для понимания: в 3 квартале в резервы было отправлено 125,9 млрд рублей, а всего за 9 месяцев (т.е. 3 квартала) – 277,6. Т.е. 45% всех резервов было сделано за последний квартал.

3️. Третья причина – замедление темпов роста розничного кредитования. Население стало брать меньше кредитов. При этом бизнес по-прежнему занимает как не в себя – и риски в сегменте начинают расти, т.к. ставка тоже растёт и брать кредиты становится всё более невыгодно.

Источник: ФинансМаркер. Динамика коммерческого кредитования Сбера

Таким образом, проблемы в экономике, вызванные высокой ключевой ставкой, начинают отражаться в Сбере как в зеркале.

Означает ли это, что всё пропало и нужно срочно избавляться от акций «зелёного слона»? Повторю, как и в прошлый раз: это не страшно и ничего продавать не нужно. Такое положение дел закономерно и ожидаемо, все показатели в пределах нормы. Я бы удивился больше, если бы Сбер продолжил расти по всем фронтам — но это невозможно из-за особенностей функционирования экономики.

Ждёт ли Сбер дефолт? Нет, конечно. Сбер слишком большой, чтобы упасть. К тому же мы видим не падение, а всего лишь замедление ключевых показателей, т.е. до «падения яблока» или «точки невозврата» нам ой как далеко: запас прочности огромный.

Однако нужно трезво смотреть на показатели и не ждать 50-60 рублей дивидендами на акцию. И, соответственно, скорректировать свои ожидания от компании. Банк уже заработал 27 рублей дивидендами. Думаю, что по итогам года мы увидим 32-34 рубля на акцию.

Исходя из нормы доходности, справедливая цена Сбера видится в районе 140 рублей. Но, понятное дело, что до туда мы не провалимся. Я думаю, что брать по текущим ценам – тоже найс. Однако если дадут подобрать в районе 210-220 рублей – будет кайф.

Держите Сберыча? Пишите в комментариях! И не забудьте поставить Ваши лайки!

P.S. Друзья, я веду свой блог на разных площадках. Читайте где Вам удобно! Размещаю ссылки под постом:

Моя телега здесь

Дзен здесь

Инвестинг здесь

это 17% за минус подоходный

очищенные всего 30-31₽…