13 марта 2013, 16:15

Cbonds Review. Абеномика: курс на ослабление йены

Рад представить свою новую статью в журнале Cbonds Review (№3 март 2013), посвященную Японии и Абэномике.

**полная версия статьи — здесь

Абеномика: курс на ослабление иены

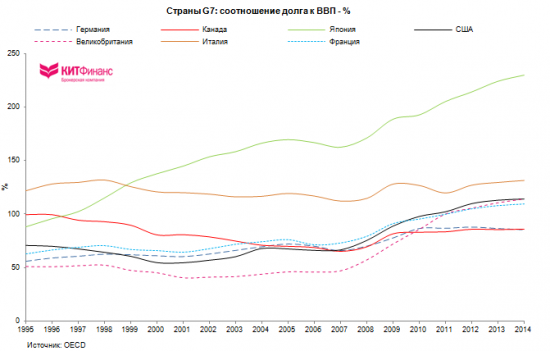

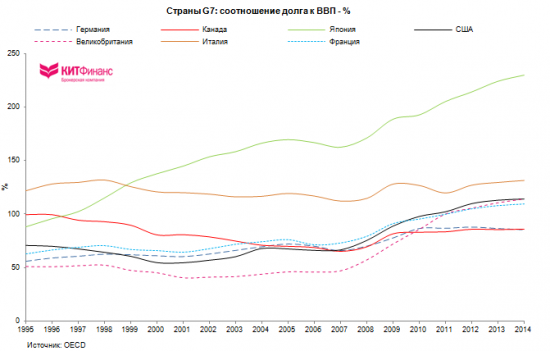

Ключевыми характеристиками экономики Японии последних десятилетий являются дефляция, стагнация, делеверидж, стареющее население, слабость политической элиты и, конечно, дорогая валюта. Помимо этого страна имеет самое большое соотношение госдолга к ВВП среди развитых стран, что является поводом для многочисленных спекуляций на тему возможного дефолта третьей экономики мира.

Новая волна интереса к японской экономике обозначилась в конце 2012 г. с назначением нового старого премьер-министра Синдзо Абэ, который первым со времен Юнихиро Коидзуми (2001-2006) выразил самый решительный настрой в борьбе с дефляцией.

На ожиданиях внедрения активной рефляционной политики фондовый индекс Nikkei Average с октября 2012 г. вырос более чем на 20% до 11000 пунктов, курс национальной валюты (USD/JPY) за этот же период ослаб до 95 йен за доллар (на 22% с 78 иен за доллар).

Обозначенный Синдзо Абе экономический курс Японии получил название Абэномика.

Говоря о потенциальной эффективности Абэномики, полезным может стать рассмотрение финансовой политики Японии 1930-х. В то время японское правительство Корекио Такахаши применило ряд экономических методов, включающих рефляционную политику, с помощью которых страна сумела успешно преодолеть последствия тяжелой депрессии 1930-х годов и встала на путь экономического возрождения.

В планах действующего министра финансов Японии Таро Асо значится адаптация методов Такахаши к современным экономическим условиям. В этом плане представляется необходимым рассмотрение сходных черт и различий между Абеномикой и финансовой политикой Такахаши. Это поможет в оценке потенциала и возможностей действующей власти в борьбе с дефляцией, в основе которой лежит ослабление курса японской йены.

Три направления Абеномики

Премьер-министр Абэ поставил четкую задачу по выводу экономики из дефляции и корректировки чрезмерно высокого курса иены, используя (1) агрессивную монетарную политику, (2) гибкую фискальную политику, (3) стратегию роста, направленную на стимулирование инвестиций частного сектора:

(1) Агрессивная монетарная политика

Харухико Курода, который выдвинут премьер-министром Абе в качестве кандидата на пост главы Банка Японии, успел отметиться заявлением о том, что монетарный регулятор сделает все возможное для того, чтобы положить конец 15-летней эпохе дефляции. Напомним, что нынешний глава ЦБ Масааки Сиракава покидает свой пост 19 марта 2013 г.

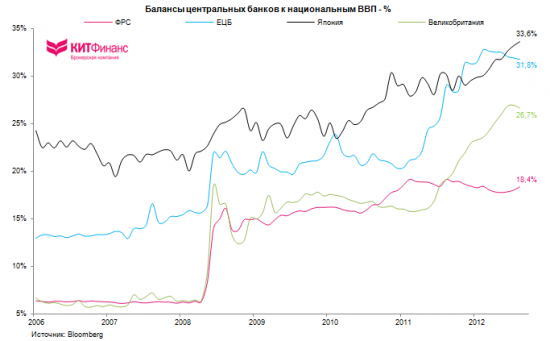

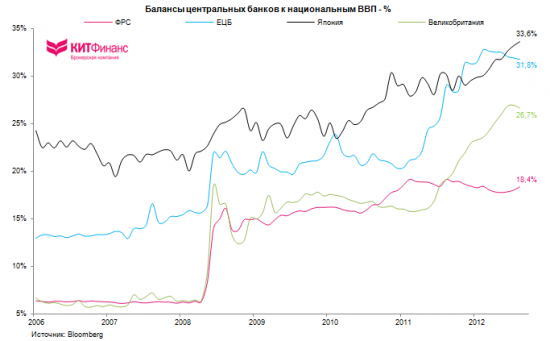

Нет сомнений в том, что баланс Банка Японии ожидает значительное расширение в обозримой перспективе. Г-н Курода отметил, что неограниченная покупка активов может начаться раньше следующего года. Напомним, что на январском заседании регулятора было принято решение о ежемесячном выкупе с января 2014 гособлигации на сумму в ¥13 трлн ($145 млрд) без ограничения сроков и увеличении инфляционного ориентира в два раза до 2%. Это значительно больше программы “open-ended” QE3 от ФРС (выкуп по $85 млрд в месяц), т.к. ВВП Японии составляет 39% от ВВП США.

Харухико Курода заявил, что готов к быстрому наращиванию стимулирующих мер и планирует рассмотреть даже возможность покупки деривативов, сообщает агентство Bloomberg. Имеется ввиду покупка таких деривативов, как свопы. Мировые центробанки редко покупают деривативы, т.к. их действия должны быть очень прозрачными с учетом рисков, связанных с покупкой структурированных продуктов.

В настоящее время японский ЦБ покупает государственные облигации со сроком обращения до трех лет, а также вкладывает средства в индексные торгуемые фонды и инвестиционные трасты в сфере недвижимости за счет средств фонда, объем которого к концу 2013 г., как ожидается, составит 76 трлн иен ($791 млрд).

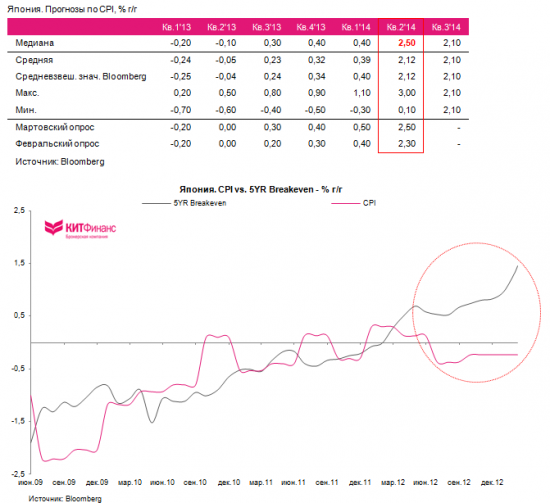

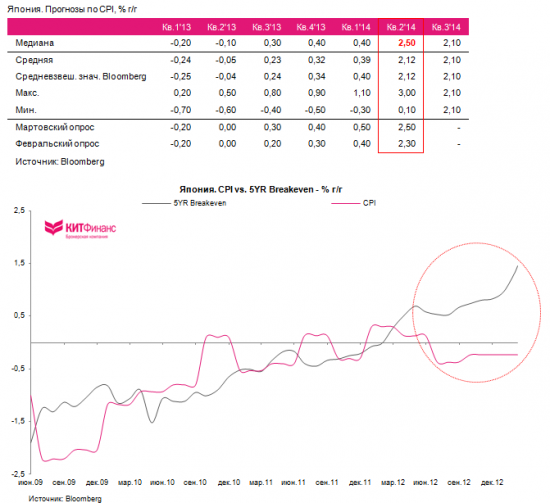

Согласно ожиданиям экономистов, опрошенных Bloomberg, Банк Японии сможет достигнуть инфляционного таргета в 2% уже ко второму кварталу 2014 г., что на 200 базисных пунктов выше текущих значений.

Почему Абе решился на проведение агрессивной монетарной политики?

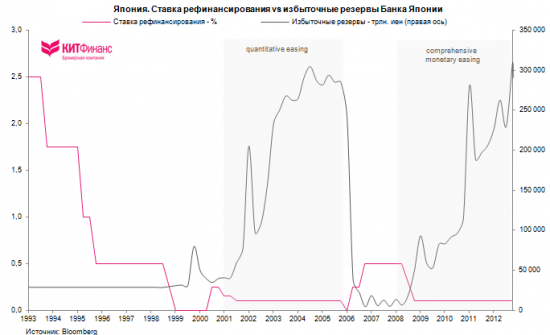

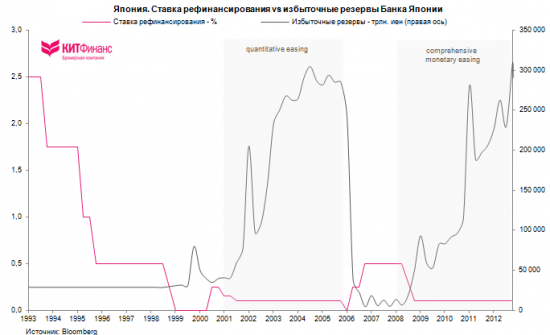

Во-первых, вспомним, что именно Япония стала первооткрывателем нетрадиционной монетарной политики через выкуп долгосрочных гособолигаций, именуемой quantitative easing (QE).

К началу 2000-х г. уровень процентных ставок в Японии приблизился вплотную к нулевому рубежу, но страна никак не могла побороть дефляцию, попав в “ловушку ликвидности”. Главный идеолог монетаризма Милтон Фридман выразил сомнение в возможности дальнейшего монетарного расширения через понижение процентных ставок, предложив регулятору начать скупку долгосрочных государственных облигаций и предоставлять системе деньги повышенной мощности (служащие для кредитной экспансии) до тех пор, пока закачка этими деньгами не приведет к расширению экономики.

Таким образом, понятие “quantitative easing” было введено Банком Японии для описания перехода к новой политике, согласно которой регулятор смещал операционный ориентир c таргетирования уровня ставки овернайт (call rate) на установление количественных параметров размера банковских резервов, т.е. произвел переход к нетрадиционной политике.

По прошествии нескольких лет действия японского QE эффект не был очевиден, так как регулятор не смог реализовывать потенциал количественного смягчения в полном объеме, за что подвергся жесткой критике.

Положительно оценивая успехи многочисленных программ стимулирования от ФРС в борьбе с дефляцией во времена масштабного делевериджа, Банк Японии, наконец, решился действовать наверняка.

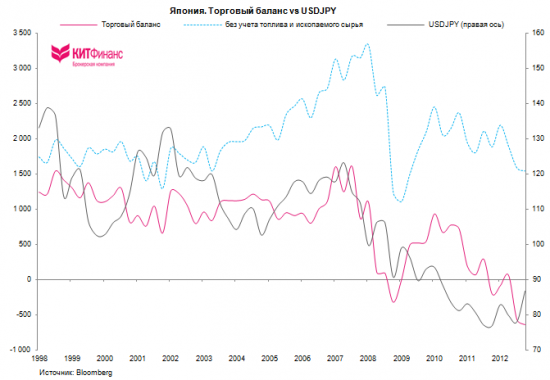

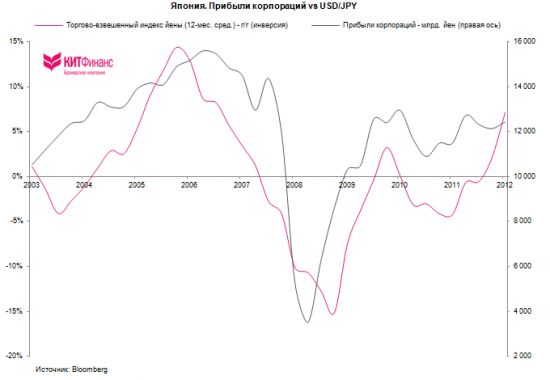

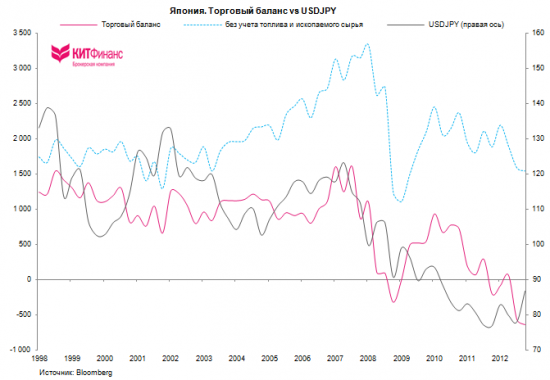

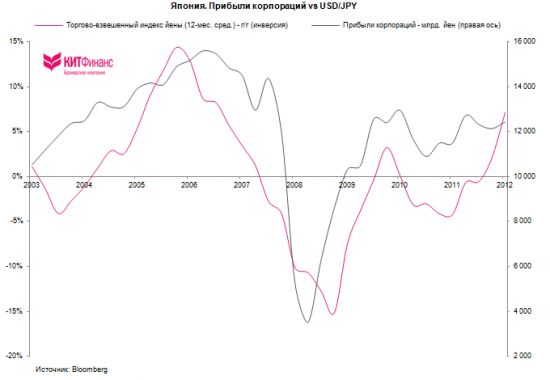

Во-вторых, значительное удорожание иены привело к тому, что экспортно-ориентированная страна по итогам 2011 г. впервые за последние 30 лет зафиксировала дефицит торгового баланса. Агрессивная сверхмягкая политика должна поспособствовать существенному ослаблению курса национальный валюты и восстановлению экспортного потенциала.

(2) Гибкая фискальная политика

По линии фискальной политики власти Японии уже сделали первые важные шаги. В первый месяц после выборов, кабинет Абе утвердил дополнительный бюджет на текущий финансовый год в размере ¥13,1 трлн иен ($140 млрд). В феврале обе палаты японского Парламента одобрили принятие дополнительного бюджета, ставшего вторым по размеру в истории страны после 2008 г. (в феврале 2009 г. приняли дополнительный бюджет в размере ¥14,7 трлн). Изначальный бюджет на 2012 финансовый год до поправок составлял ¥90,33 трлн ($1,02 трлн).

В проекте бюджета на 2013 финансовый год заложено 15,6% увеличение расходов на общественные работы. В июне текущего года ожидается принятие важнейших документов и актов, которые будут лежать в основе реформирования фискальной политики на долгосрочную перспективу.

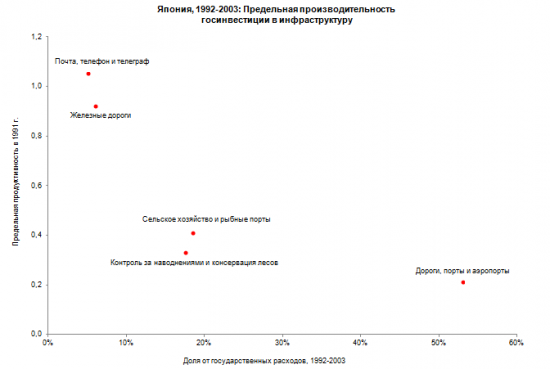

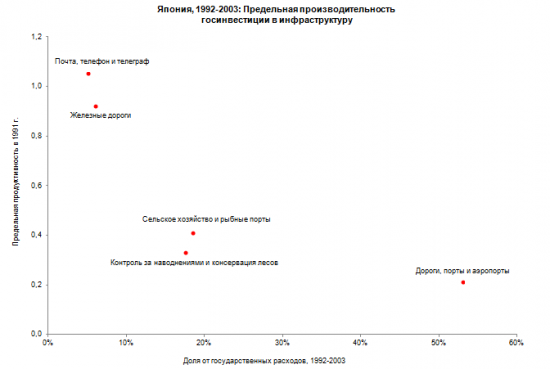

***Тем не менее, история показывает, что государственные расходы далеко не всегда бывают эффективными. Дои и Ихори (2009) посчитали, что 89% от всего объема государственных расходов с 1992 по 2003 гг. (¥213 трлн) пришлось на проекты с минимальной инвестиционной эффективностью.

(3) Стратегия роста

Активность Правительства Абэ в реализации стратегии роста для стимулирования инвестиций частного сектора пока не значительная. Тем не менее, налоговые каникулы для инвестиции в research and development (R&D) и capex, предусмотренные в проекте налоговых реформ на 2013 финансовый год могут рассматриваться в качестве первых важных шагов в этом направлении. Согласно ожиданиям, полная версия проекта стратегии роста будет объявлена к июню 2013 г.

В рамках Абеномики монетарная политика является ключевым проводником в проактивной рефляционной политике. В надежде победить дефляцию через рост инфляционных ожиданий, правительство хочет скорректировать чрезмерное укрепление иены, поднять корпоративные прибыли, увеличить уровень занятости и заработной платы. Правительство Абэ разительно отличается от предыдущих администраций тем, что борьба с дефляцией для них является необходимым условием для начала экономического восстановления.

Посредством фискальной политики правительство планирует напрямую создавать эффективный спрос в экономике. Через государственные расходы на общественные работы планируется перераспределить национальное благосостояние в пользу домохозяйств.

Общие черты и различия Абеномики и финансовой политики Такахаши

(1) Сходства: девальвация иены и расширение госрасходов

Первое – ослабление йены. Во время проведения финансовой политики Такахаши, государство отказалось от попыток возвращения к золотому стандарту, осуществив переход к управляемой валютной системе, и, на ожиданиях монетарного ослабления и инфляции, йена подешевела на 40% с 1931 по 1933 гг. Экспорт начал расти в 1932 г., и в 1935 г. впервые с 1918 г. был зафиксирован профицит торгового баланса. С октября 2012 г. йена ослабла против доллара США на 20%. Абеномика нацелена на восстановление экспортно-ориентированного потенциала Японии.

Второе – расширение государственных расходов в рамках фискальной политики. Несмотря на то, что во времена финансовой политики Тахакаши большую часть госрасходов составляли военные расходы, конечной целью все же было расширение эффективного спроса. В течение 1932-1934 гг. на военных пришлось порядка 10% всех бюджетных расходов. Прослеживается четкая историческая аналогия с расходами на общественные работы (инфраструктурные проекты), решения о которых недавно принял кабинет Абэ.

(2) Различия: уровень госдолга, методы фондирования госрасходов, уровень процентных ставок

Первое - уровень госдолга. Во времена экономических реформ Такахаши, государственный долг составлял около 56% ВНП, а по итогам 2012 г. фискального года долг/ВВП оценивается в 226%. Это максимальное значение среди развитых стран. В подобных условиях от Правительства не стоит ожидать значительного расширения фискальных стимулирующих программ.

Второе - методы фондирования госрасходов. Во времена Такахаши, избыточное фискальное стимулирование базировалось на прямой покупке государственных облигаций (JGB) Банком Японии у Правительства. В 1931 г. произошел отказ от золотого стандарта, депозитные счета банков были истощены, что создавало сложности в размещении новых выпусков JGB. Таким образом, прямой выкуп был необходим на период стабилизации банковского сектора и временном замещении выпадающего спроса на JBG.После периода прямого выкупа, Банк Японии продал более 90% гособлигаций частному сектору посредством операции на открытом рынке.

Сегодня проблем с ликвидностью у японских банков нет, а прямой выкуп JGB регулятором рассматривается как метод монетизации госдолга и порождает массу споров по поводу дальнейшей кредитоспособности государства.

Третье отличие - уровень процентных ставок. С конца 1990-х уровень процентных ставок в Японии прижат к нулю, однако спрос на фондирование до сих пор остается подавленным. Это ситуация классической “ловушки ликвидности”, когда эластичность спроса на деньги приближается к бесконечности, и любые попытки государства стимулировать инвестиции с помощью мер денежно-кредитной политики обречены на провал. Поэтому и был осуществлен переход к нетрадиционной политике (QE) через дополнительный выкуп финансовых активов (акции, облигации и т.п.).

С декабря 1932 г., когда Такахаши начал реализовывать свою финансовую политику, вплоть до 1936 г., когда его убили во время путча (Ни-нироку дзикэн), дисконтная ставка после четырех понижений достигла уровня в 3,65% с начальных 6,57%. Как видно, пространство для маневра еще оставалось. И в этом плане Абеномика находится в куда более сложных условиях и стимулирование экономики через понижение процентных ставок сегодня не представляется возможным.

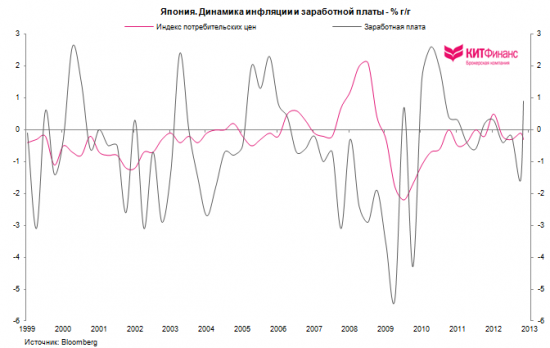

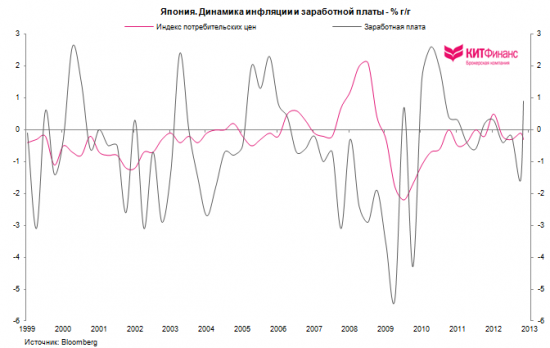

Динамика реальных заработных плат как индикатор успеха рефляционной политики

В том случае, если монетарная политика Абеномики окажется эффективной, но темпы повышения уровень зарплат не будут опережать инфляцию, домохозяйства окажутся в ощутимом проигрыше. Подобная ситуация имела место быть во времена реализации финансовой политики Такахаши. Цены начали расти в 1932 г., в то время как номинальный средний уровень оплаты труда не менялся до 1936 г., а реальный уровень заработных плат, с поправкой на инфляцию, падал вплоть до 1937 г.

Таким образом, динамика уровня оплаты труда может стать одним из важнейших индикаторов успеха Абеномики и требует самого пристального внимания.

Вывод

Абеномика имеет как схожие черты, так и существенные различия с финансовой политикой Такахаши 1930-х, на которую ориентируются действующие власти, твердо намеренные побороть дефляцию. Риск провала Абеномики достаточно высок в условиях ловушки ликвидности и высокого уровня государственного долга. В том случае, если три ключевых направления Абеномики не смогут повысить инфляционные ожидания, третья экономика мира окажется в крайне затруднительном положении.

И если (1) монетарная политика Банка Японии уже получила обозначенные ориентиры в достижении инфляции на уровне 2% через значительное расширение балансового счета, то решения по (2) фискальной политике и (3) стратегии роста будут приняты ближе к июню 2013 г. Ждать осталось недолго.

Переход к Абеномике и агрессивной монетарной политике вызвал негодование в рядах мирового экономического сообщества, обеспокоенного возможностью резкого ускорения инфляции и повышения уровня процентных ставок, что может привести к неспособности Японии обслуживать раздутый госдолг.

Надо понимать, что основной причиной дефляции в Японии, как это ни странно, являются жесткие монетарные условия и, конечно, дорогая йена. Дефляция является структурной проблемой японской экономики, которая ведет к снижению уровня номинальных доходов, корпоративных прибылей и негативно сказывается на деловой активности, подавляя экономический рост. Решение проблемы дефляции и удешевление йены действительно могут стать ключом к разрешению структурных проблем Японии.

Вопрос о возможности суверенного дефолта страны, где долг публичного сектора составляет 140% ВПП (а государственный долг почти 230% ВВП), является неоднозначным. Если представить, что все держатели долга решат избавиться от JGB и получить взамен йены, то Банк Японии просто напечатает необходимое количество денежных знаков для погашения всех обязательств. Это может привести к инфляции и коллапсу валюты, но к суверенному дефолту в прямом смысле слова это не приведет. В перспективе ближайших лет ставка на дефолт Японии практического смысла иметь явно не будет.

При этом особый интерес сегодня представляет возможность спекуляции в паре USD/JPY и кросс-курсах йены.

Дмитрий Шагардин

КИТ Финанс Брокер

KIT Finance Europe

**полная версия статьи — здесь

Абеномика: курс на ослабление иены

Ключевыми характеристиками экономики Японии последних десятилетий являются дефляция, стагнация, делеверидж, стареющее население, слабость политической элиты и, конечно, дорогая валюта. Помимо этого страна имеет самое большое соотношение госдолга к ВВП среди развитых стран, что является поводом для многочисленных спекуляций на тему возможного дефолта третьей экономики мира.

Новая волна интереса к японской экономике обозначилась в конце 2012 г. с назначением нового старого премьер-министра Синдзо Абэ, который первым со времен Юнихиро Коидзуми (2001-2006) выразил самый решительный настрой в борьбе с дефляцией.

На ожиданиях внедрения активной рефляционной политики фондовый индекс Nikkei Average с октября 2012 г. вырос более чем на 20% до 11000 пунктов, курс национальной валюты (USD/JPY) за этот же период ослаб до 95 йен за доллар (на 22% с 78 иен за доллар).

Обозначенный Синдзо Абе экономический курс Японии получил название Абэномика.

Говоря о потенциальной эффективности Абэномики, полезным может стать рассмотрение финансовой политики Японии 1930-х. В то время японское правительство Корекио Такахаши применило ряд экономических методов, включающих рефляционную политику, с помощью которых страна сумела успешно преодолеть последствия тяжелой депрессии 1930-х годов и встала на путь экономического возрождения.

В планах действующего министра финансов Японии Таро Асо значится адаптация методов Такахаши к современным экономическим условиям. В этом плане представляется необходимым рассмотрение сходных черт и различий между Абеномикой и финансовой политикой Такахаши. Это поможет в оценке потенциала и возможностей действующей власти в борьбе с дефляцией, в основе которой лежит ослабление курса японской йены.

Три направления Абеномики

Премьер-министр Абэ поставил четкую задачу по выводу экономики из дефляции и корректировки чрезмерно высокого курса иены, используя (1) агрессивную монетарную политику, (2) гибкую фискальную политику, (3) стратегию роста, направленную на стимулирование инвестиций частного сектора:

(1) Агрессивная монетарная политика

Харухико Курода, который выдвинут премьер-министром Абе в качестве кандидата на пост главы Банка Японии, успел отметиться заявлением о том, что монетарный регулятор сделает все возможное для того, чтобы положить конец 15-летней эпохе дефляции. Напомним, что нынешний глава ЦБ Масааки Сиракава покидает свой пост 19 марта 2013 г.

Нет сомнений в том, что баланс Банка Японии ожидает значительное расширение в обозримой перспективе. Г-н Курода отметил, что неограниченная покупка активов может начаться раньше следующего года. Напомним, что на январском заседании регулятора было принято решение о ежемесячном выкупе с января 2014 гособлигации на сумму в ¥13 трлн ($145 млрд) без ограничения сроков и увеличении инфляционного ориентира в два раза до 2%. Это значительно больше программы “open-ended” QE3 от ФРС (выкуп по $85 млрд в месяц), т.к. ВВП Японии составляет 39% от ВВП США.

Харухико Курода заявил, что готов к быстрому наращиванию стимулирующих мер и планирует рассмотреть даже возможность покупки деривативов, сообщает агентство Bloomberg. Имеется ввиду покупка таких деривативов, как свопы. Мировые центробанки редко покупают деривативы, т.к. их действия должны быть очень прозрачными с учетом рисков, связанных с покупкой структурированных продуктов.

В настоящее время японский ЦБ покупает государственные облигации со сроком обращения до трех лет, а также вкладывает средства в индексные торгуемые фонды и инвестиционные трасты в сфере недвижимости за счет средств фонда, объем которого к концу 2013 г., как ожидается, составит 76 трлн иен ($791 млрд).

Согласно ожиданиям экономистов, опрошенных Bloomberg, Банк Японии сможет достигнуть инфляционного таргета в 2% уже ко второму кварталу 2014 г., что на 200 базисных пунктов выше текущих значений.

Почему Абе решился на проведение агрессивной монетарной политики?

Во-первых, вспомним, что именно Япония стала первооткрывателем нетрадиционной монетарной политики через выкуп долгосрочных гособолигаций, именуемой quantitative easing (QE).

К началу 2000-х г. уровень процентных ставок в Японии приблизился вплотную к нулевому рубежу, но страна никак не могла побороть дефляцию, попав в “ловушку ликвидности”. Главный идеолог монетаризма Милтон Фридман выразил сомнение в возможности дальнейшего монетарного расширения через понижение процентных ставок, предложив регулятору начать скупку долгосрочных государственных облигаций и предоставлять системе деньги повышенной мощности (служащие для кредитной экспансии) до тех пор, пока закачка этими деньгами не приведет к расширению экономики.

Таким образом, понятие “quantitative easing” было введено Банком Японии для описания перехода к новой политике, согласно которой регулятор смещал операционный ориентир c таргетирования уровня ставки овернайт (call rate) на установление количественных параметров размера банковских резервов, т.е. произвел переход к нетрадиционной политике.

По прошествии нескольких лет действия японского QE эффект не был очевиден, так как регулятор не смог реализовывать потенциал количественного смягчения в полном объеме, за что подвергся жесткой критике.

Положительно оценивая успехи многочисленных программ стимулирования от ФРС в борьбе с дефляцией во времена масштабного делевериджа, Банк Японии, наконец, решился действовать наверняка.

Во-вторых, значительное удорожание иены привело к тому, что экспортно-ориентированная страна по итогам 2011 г. впервые за последние 30 лет зафиксировала дефицит торгового баланса. Агрессивная сверхмягкая политика должна поспособствовать существенному ослаблению курса национальный валюты и восстановлению экспортного потенциала.

(2) Гибкая фискальная политика

По линии фискальной политики власти Японии уже сделали первые важные шаги. В первый месяц после выборов, кабинет Абе утвердил дополнительный бюджет на текущий финансовый год в размере ¥13,1 трлн иен ($140 млрд). В феврале обе палаты японского Парламента одобрили принятие дополнительного бюджета, ставшего вторым по размеру в истории страны после 2008 г. (в феврале 2009 г. приняли дополнительный бюджет в размере ¥14,7 трлн). Изначальный бюджет на 2012 финансовый год до поправок составлял ¥90,33 трлн ($1,02 трлн).

В проекте бюджета на 2013 финансовый год заложено 15,6% увеличение расходов на общественные работы. В июне текущего года ожидается принятие важнейших документов и актов, которые будут лежать в основе реформирования фискальной политики на долгосрочную перспективу.

***Тем не менее, история показывает, что государственные расходы далеко не всегда бывают эффективными. Дои и Ихори (2009) посчитали, что 89% от всего объема государственных расходов с 1992 по 2003 гг. (¥213 трлн) пришлось на проекты с минимальной инвестиционной эффективностью.

(3) Стратегия роста

Активность Правительства Абэ в реализации стратегии роста для стимулирования инвестиций частного сектора пока не значительная. Тем не менее, налоговые каникулы для инвестиции в research and development (R&D) и capex, предусмотренные в проекте налоговых реформ на 2013 финансовый год могут рассматриваться в качестве первых важных шагов в этом направлении. Согласно ожиданиям, полная версия проекта стратегии роста будет объявлена к июню 2013 г.

В рамках Абеномики монетарная политика является ключевым проводником в проактивной рефляционной политике. В надежде победить дефляцию через рост инфляционных ожиданий, правительство хочет скорректировать чрезмерное укрепление иены, поднять корпоративные прибыли, увеличить уровень занятости и заработной платы. Правительство Абэ разительно отличается от предыдущих администраций тем, что борьба с дефляцией для них является необходимым условием для начала экономического восстановления.

Посредством фискальной политики правительство планирует напрямую создавать эффективный спрос в экономике. Через государственные расходы на общественные работы планируется перераспределить национальное благосостояние в пользу домохозяйств.

Общие черты и различия Абеномики и финансовой политики Такахаши

(1) Сходства: девальвация иены и расширение госрасходов

Первое – ослабление йены. Во время проведения финансовой политики Такахаши, государство отказалось от попыток возвращения к золотому стандарту, осуществив переход к управляемой валютной системе, и, на ожиданиях монетарного ослабления и инфляции, йена подешевела на 40% с 1931 по 1933 гг. Экспорт начал расти в 1932 г., и в 1935 г. впервые с 1918 г. был зафиксирован профицит торгового баланса. С октября 2012 г. йена ослабла против доллара США на 20%. Абеномика нацелена на восстановление экспортно-ориентированного потенциала Японии.

Второе – расширение государственных расходов в рамках фискальной политики. Несмотря на то, что во времена финансовой политики Тахакаши большую часть госрасходов составляли военные расходы, конечной целью все же было расширение эффективного спроса. В течение 1932-1934 гг. на военных пришлось порядка 10% всех бюджетных расходов. Прослеживается четкая историческая аналогия с расходами на общественные работы (инфраструктурные проекты), решения о которых недавно принял кабинет Абэ.

(2) Различия: уровень госдолга, методы фондирования госрасходов, уровень процентных ставок

Первое - уровень госдолга. Во времена экономических реформ Такахаши, государственный долг составлял около 56% ВНП, а по итогам 2012 г. фискального года долг/ВВП оценивается в 226%. Это максимальное значение среди развитых стран. В подобных условиях от Правительства не стоит ожидать значительного расширения фискальных стимулирующих программ.

Второе - методы фондирования госрасходов. Во времена Такахаши, избыточное фискальное стимулирование базировалось на прямой покупке государственных облигаций (JGB) Банком Японии у Правительства. В 1931 г. произошел отказ от золотого стандарта, депозитные счета банков были истощены, что создавало сложности в размещении новых выпусков JGB. Таким образом, прямой выкуп был необходим на период стабилизации банковского сектора и временном замещении выпадающего спроса на JBG.После периода прямого выкупа, Банк Японии продал более 90% гособлигаций частному сектору посредством операции на открытом рынке.

Сегодня проблем с ликвидностью у японских банков нет, а прямой выкуп JGB регулятором рассматривается как метод монетизации госдолга и порождает массу споров по поводу дальнейшей кредитоспособности государства.

Третье отличие - уровень процентных ставок. С конца 1990-х уровень процентных ставок в Японии прижат к нулю, однако спрос на фондирование до сих пор остается подавленным. Это ситуация классической “ловушки ликвидности”, когда эластичность спроса на деньги приближается к бесконечности, и любые попытки государства стимулировать инвестиции с помощью мер денежно-кредитной политики обречены на провал. Поэтому и был осуществлен переход к нетрадиционной политике (QE) через дополнительный выкуп финансовых активов (акции, облигации и т.п.).

С декабря 1932 г., когда Такахаши начал реализовывать свою финансовую политику, вплоть до 1936 г., когда его убили во время путча (Ни-нироку дзикэн), дисконтная ставка после четырех понижений достигла уровня в 3,65% с начальных 6,57%. Как видно, пространство для маневра еще оставалось. И в этом плане Абеномика находится в куда более сложных условиях и стимулирование экономики через понижение процентных ставок сегодня не представляется возможным.

Динамика реальных заработных плат как индикатор успеха рефляционной политики

В том случае, если монетарная политика Абеномики окажется эффективной, но темпы повышения уровень зарплат не будут опережать инфляцию, домохозяйства окажутся в ощутимом проигрыше. Подобная ситуация имела место быть во времена реализации финансовой политики Такахаши. Цены начали расти в 1932 г., в то время как номинальный средний уровень оплаты труда не менялся до 1936 г., а реальный уровень заработных плат, с поправкой на инфляцию, падал вплоть до 1937 г.

Таким образом, динамика уровня оплаты труда может стать одним из важнейших индикаторов успеха Абеномики и требует самого пристального внимания.

Вывод

Абеномика имеет как схожие черты, так и существенные различия с финансовой политикой Такахаши 1930-х, на которую ориентируются действующие власти, твердо намеренные побороть дефляцию. Риск провала Абеномики достаточно высок в условиях ловушки ликвидности и высокого уровня государственного долга. В том случае, если три ключевых направления Абеномики не смогут повысить инфляционные ожидания, третья экономика мира окажется в крайне затруднительном положении.

И если (1) монетарная политика Банка Японии уже получила обозначенные ориентиры в достижении инфляции на уровне 2% через значительное расширение балансового счета, то решения по (2) фискальной политике и (3) стратегии роста будут приняты ближе к июню 2013 г. Ждать осталось недолго.

Переход к Абеномике и агрессивной монетарной политике вызвал негодование в рядах мирового экономического сообщества, обеспокоенного возможностью резкого ускорения инфляции и повышения уровня процентных ставок, что может привести к неспособности Японии обслуживать раздутый госдолг.

Надо понимать, что основной причиной дефляции в Японии, как это ни странно, являются жесткие монетарные условия и, конечно, дорогая йена. Дефляция является структурной проблемой японской экономики, которая ведет к снижению уровня номинальных доходов, корпоративных прибылей и негативно сказывается на деловой активности, подавляя экономический рост. Решение проблемы дефляции и удешевление йены действительно могут стать ключом к разрешению структурных проблем Японии.

Вопрос о возможности суверенного дефолта страны, где долг публичного сектора составляет 140% ВПП (а государственный долг почти 230% ВВП), является неоднозначным. Если представить, что все держатели долга решат избавиться от JGB и получить взамен йены, то Банк Японии просто напечатает необходимое количество денежных знаков для погашения всех обязательств. Это может привести к инфляции и коллапсу валюты, но к суверенному дефолту в прямом смысле слова это не приведет. В перспективе ближайших лет ставка на дефолт Японии практического смысла иметь явно не будет.

При этом особый интерес сегодня представляет возможность спекуляции в паре USD/JPY и кросс-курсах йены.

Дмитрий Шагардин

КИТ Финанс Брокер

KIT Finance Europe

Читайте на SMART-LAB:

Тактика доверительного управления Иволги Капитал (17,7-23,8% средняя доходность счетов за всё время)

0️⃣ Предпосылки и предположения ( предыдущий пост – здесь ) • Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 17,7-23,8% годовых после вычета...

07:18

Обновление веб-терминала Альфа-Инвестиции

Веб-терминал Альфа-Инвестиции — это современный торговый терминал для инвесторов и трейдеров, который доступен в браузере с компьютера или ноутбука. Он позволяет полностью персонализировать...

05.03.2026

«Никогда не работай с родственниками» — самый удобный миф в бизнесе

Всем привет, на связи Сергей Алексеев. Основатель Лайв Инвестинг Групп/Live Investing Group, ЛИСА/LISA, Скуллайв/School Live, Проплайв/Prop Live и Лайв ТРЕЙДЕР ТВ/Live ТРЕЙДЕР ТВ. Сегодня...

05.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

Это к вопросу о мнимой возможности инфляционного разгона экономики.

Дима по Англии не планируешь обзор готовить, там тоже интересные события происходят и особенно дальше наверняка будут в том числе и в связи с анонсированным приходом Марка Карни в БА (особенно учитывая вот такие заявления Марка www.vestifinance.ru/articles/23570).

Экономика похоже в тройной рецессии, рейтинг порезан, баланс ЦБ к ВВП растет, фунт слабнет (с начала года уже минус 13% к бакинскому и как то бодро прошел в низ 2,5-летние минимумы) и там то же есть куда снижаться.