11 марта 2013, 21:24

Вечернее обсуждение опционов на фьючерс РТС. (11.03.2013)

Обзор сегодняшнего рынка

Итак наступила последняя предэкспирационная неделя, похоже, рынок покажет «рекордный квартал». На текущий момент цена находится примерно там же, где закрывалась в памятную экспирацию сентября 2012 года, когда Бернанке объявил QE3. +-3000 для 6 месяцев — это не движение. Размах движения фьючерса с 15 декабря по сегодняшний день не смог превысить даже 4х страйков (164 030-149 020=15 010 пунктов). Последний квартальный диапазон, не превышавший 4х страйков, был в далёком 2005 году, кстати, насколько я знаю, тогда ещё не было опционов на фьючерс РТС в том формате, в котором они есть сейчас. Мне сейчас крайне любопытно, по идее на таком рынке прибыль Мос. Биржи должна потихоньку падать, неужели у них не возникает и «тени беспокойства» за судьбу РФР, а главное за судьбу собственных доходов :) Качество привлечения клиентов на Forex на текущий момент на порядок выше.

Обороты сегодня в районе среднего значения, стоит только отметить необычно высокий оборот в опционах колл на Лукойл на ближайших страйках, судя по дневной свече на Лукойл, до 14го марта вряд ли мы увидим эту бумагу сильно выше 2050 рублей.

Опционы фРТС — 14 млрд. руб.

Опционы ликвидные стоки — 547 млн. руб. (из них чуть больше 300млн. опционы на ЛУКОЙЛ)

Пут-колл ратио

Опционы на фьючерс РТС — 1,15

Опционы на ликвидные стоки — 0,17 (опять же из-за оборота в коллах Лукойле ратио сегодня не очень показателен).

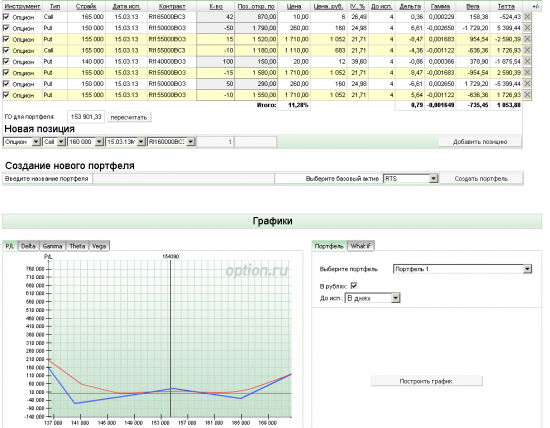

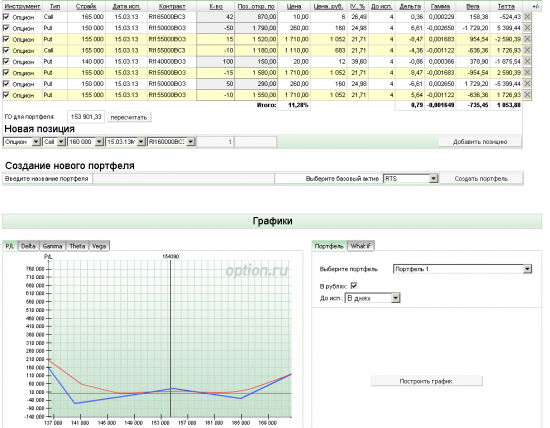

Реальная торговля

Думаю, что к экспирации рынок останется +- на текущих с небольшой вероятностью выстрела вверх. С учётом этого переделал позицию в обычный проданный стрэддл, с купленными далёкими опционами по краям. По управлению позицией в текущем месяце оцениваю качество торговли на 2 с плюсом :) Совершил довольно много ненужных сделок, что с учетом опционного комеса не очень приятно сказалось на реальном результате. Плюс не было четкого понимания, что хочу на экспирацию (спасибо vitsantal за идею с обратным планированием позы, мне очень понравилась), попробую воспользоваться этой идеей со следующего месяца.

Динамическое дельта-хеджирование

Приглашаю к дискуссиии всех покупателей и продавцов волатильности на тему дельта-хеджа. На мой взгляд, чтобы понимать, как правильно дельта-хеджироваться, надо понимать хорошо микроструктуру рынка и уметь вычленять неслучайную компоненту. На текущий момент, на мой взгляд, сложилась такая ситуация, что на рынке практически нет «китов», которые бы могли сильно толкнуть цену в одну сторону, таких как «нерезиденты», «крупные пенсионные деньги» и т.д. В то же время достаточно много развелось алготрейдеров, которые на движениях рынка создают импульсы, но реально вытянуть цену не могут, поэтому происходят частые небольшие хвосты на часовом графике, а движения на самом деле нет (пираньи поедают друг друга).

Как вычленить неслучайную компоненту. Тут есть очень много вариантов, я пока изучаю самый простой — наличие приращения определенного размера на закрытие дня, часа, 5-минутки. Дельта-хедж по закрытиям баров, на мой взгляд, больше подходит для продаж волы. Так как в свое время, изучая алгосистемы, заметил, что трендовые стратегии, которые входят «по закрытию» дают зачастую результат получше, чем стратегии которые входят AtMarket на пробитии. Что касается дельта-хеджа при покупке волы, тут, соответственно, надо думать наоборот — то есть пытаться ловить хвосты свечей, соответственно, либо по дельте, либо по фиксированному изменению цены.

Как понять будет ли работать дельта-хедж по приращению. На мой взгляд, очень просто, можно просто запустить стратегию в велфлабе на голом фьючерсе и посмотреть, как она сработает, если сработает в ноль или >0, то стратегия неплоха, иначе её смысл теряется.

Так как я пришёл в опционы из алготрейдинга, то у меня сейчас задача выглядит немного нестандартно — как на метод дельта-хеджирования навесить продажу опционов, чтобы кривая доходности стала ещё более гладкой и просадки уменьшились.

Всех читателей приглашаю в опционную ветку поучаствовать в обсуждении этой интересной темы и поделиться опытом и мыслями на тему дельта-хеджирования позиций.

P.S. К сожалению завтра пост не смогу опубликовать, так как пойду к Герчику давать интервью, поэтому до среды обсуждаем опционы в этой ветке :)

Итак наступила последняя предэкспирационная неделя, похоже, рынок покажет «рекордный квартал». На текущий момент цена находится примерно там же, где закрывалась в памятную экспирацию сентября 2012 года, когда Бернанке объявил QE3. +-3000 для 6 месяцев — это не движение. Размах движения фьючерса с 15 декабря по сегодняшний день не смог превысить даже 4х страйков (164 030-149 020=15 010 пунктов). Последний квартальный диапазон, не превышавший 4х страйков, был в далёком 2005 году, кстати, насколько я знаю, тогда ещё не было опционов на фьючерс РТС в том формате, в котором они есть сейчас. Мне сейчас крайне любопытно, по идее на таком рынке прибыль Мос. Биржи должна потихоньку падать, неужели у них не возникает и «тени беспокойства» за судьбу РФР, а главное за судьбу собственных доходов :) Качество привлечения клиентов на Forex на текущий момент на порядок выше.

Обороты сегодня в районе среднего значения, стоит только отметить необычно высокий оборот в опционах колл на Лукойл на ближайших страйках, судя по дневной свече на Лукойл, до 14го марта вряд ли мы увидим эту бумагу сильно выше 2050 рублей.

Опционы фРТС — 14 млрд. руб.

Опционы ликвидные стоки — 547 млн. руб. (из них чуть больше 300млн. опционы на ЛУКОЙЛ)

Пут-колл ратио

Опционы на фьючерс РТС — 1,15

Опционы на ликвидные стоки — 0,17 (опять же из-за оборота в коллах Лукойле ратио сегодня не очень показателен).

Реальная торговля

Думаю, что к экспирации рынок останется +- на текущих с небольшой вероятностью выстрела вверх. С учётом этого переделал позицию в обычный проданный стрэддл, с купленными далёкими опционами по краям. По управлению позицией в текущем месяце оцениваю качество торговли на 2 с плюсом :) Совершил довольно много ненужных сделок, что с учетом опционного комеса не очень приятно сказалось на реальном результате. Плюс не было четкого понимания, что хочу на экспирацию (спасибо vitsantal за идею с обратным планированием позы, мне очень понравилась), попробую воспользоваться этой идеей со следующего месяца.

Динамическое дельта-хеджирование

Приглашаю к дискуссиии всех покупателей и продавцов волатильности на тему дельта-хеджа. На мой взгляд, чтобы понимать, как правильно дельта-хеджироваться, надо понимать хорошо микроструктуру рынка и уметь вычленять неслучайную компоненту. На текущий момент, на мой взгляд, сложилась такая ситуация, что на рынке практически нет «китов», которые бы могли сильно толкнуть цену в одну сторону, таких как «нерезиденты», «крупные пенсионные деньги» и т.д. В то же время достаточно много развелось алготрейдеров, которые на движениях рынка создают импульсы, но реально вытянуть цену не могут, поэтому происходят частые небольшие хвосты на часовом графике, а движения на самом деле нет (пираньи поедают друг друга).

Как вычленить неслучайную компоненту. Тут есть очень много вариантов, я пока изучаю самый простой — наличие приращения определенного размера на закрытие дня, часа, 5-минутки. Дельта-хедж по закрытиям баров, на мой взгляд, больше подходит для продаж волы. Так как в свое время, изучая алгосистемы, заметил, что трендовые стратегии, которые входят «по закрытию» дают зачастую результат получше, чем стратегии которые входят AtMarket на пробитии. Что касается дельта-хеджа при покупке волы, тут, соответственно, надо думать наоборот — то есть пытаться ловить хвосты свечей, соответственно, либо по дельте, либо по фиксированному изменению цены.

Как понять будет ли работать дельта-хедж по приращению. На мой взгляд, очень просто, можно просто запустить стратегию в велфлабе на голом фьючерсе и посмотреть, как она сработает, если сработает в ноль или >0, то стратегия неплоха, иначе её смысл теряется.

Так как я пришёл в опционы из алготрейдинга, то у меня сейчас задача выглядит немного нестандартно — как на метод дельта-хеджирования навесить продажу опционов, чтобы кривая доходности стала ещё более гладкой и просадки уменьшились.

Всех читателей приглашаю в опционную ветку поучаствовать в обсуждении этой интересной темы и поделиться опытом и мыслями на тему дельта-хеджирования позиций.

P.S. К сожалению завтра пост не смогу опубликовать, так как пойду к Герчику давать интервью, поэтому до среды обсуждаем опционы в этой ветке :)

118 Комментариев

Александр (GUNFU)11 марта 2013, 21:39Экспирация скорее всего пройдет в диапазоне 160-165-2

Александр (GUNFU)11 марта 2013, 21:39Экспирация скорее всего пройдет в диапазоне 160-165-2 Atom11 марта 2013, 22:03«Герчику давать интервью» о, а вот это интересно. посмотрим+1

Atom11 марта 2013, 22:03«Герчику давать интервью» о, а вот это интересно. посмотрим+1

Читайте на SMART-LAB:

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

11:59

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в Подмосковье в 2025 году! Всего за год в Московской...

08:47

EUR/USD: Пан или пропал? Ретест треугольника ставит ультиматум

Европейская валюта, протестировав сопротивление 1.1918, повторно устремилась вниз для ретеста пробитой границы треугольника. На этот раз касание трендовой линии выглядит максимально уверенным....

07:24

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

16:43