05 октября 2024, 15:34

Модификации моей торговли 2022-2023

Об идее своей первой модификации на основе моей «волатильности» я написал тут еще в начале 2023-го года

smart-lab.ru/blog/870951.php

Правда доработка ее до алгоритма привела даже к несколько иным датам, которые приведены в ссылке. Например, аут 2020-го должен был быть не до 19.03, а до 02.04.

А вторая модификация была не алгоритмическая, а изменение времени открытия «синтетических облигаций» в зависимости от ожиданий дивидендов. С начала торговли «синтетическими облигациями» в 2016-м году у меня все складывалось хорошо с ними:

Доходность «синтетической облигации» Сбербанка без учета брокерской и биржевой комиссий за продажу-откупку ближайших фьючерсов ежеквартально и одну покупку акций

Но в 2020-м из-за переноса дивидендов банков на осень 02.04 я «попал» вот на это на стратегии Стань квалифицированным инвестором:

Стратегию я привожу в качестве примера, потому что с нее проще строить графики, чем с данных большого счета в Excel. При этом позиция накануне в Газпроме и Сбербанке для этого счета была аут:

С тех пор я перешел к открытию «синтетических облигаций» на фьючерсах до погашения которых ожидаются дивиденды только в дату, когда на акциях на Мосбирже эти дивиденды уже вычтены. Это меня в 2024-м уберегло от просадки в «синтетических облигациях» Сбербанка с шортами июньских фьючерсов, потому что их я открыл только после решения о проведении собрания 30.06, т. е. после экспирации июньских фьючерсов. Но что было в 2020 и 2022 видно на графиках. По новому «фильтру» больше повторения 02.04.20 и 30.06.22 у меня не будет.

Ну а что с другой модификацией, которая предусматривала, чтобы не иметь никаких позиций, кроме «синтетических облигаций» в определенные периоды. Таких для стратегии Стань квалифицированным инвестором получилось два: с 11.03 по 02.04 в 2020-м году и с 22.02 по 05.04 в 2022-м. Что получилось на этой стратегии, если обнулить эти даты, а также 30.06.22 (02.04.20, как видите, попало под два новых «фильтра»)

24.01.19-10.03.20

03.04.20-21.02.22

06.04.22-29.06.22

01.07.22-03.10.2024

Что получилось? Ну если не считать 02.04.2020, 22-24.02.2022 и 30.06.2022, то со счета убрана небольшая прибыль

11.03-02.04.20

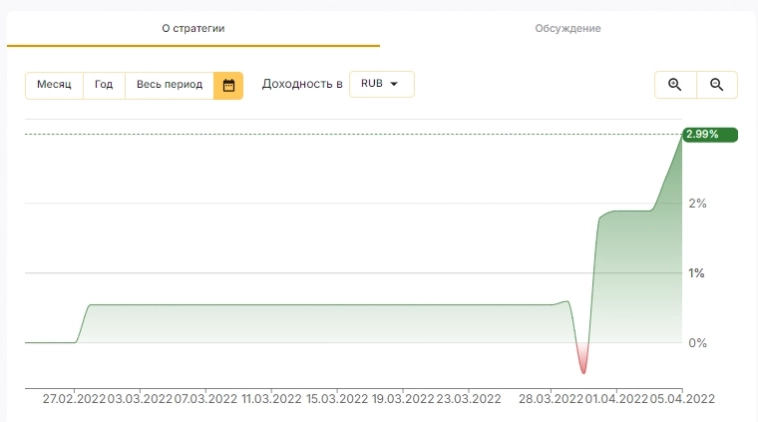

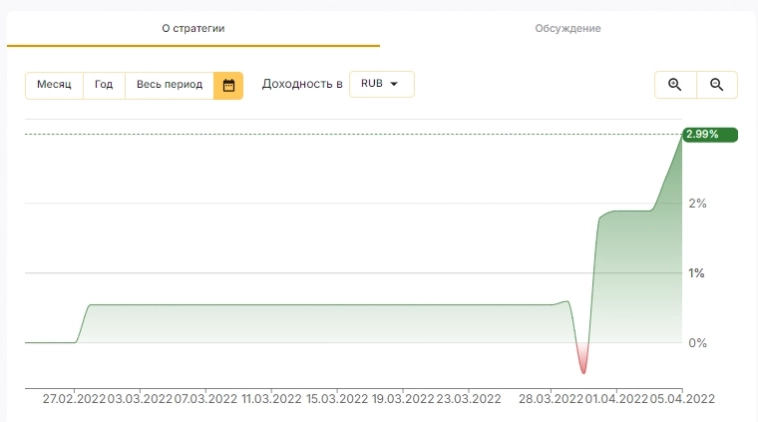

25.02-05.04.22

Кстати, на последнем графике «скачек» 28.02 (+0.54%) — это оставленная «синтетика» и по хорошему эти проценты надо бы убрать с +2.99%.

Но убранные периоды времени с 4-мя сильно убыточными днями 02.04.2020, 22-24.02.2022 и 30.06.2022 существенно повышают доходность до 17.8% годовых с 8.8% годовых в реале и еще больше снижают максимальную просадку с 36% до 13.3%. Так что эти «фильтры» я буду использовать и в будущем, тем более, что, как уже написал, в 2024-м я избежал просадок в «синтетических облигациях» Сбербанка.

smart-lab.ru/blog/870951.php

Правда доработка ее до алгоритма привела даже к несколько иным датам, которые приведены в ссылке. Например, аут 2020-го должен был быть не до 19.03, а до 02.04.

А вторая модификация была не алгоритмическая, а изменение времени открытия «синтетических облигаций» в зависимости от ожиданий дивидендов. С начала торговли «синтетическими облигациями» в 2016-м году у меня все складывалось хорошо с ними:

Доходность «синтетической облигации» Сбербанка без учета брокерской и биржевой комиссий за продажу-откупку ближайших фьючерсов ежеквартально и одну покупку акций

Но в 2020-м из-за переноса дивидендов банков на осень 02.04 я «попал» вот на это на стратегии Стань квалифицированным инвестором:

Стратегию я привожу в качестве примера, потому что с нее проще строить графики, чем с данных большого счета в Excel. При этом позиция накануне в Газпроме и Сбербанке для этого счета была аут:

1.04

Пользователь: А. Г.

Дата: 02.04.2020 09:35

RTS (тренд) 0

RTS (контртренд) 01

USD 0

GAZP 0t (3/4,-3/4 фьючерс на Газпром)

SBER 0t (1/2,-1/2 фьючерс на Сбербанк)

GMKN -1/12

Проданный пут 0%t

* Шорты в акциях торгуются на 1/3 лимитов лонга, в индексе и USD на 1/2 лимитов лонга.

1 один вход равен 1/18 от 100% объема RTS (тренд), положительное число — лонг, отрицательное — шорт.

Итог дня -0.51% (публикуется после получения отчета брокера утром следующего торгового дня).

После этого я принял решение, что до решения совета директоров о дате проведения собрания акционеров никаких позиций по «синтетическим облигациям» больше не открывать, но это меня не спасло от убытка 30.06.22 (отмена решения совета директоров о выплате дивидендов собранием акционеров Газпрома), когда я вообще был в отпуске и кроме «синтетических облигаций» Газпрома и Сбербанка на счете ничего не было

С тех пор я перешел к открытию «синтетических облигаций» на фьючерсах до погашения которых ожидаются дивиденды только в дату, когда на акциях на Мосбирже эти дивиденды уже вычтены. Это меня в 2024-м уберегло от просадки в «синтетических облигациях» Сбербанка с шортами июньских фьючерсов, потому что их я открыл только после решения о проведении собрания 30.06, т. е. после экспирации июньских фьючерсов. Но что было в 2020 и 2022 видно на графиках. По новому «фильтру» больше повторения 02.04.20 и 30.06.22 у меня не будет.

Ну а что с другой модификацией, которая предусматривала, чтобы не иметь никаких позиций, кроме «синтетических облигаций» в определенные периоды. Таких для стратегии Стань квалифицированным инвестором получилось два: с 11.03 по 02.04 в 2020-м году и с 22.02 по 05.04 в 2022-м. Что получилось на этой стратегии, если обнулить эти даты, а также 30.06.22 (02.04.20, как видите, попало под два новых «фильтра»)

24.01.19-10.03.20

03.04.20-21.02.22

06.04.22-29.06.22

01.07.22-03.10.2024

Что получилось? Ну если не считать 02.04.2020, 22-24.02.2022 и 30.06.2022, то со счета убрана небольшая прибыль

11.03-02.04.20

25.02-05.04.22

Кстати, на последнем графике «скачек» 28.02 (+0.54%) — это оставленная «синтетика» и по хорошему эти проценты надо бы убрать с +2.99%.

Но убранные периоды времени с 4-мя сильно убыточными днями 02.04.2020, 22-24.02.2022 и 30.06.2022 существенно повышают доходность до 17.8% годовых с 8.8% годовых в реале и еще больше снижают максимальную просадку с 36% до 13.3%. Так что эти «фильтры» я буду использовать и в будущем, тем более, что, как уже написал, в 2024-м я избежал просадок в «синтетических облигациях» Сбербанка.

Читайте на SMART-LAB:

Что ждет рубль в марте?

Несмотря на продолжение налогового периода, пара CNY/RUB на последних торгах февраля на Мосбирже растет до 11,3. Пара USD/RUB поднялась выше 77, пара EUR/RUB консолидируется у 91.В феврале давление...

27.02.2026

Российский рынок недвижимости: почему торговые центры и офисы теряют популярность, а в лидеры выходят ЦОД и склады

Российский рынок коммерческой недвижимости переживает структурную трансформацию. Традиционные сегменты — торговые центры и офисы класса B — теряют привлекательность для инвесторов,...

27.02.2026

синтетика газпром сбер гмк магнит лукойл роснефть втб… это уже половина индекса имоекс

добавить северсталь аэрофлот ммк ирао и русгидро с фск ес...

это уже 80-90% индекса

так зачем делать отдельные фьючи если можно взять фьючерс на индекс а доликаждой акции распределииь как в индексе чтоб иметь 80-90% совпадение с индексом