ЛУКОЙЛ отчитался за I п. 2024 г. — компания продолжает генерировать повышенный FCF, что влечёт за собой увесистые дивиденды. Будет ли выкуп?

⛽️ ЛУКОЙЛ опубликовал финансовые результаты по МСФО за I полугодие 2024 г. Отчёт получился великолепным, I п. для нефтяной отрасли оказалось эффективным в плане маржинальности, этому помог слабеющий ₽ и цена сырья относительно 2023 г., помимо этого компания наконец-то раскрыла показатели для точно подсчёта FCF и сформировала валютно-рублёвую, которая приносит весомую прибыль. Перейдём же к основным показателям компании:

🛢️ Выручка: 4,3₽ трлн (+20,2% г/г)

🛢️ EBITDA: 984,8₽ млрд (+13,1% г/г)

🛢️ Чистая прибыль: 590₽ млрд (+4,6% г/г)

⬇️ Эмитент не предоставляет операционные данные, но мы знаем, что РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. Согласно отчёту ОПЕК+, РФ в июле сократила добычу нефти на 26 тыс. б/с, до 9.089 млн б/с. (полноценное сокращение произошло под конец августа — 8,979 млн б/с). Средний курс $ за I п. 2023 г. составил 76,8₽, а Urals — 52,6$, цена бочки равнялась ~4000₽, тогда как средний курс $ за I п. 2024 г. составил 90,5₽, а Urals — 69,1$, цена бочки равнялась ~6250₽ (+56,2% г/г). Помимо этого ЛУКОЙЛ продаёт сорт нефти ESPO (малую часть), данная марка торгуется с премией к Urals в 8$, налог с продажи нефти платят от цены Urals, поэтому 8$ эмитент кладёт себе в карман.Что же насчёт нефтепродуктов, то из отчётов по НГД мы знаем, что демпферные выплаты в 2024 г. выше прошлогодних, но эти выплаты необходимо нормировать на себестоимость нефти, чтобы учитывать их в прибыли.

⬇️ К сожалению эмитент не раскрывает структуру выручки, но думаю у вас не должно возникнуть вопросов, какие факторы повлияли на рост выручки. Затраты и прочие расходы возросли до 3,6₽ млрд (+21,5% г/г), на рост повлияли несколько статей: приобретение нефти/газа и нефтепродуктов — 1,59₽ трлн (+15,6% г/г, трейдерское подразделение Litasco снизила рентабельность), админ. расходы — 155₽ млрд (+36,9% г/г) и НДПИ/НДД — 973₽ млрд (+57,8% г/г, к сожалению компания не раскрыла какую суммы получила в виде демпферных выплат). Как итог, опер. прибыль увеличилась не на такой значимый % — 694,2 млрд (+13,5% г/г).

⬇️ Почему же тогда чистая прибыль увеличилась на столь малый %? Всему виной курсовые разницы, они отрицательные -45,5₽ млрд (в 2023 г. прибыль 55₽ млрд, по сути это бумажная убыль). Доходы/расходы по % составили 40,9 млрд (в 2023 г. — 11,9₽ млрд), благодаря увеличению денежной позиции и высокой ключевой ставке.

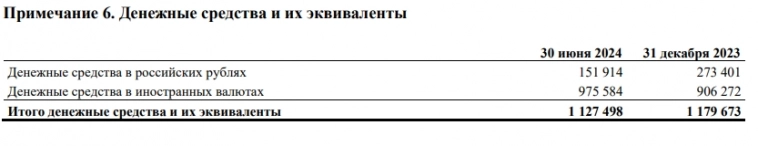

⬇️ Кэш на счетах составляет 1,12₽ трлн (на конец 2023 г. — 1,17₽ трлн), большая часть кубышки номинирована в валюте, поэтому девальвация ₽, только на руку компании. Долг снизился до 367,8₽ млрд (на конец 2023 г. — 396,1₽ млрд). Как итог, чистый долг отрицательный -759₽ млрд, это доказывает, что эмитент сверх фин. устойчив.

⬇️ OCF возрос до 782,3₽ млрд (+3% г/г), с учётом сокращения CAPEXа до 327₽ млрд (-4,5% г/г), FCF составил за полугодие — 398,5₽. Согласно див. политике компании на дивиденды направляют 100% FCF (скорректированного), это значит, что FCF хватает на выплату 575₽ на акцию, но мы знаем, что ЛУКОЙЛ последнее время платил 100% ЧП по РСБУ, а там 499₽ на акцию. Думается мне, что компания выберет консервативный вариант.

📌 Конечно в III кв. уже случились неприятные последствия для компании: прекращение прокачки нефти в Венгрию/Словакию, волатильность валют и сокращение добычи нефти (это надо держать в уме, повлияет на фин. составляющую). Но компания восстановила свои НПЗ, получает приличный профит со своей кубышки (девальвация в помощь), у неё отрицательный чистой долг, она имеет инвестиционные доли в компаниях (Яндекс и ЭЛ5-Энерго), и всё ещё может сделать выкуп акций у нерезидентов (в 25% долю мало верится, но 5-10% со скидкой в 50% было бы шикарно). При этом эмитент является дивидендным аристократом и действует в угоду миноритарием.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Николай03 сентября 2024, 16:07Даже если они выкупят — все равно же нужно погасить этот казначейский пакет, был реальный эффект от сокращения количества акций?0

Николай03 сентября 2024, 16:07Даже если они выкупят — все равно же нужно погасить этот казначейский пакет, был реальный эффект от сокращения количества акций?0