Россети ЦП отчитались за Iп. 2024г. — компания сократила CAPEX и нарастила денежную позицию, улучшив свои фин. показатели. Считаем дивиденды

🔋 Россети ЦП опубликовала фин. результаты по МСФО за I полугодие 2024 г. Второй квартал эмитент провёл значительно лучше, поработав над операционными расходами, инвестициями, а денежная кубышка наконец-то перекрыла процентные платежи по кредитам, после данных манипуляций чистая прибыль улучшилась на значимые % по сравнению с 2023 годом (в I кв. ЧП — 6,1₽ млрд, -3,5% г/г). Давайте приступим к изучению отчёта:

⚡️ Выручка: 67,8₽ млрд (+6,3% г/г)

⚡️ EBITDA: 22,7₽ млрд (+17,6% г/г)

⚡️ Чистая прибыль: 10,8₽ млрд (+15,8% г/г)

💡 Рост выручки связан с передачей электроэнергии (63,8₽ млрд, +5,1%) вследствие роста объёма оказанных услуг и поступления в группу нового дочернего общества. Помимо этого, тарифы на передачу электрической энергии для всех категорий потребителей, кроме населения планируется увеличить с 1 июля 2024 г. на 9,1%, с 1 июля 2025 г. на 6% и с 1 июля 2026 г. на 5%, следует из опубликованного прогноза МИНЭК. Также стоит обратить внимание на выручку в других сегментах: технологического присоединения к электросетям — 1,9₽ млрд (+35,7% г/г), компания подключила крупного потребителя и с 1 июля 2023 г. подключение к электросетям подорожало (сумма подключения за 1 кВт в 2022г. — 3000₽, в 2023г. — 4000₽, с 1 июля 2024г. — 5000₽), прочая выручка — 1,9₽ млрд (+31% г/г) и договоры по арендам (162₽ млн, +33,3% г/г). Операционные расходы увеличилась меньшими темпами, чем выручка и это однозначный плюс — 55,8₽ млрд (+5,9% г/г). Как итог операционная прибыль возросла до 13,3₽ млрд (+6,4% г/г).

💡 Почему же тогда чистая прибыль увеличилась на такой значимый %? Всё из-за сальдо финансовых расходов/доходов — 16,9₽ млн (в прошлом году убыток в 451₽ млн), из-за высокой ключевой ставки значительно подросли % по депозитам — 2,8₽ млрд (в прошлом году 463₽ млн), но это сработало и в другую сторону % по кредитам также увеличились — 2,8₽ млрд (в прошлом году 914₽ млн). Для меня большая загадка, почему в условиях солидной кубышки долги не гасятся (они, наоборот, подросли).

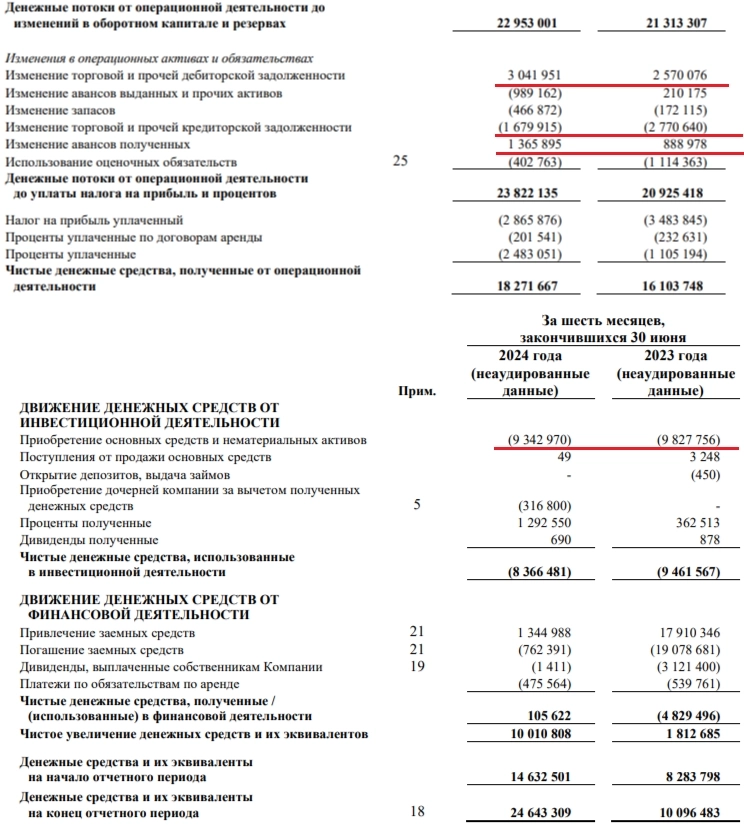

💡 Денежная позиция возросла до 24,6₽ млрд (на конец 2023 г. — 14,6₽ млрд), долг незначительно подрос до 32,6₽ млрд (на конец 2023 г. — 32,4₽ млрд). Как итог, чистый долг снизился до 8₽ млрд, это показывает фин. устойчивость эмитента.

💡 OCF составил 18,3₽ млрд (+13,7% г/г), увеличение связано с изменением в рабочем капитале (рассчитались с дебиторкой и меньше заплатили по задолженностям). CAPEX сократили — 9,7₽ млрд (-1% г/г), в принципе уже выходила новость, что компания планирует вложить 23₽ млрд на инвестиции в 2024 г., это на 27,3% меньше фактического показателя 2023 г. Как итог, FCF составил 9,9₽ млрд (+47,8% г/г), его хватает на выплату 0,087₽ на акцию в виде дивидендов, но в последнее время компания платит около 33% от ЧП (остальные 17% уходят на инвестиции в развитие, по див. политике ЧП может корректироваться). Это 0,031₽ на акцию за I п. 2024 г. (~11,2% див. доходности), остальной FCF явно пойдёт на инвестиции/гашение долга/формирования денежной позиции.

💡 Конечно, я не стал проходить мимо новой инвестиционной программы компании (прогнозирует свою деятельность на основе РСБУ с 2024 по 2028 гг.), меня там интересуют дивидендные выплаты и они шикарные (див. доходность к текущей цене): 2024 г. — 13,5%, 2025 г. — 19,3%, 2026 г. — 25,4%, 2027 г. — 27,6%, 2028 г. — 30,2%. Но опять же, это прогноз и многое может пойти не по плану.

📌 Вывод: В целом компания финансово стабильна, за счёт увеличившейся кубышки генерирует осязаемую прибыль, наконец-то вышла в + по сальдо доходов/расходов, при этом сократили CAPEX, возможно, во II п. начнут сокращать долги и не забываем про рост тарифов с 1 июля. Этот год должен стать переходным (но и то уже вырисовывается двузначная див. доходность за полугодие), но в следующих годах, судя по инвест. программе нас ожидают взрывные темпы заработка ЧП.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

metroudelnaya05 сентября 2024, 12:03Спасибо+1

metroudelnaya05 сентября 2024, 12:03Спасибо+1