Стоит ли покупать акции Магнита? Разбираем отчет за 1 полугодие 2024 года

Финансовые показатели:

Выручка в 1 полугодии составила 1 460 млрд рублей против 1 229,5 млрд рублей годом ранее (+18,8%).

Без учета покупки дальневосточных активов выручка выросла на 14,9%.

Операционная прибыль составила 66,4 млрд рублей против 67 млрд рублей годом ранее (-0,9%).

Сильно выросли коммерческие, общехозяйственные и административные расходы с 227 млрд рублей до 279,5 млрд рублей (+23%).

В основном из-за роста зарплат на 30 млрд рублей (+28%).

Показатель EBITDA составил 77,2 млрд рублей против 81,8 млрд рублей (-5,6%) годом ранее.

Маржинальность по EBITDA снизилась с 6,7% в 2023 году до 5,3% в 1 пол 2024 года.

Чистая прибыль составила 22,4 млрд рублей против 37,3 млрд рублей годом ранее (-40%).

В основном на снижение прибыли повлияли валютные переоценки, рост процентных расходов и общее снижение операционной прибыли.

Капитальные затраты выросли с 25,4 млрд рублей до 61 млрд рублей.

Основные траты идут на редизайн магазинов.

Количество обновленных магазинов почти удвоилось год к году и составило 1 157 магазинов (744 магазина у дома «Магнит» и 169 магазинов у дома «Дикси», 210 магазинов дрогери и 34 супермаркета).

Чистый долг вырос до 221,4 млрд рублей (+90%). FCF, соответственно, сильно отрицательный.

На балансе остался кэш = 113 млрд рублей. Из которых 48 млрд рублей лежит на депозитах в юанях.

При желании могут заплатить стандартные 412 рублей дивидендов на акцию. На это нужно всего 28 млрд рублей.

Как раз по РСБУ подняли 32 млрд рублей.

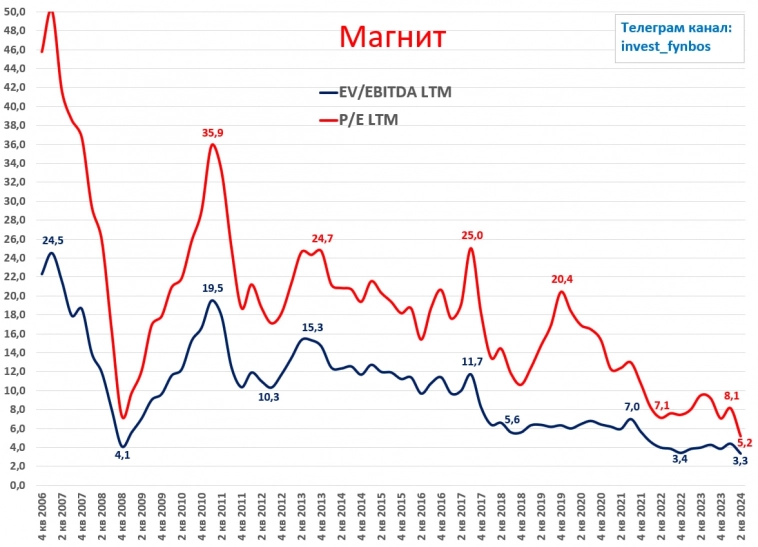

Оценка по мультипликаторам с учетом казначейского пакета:

EV/EBITDA — 3,3х / форвардный за 2024 год — 3,6х (прогноз)

P/E скорректированный на валютные переоценки — 5,2х / форвардный за 2024 год — 5,7х (прогноз)

Долг к EBITDA — 1,4х

Вывод:

Отчет очень слабый. Компании не удается переложить рост затрат на покупателей, из-за чего падает маржинальность.

Также значительно выросли капитальные затраты и, судя по всему во 2 полугодии 2024 года, они также будут высокими.

Денежных средств хватит, чтобы заплатить дивиденды этой осенью, а дальше с такими кап. затратами они уже будут под вопросом.

Теоретически в 25 году показатели могут значительно улучшиться, так как пусть и с лагом, но компания должна переложить затраты на потребителя и восстановить маржинальность.

Может, и капитальные затраты снизят в 2025 году, тогда и проблем с выплатами дивидендов не будет. В этом плане плохо, что у нас нет прогнозов от компании.

Бизнес стоит форвардные 3,6х EBITDA и 5,7х P/E.

По историческим меркам — это очень дешево (смотрите картинку), но есть риски выплаты небольших дивидендов или вовсе их отсутствие, учитывая рост капитальных затрат.

Если готовы сидеть и ждать 2025 / 2026 год, то может быть интересно к покупке, а если нужно иксануть до конца то это не ваш вариант.

==========================================

Не является индивидуальной инвестиционной рекомендацией.

==========================================

Больше интерсных постов можно найти в моем телграм-канале: t.me/invest_fynbos

ПлощадьДНР01 сентября 2024, 23:24так шорт однозначно!+1

ПлощадьДНР01 сентября 2024, 23:24так шорт однозначно!+1 Владимир Гор03 сентября 2024, 21:16Да, спасибо, тоже думал не купить ли. Но теперь воздержусь0

Владимир Гор03 сентября 2024, 21:16Да, спасибо, тоже думал не купить ли. Но теперь воздержусь0