Мировые цены на Aframaх в начале августа опустились ниже 30$ тыс., а экспорт нефти морским путём сократился. Как дела Совкомфлот?

⚓️ Бизнес Совкомфлота зависит от цены на фрахт и курса $. Мосбиржа и НКЦ под санкциями, поэтому ЦБ устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 92,6₽), укрепление ₽ в июле негативно скажется на выручке компании, но август вселяет надежды. Известно, что СКФ возит российскую нефть на 30-40% дороже мировых цен, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~39-42$ тыс. в сутки, цена пока что держится выше, чем в 2023 г. за аналогичный период (снижение цен на фрахт в летний период не в новинку, потом она восстанавливается, главное не провалится ещё ниже по мировым ценам). Можно уже с уверенностью утверждать, что II кв. для компании получится слабым (фин. показатели будут ниже I кв.), начало III кв. тоже не вселяет каких-либо надежд на восстановление. Давайте рассмотрим ± на сегодняшний день для СКФ:

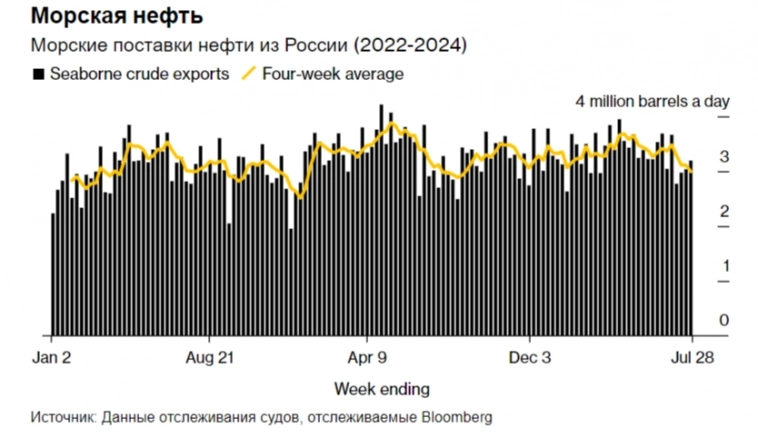

➖ Согласно отчёту ОПЕК+, РФ в июле сократила добычу нефти на 26 тыс. б/с, до 9.089 млн б/с. Напомню, что РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. (в июле добыча должна была составить 8,979 млн б/с). С учётом того, что Россия ещё не полностью сократила свою квоту, то перевозки нефти морским путём могут ещё сократиться, уже известно, что в июле экспорт сырой нефти упал до минимума за 11 месяцев. Помимо этого, растёт загруженность российских НПЗ (переработка нефти в июле была на максимумах), потому что плановые/аварийные работы на большинстве НПЗ окончены.

➖ Самые опасные, это февральские санкции США. Тогда их ввели против СКФ и 14 нефтяных танкеров, к которым компания имела отношение и сейчас большинство из них простаивает (стоит учитывать и ремонтные работы) в портах России, Турции и Китая (кол-во судов, подпадающих под санкции США, ЕС и Великобритании, увеличилось до 62).

➖ Корейский судостроительный завод Hanwha не построит 3 танкера ледового класса, ибо оформлены они были через структуры Совкомфлота. Денежный задаток также находится у корейцев, при этом газовозы должны были приносить прибыль уже в этом году, потому что отправились бы сразу в Арктик СПГ-2 для транспортировки.

➕ СКФ всё-таки обходит санкции. Четвёртый подряд танкер находящийся под санкциями покинул порт с нефтью, он направился в Китай, перевозя ~730 000 баррелей нефти Urals. Все 3 предыдущих танкера СКФ, судя по спутниковым снимкам, осуществляли перевозки по морю вне поля зрения цифровых систем слежения за судами. Некоторые санкционные корабли бездействуют или возят по мировым спотовым ценам (наценка отсутствует).

➕ У компании накоплена неплохая денежная позиция (+1,25$ млрд), она даёт весомые % (+23,3$ млн), которые полностью покрывают % по займам (+19,6$ млн). Как итог, чистый долг сокращается 234$ млн (-9% г/г).

➕ С учётом корректировки эмитент заработал за I кв. 2024 г. 4₽ на акцию в виде дивидендов (чистая прибыль: 211,5$ млн, -23,7% г/г), и это при санкционном давлении. Если удастся его обойти, то уверен, что операционные расходы сократятся, а выручка подрастёт, условные 12-14₽ за год выглядят аппетитно при сегодняшней цене акции (но цены на фрахт падают, если продержаться на таком уровне, то дивиденд значительно уменьшится).

➕ Компания потратила на CAPEX 500$ млн, по некоторым данным СКФ всё-таки нашёл выход на приобретение газовозов и предоставит в этому году 2 газовоза для проекта Арктик СПГ-2. Если всё же получится, то это дополнительная прибыль.

📌 Риски по компании значительно усилились из-за санкций и цен на фрахт, частично это можно заместить газовозами/кубышкой, но всё же риск недополучения прибыли при такой цене на фрахт велик (плюс сокращение добычи нефти ещё предстоит испытать в августе). В общем, отслеживать данные необходимо, как и держать руку на пульсе.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor